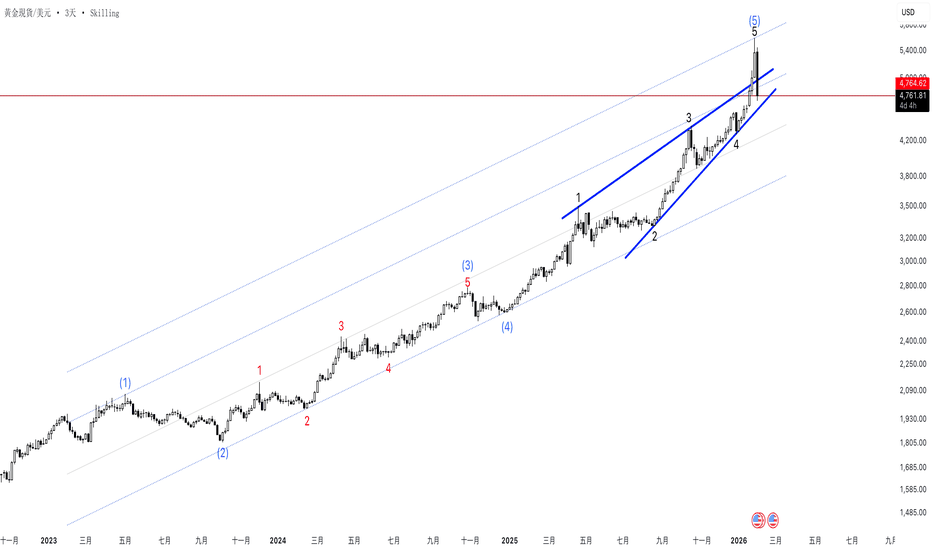

XAUUSD 歷史性回調:$700 美金的暴跌是「崩盤」還是「黃金坑」?完美風暴後的冷靜 (The Perfect Storm) 過去一週我們見證了歷史。

黃金 (XAUUSD) 在短短四天內從 $5,000 狂飆至 $5,600 的歷史極值,隨後又在兩天內回吐了近 $740 (約 -13%),目前停留在 $4,895 附近。

暴跌的導火索是 Kevin Warsh (沃什) 被提名為美聯儲主席。

市場將其解讀為「鷹派回歸」,導致獲利盤恐慌性出逃。但這改變了黃金的牛市邏輯嗎?沒有。

牛市核心未變 (Fundamentals Intact) 這次下跌是典型的「技術性修正」,而非趨勢反轉。

支撐 2026 年黃金牛市的四大支柱依然穩固:

央行購金潮: 全球央行預計 2026 年購金 800 噸。這是底層買盤,不會因一個人事任命而消失。

實際利率: 美聯儲降息週期(預期 75bp)確立,實際利率低於 2%,持有黃金的機會成本極低。

地緣風險: 全球秩序的不穩定性是結構性的,黃金作為「終極避險資產」的地位不可撼動。

機構共識: 即便經過回調,德意志銀行 ($6,000) 和傑富瑞 ($6,600) 的年底目標價依然遠高於現價。

技術面:

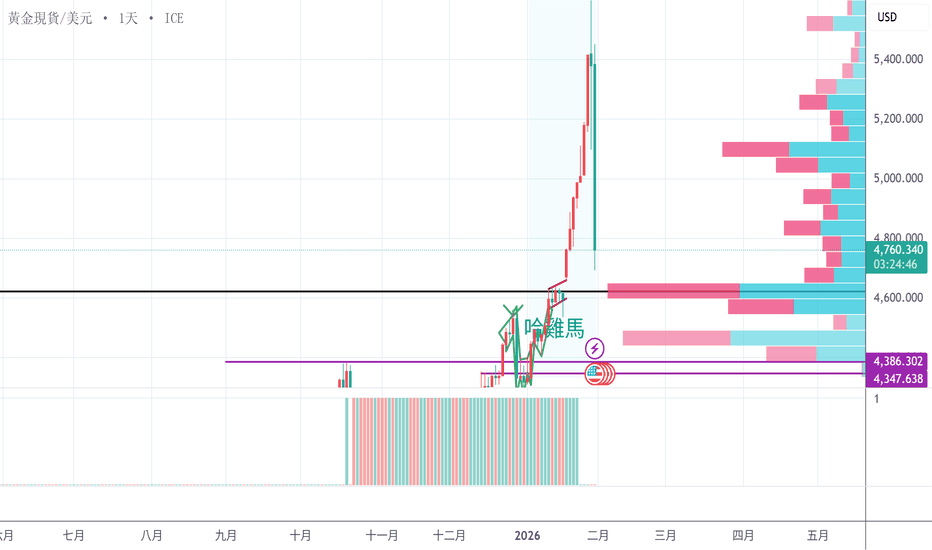

回歸通道的極限測試 (Technical Setup) 參考上方日線圖:

回歸通道 (Regression Channel): 價格精準回踩了黑色線性回歸通道的下沿。在過去的上升趨勢中,每一次觸及下沿都是絕佳的買點。

關鍵支撐 (Support Zone):

$4,880 - $4,950。這裡是 0.382 回撤位與前期成交密集區的重疊處。

交易計劃 (Trading Plan) 面對 $700 美金的回調,我們採取「左側觀察,右側進場」的策略:

多頭埋伏區 (Buy Zone): 關注 $4,900 - $4,950 區域。

信號: 若週一開盤後出現 4H 級別的止跌信號(如長下影線探底回升),是機構回補多單的信號。

目標: 短線看反彈至 $5,300 (沃什缺口回補)。

風險防守 (Invalidation):

若有效跌破 $4,780 (0.618 回撤),則修正可能延長至 $4,550 (2025 年高點轉支撐)。

暴跌清洗了槓桿和浮籌,讓市場更健康。對於長線投資者來說,這次 $700 美金的回調是上帝給的禮物。別人恐慌時,我們貪婪。

圖表形態

金銀倒沒錯!貴金屬本來就是那麼恐怖

風險還是要擺在第一位,不設停損就是會倒

今天中午吃飯聽到路上的人都說要買黃金白銀,就知道事情大條了!!!

雖然我也沒空貴金屬就是,心臟還不夠大顆O_o

每次回檔無腦多的慣性,把散戶FOMO訓練起來,理性知道有一天會來,但要精準抓到真的好難

想當初估白銀100差不多回檔,硬生生的又拉到了120...

正常來說各種商品會有的上有的下,有的是理當是反向,當所有行情都同個方向

代表資金暫時退潮了,接下來...大波動的時代來了!!

商品分析:

1.金銀不用分析了O_O 多空都有肉,但停損距離也都很大,留給高手玩

跌到差不多大量區了

2.BTC日線兩腳中,估計要一波下到72000也有點難度,反彈無力後繼續找地方空

3.小那那,做空被洗了一單,美盤開了再空一次!!日線AA,下看24110

4.農產也是回落,應該是資金玩的人不多,進入盤整格局

5.能源就也差不多,油60分AA中

Wheat: Capturing the Precision of a "Spring" 破底翻結構,風險非常好控制Structural Logic 結構邏輯 Wheat is currently at a relative long-term low. The emergence of a "Spring" (False Breakout) at this level suggests a high probability of a structural pivot. 小麥目前處於長期的相對低檔,在此位置出現破底翻型態,形成轉折的機率很高。

Risk Management | 風險管理 The total risk from the "Spring" low is only around 4%. By layering my entry, it is highly efficient to keep the overall position risk at approximately 2%. 破底翻低點帶來的最大風險僅約 4%。透過分批建立部位,非常容易將整體的風險控制在 2% 左右。

Disclaimer: Personal analysis and habit sharing only. Not financial advice. 以上僅為個人操盤習慣分享,不構成投資建議。

A good position allows you to close the screen and sleep in peace. 只要能睡得著的部位就是完美的部位。

特朗普今晚發言—黃金於決策區域市場背景 (H1–H4)

黃金仍然處於較廣泛的看漲結構中,但短期價格行為在拒絕歷史高點後已轉入決策階段。劇烈的下跌創造了一個位移腿,隨後出現了一次修正反彈——典型的事件後行為。

結構上:

高時間框架趨勢仍然向上(上升通道完好)

尚未確認高時間框架看跌反轉

目前的動作看起來像是再平衡,而非趨勢失敗

基本面背景

特朗普今晚的演講是關鍵的波動觸發因素

任何具有地緣政治或影響美元的言論都可能導致:

方向前的流動性掃描

或若風險厭惡情緒回歸則直接持續

市場可能正在佈局→預期在明朗前會有假動作

技術分析

歷史高點:近期分配,尚未重新佔領

FVG(上方):若價格反彈,可能成為賣方的反應區域

中間區域(約5090–5120):短期決策/平衡區

強勁需求(約4980–5000):高時間框架買入區,與趨勢線及之前的BOS基底一致

交易情境(如果–則)

如果價格保持在5090–5120之上→尋找進一步走勢進入FVG,然後測試歷史高點

如果價格掃低於5090但重新佔領→經典流動性掠奪→買入持續

如果價格突破並保持在5000之下(H1收盤)→更深的回調,看漲偏見暫停(尚未翻轉)

關鍵要點

這裡不是追逐的地方。

交易反應,而非頭條新聞。

讓特朗普發表演講→讓流動性顯現→然後跟隨結構。

偏見:看漲持續,除非強勁需求失敗。

29.Jun-XAUUSD 美盤規劃

今晚21:30 有 失業金人口數據的四星新聞(通常也是會走出行情)

但今天的盤面比較不一樣

會有兩個Option,目前上方的大圖是Option1 (待會下方補充Option2的圖面給大家)

Option1的圖面來說 價格來到5475關鍵價位打雙底

並且以收斂結構的方式走大且破前高,是以多方視角為主

觀察待會來到0.5%的位子是否有給出多方訊號,再決定是否參與

今天的行情會需要以鎖M5視角為主(沒有M1的東西)

Option2的圖面來說5595的上方關鍵價位來到兩次並且不破高

跌破5506的重要價格,有機會在繼續回調走大(但要等Confirmation)

所以,目前還需要再多一些資訊看看會比較準

靜觀其變。

黃金持續看漲結構 — 波動性為障礙📰 FOMC 最新消息(1月29日)

美聯儲利率保持不變,符合預期。

鮑威爾仍然依賴數據,避免任何激進的鷹派轉變。

市場解讀為沒有進一步收緊的緊迫性,實質收益保持上限。

結果:美元猶豫不決 → 黃金波動性擴大,但趨勢依然保持不變。

這不是「買新聞」——而是市場對政策明確性的反應。

📊 技術結構(H1-H4 上下文)

FOMC 前出現明確的看漲 BOS → 趨勢已經建立。

FOMC 後的衝勁將價格推入 ATH 區域,隨後出現健康的回調。

沒有確認的看跌 CHoCH → 結構保持看漲延續,而非分配。

價格在趨勢內進行修正,而非逆轉。

🔑 需關注的關鍵區域

ATH / 溢價反應:~5560

FVG 1(淺回調):~5436

FVG 2(深層再平衡):~5353

這些是反應區域,而非 FOMO 水平。

🧠 情境(如果 - 那麼)

主要情境 – 持續(≈70%)

如果價格保持在 5436 之上,預期在再平衡後向新高延續。

替代情境 – 更深回調(≈30%)

如果 5436 失敗,價格可能再平衡到 5353 FVG。

只有明確的 H1 收盤在 5353 之下才會削弱看漲偏見。

✅ 總結

FOMC 創造了波動性,而不是趨勢改變。

黃金尊重結構,吸收流動性,為下一步做準備。

交易反應,而非頭條。

買入回調。尊重結構。讓價格確認。

黃金 ATH:短期反應,還是新一波行情?在 FOMC 會議之前,市場普遍存在一個疑問:

黃金是否會在會議前拉升,然後在會後出現明顯拋售,

還是會持續創高,延伸當前趨勢?

FOMC 會後,聯準會維持利率不變——這並不令人意外。

市場真正關注的是 聯準會的語氣,而 Powell 採取了明顯的中性立場:

不過度鴿派,也不過度鷹派。

更重要的是,聯準會 基本排除了進一步升息的可能性,

同時仍 維持高利率環境。

因此,黃金在 FOMC 後並未出現大幅拋售,價格結構依然穩守在高位區域。

目前,市場焦點逐漸轉向外部風險因素:

美國政府停擺的風險

美國與伊朗的地緣政治緊張

持續存在的 貿易戰風險

關於 聯準會獨立性 的討論

👉 當前宏觀環境並不對黃金構成利空。

👉 SELL 只是短期反應,並非趨勢的核心敘事。

⏱️ H1 觀察區間

下方區間: 5,415

上方區間: 5,600

價格在高位區間內震盪整理,波動幅度較大,並可能逐步測試更高的整數關卡。

🟢 支撐 / BUY 區域

5,505 – 5,410 – 5,310 – 5,250 – 5,100

🔴 壓力 / 關鍵觀察區域

5,660–5,665 – 5,700 – 5,800 – 6,000

🧠 主要交易思路

波動加大 → 風險控管優先

SELL 僅限於壓力位的短線反應

BUY 以回踩支撐為主,順勢持有,而非抓頂

⚠️ 重要提醒

看懂圖表,是一種 技術。

讀懂聯準會,是一種 策略。

讀懂 Trump 的發言,是一種 生存能力。

市場不獎勵猜對方向的人,

而是獎勵 紀律與順勢而為的人。

👉 SELL 是反應,BUY 才是計畫。

📌 關注我,一起追蹤宏觀邏輯、關鍵價位與市場機會。

歐元 EUR 行情大局以及趨勢分析大局趨勢:混合狀態,偏多,在未來 3-4 周內大概率整體偏多。

關鍵阻力:日線收盤價高於 12 月 23 日的擺動高點收盤價。該條件已於週五實現,一次修正應已完成。

關鍵支撐:日線收盤價低於 1 月 16 日的潛在第二浪(W.2)低點收盤價。若收盤跌破該位置,將警告歐元可能繼續下跌至 7 月低點下方。

關鍵因素:周線與日線收盤價均高於各自的周線收盤高點,這是一個周線低點已經完成的強烈形態信號。任何回落都應被視為周線牛市趨勢中的修正。

NeuraAlgo 實時追蹤外匯、加密貨幣與美股走勢,通過趨勢強度、市場偏向、情緒結構與資金痕跡多維度分析,幫您過濾震盪、鎖定主升主跌行情。

⚠更多交易分析及工具可以關注 NeuraAlgo 進行查看!

黃金回調,趨勢依然有效快速背景

最近的地緣政治不確定性持續支持避險資金的流入。黃金已經表現出強勁的買盤動能,目前的走勢看起來像是一個健康的回撤,而不是反轉。

技術快照 (H1–H4)

強勁的買盤動能已經完成

當前的價格行為 = 受控的回調

沒有出現下行的CHoCH,沒有結構性崩潰

市場在擴張後正在重置動能

這是典型的動能 → 回調 → 繼續行為。

關鍵關注水平

買入區域:5,180 – 5,160

失效點:H1收盤低於5,120

上行續漲目標:

5,300

5,360

延伸至5,440以上

如果 – 那麼邏輯

如果價格保持在5,160以上 → 期待上行持續

如果價格探入5,180–5,160並反應 → 購買回調的機會

只有當H1收盤低於5,120 → 買盤偏見減弱

總結

黃金並未反轉 – 它正在重新充電。

回調是趨勢強度的一部分。

等待反應,而不是在高點確認。

FOMC 前黃金創下 ATH 先來一波洗盤,還是直接突破?FOMC 前黃金創下 ATH —— 先來一波洗盤,還是直接突破?

🧭 宏觀背景

Donald Trump 持續採取強硬立場,增加在中東的軍事存在 → 地緣政治風險維持高位。

今晚市場關注重點:Federal Reserve

政治壓力與聯準會獨立性問題。

美元指數(DXY)持續走弱,回測 2020–2022 年的重要歷史支撐 → 有利於黃金。

👉 結論:地緣政治 + 美元走弱形成偏多方向,短線波動由聯準會決定。

📊 盤中觀察區間

上方區間:5,280 – 5,305

下方區間:5,190 – 5,160

→ 聯準會決議前,價格大概率 區間震盪並吸收流動性。

🟢 支撐

5,220–5,225 | 5,150–5,165 | 5,080–5,085 | 5,050–5,060

🔴 壓力

5,280–5,294 | 5,300 | 5,315 | 5,380–5,385

⚠️ 策略提醒

區間內可能出現 假突破 / 掃止損。

未確認前避免追高或抄頂。

專注於 關鍵價位的價格反應,保持紀律。

總結:黃金基本面仍受支撐,但今天的關鍵在於 5,160–5,305 區間內的價格反應。

保持耐心 — 等待確認 — 依反應交易。