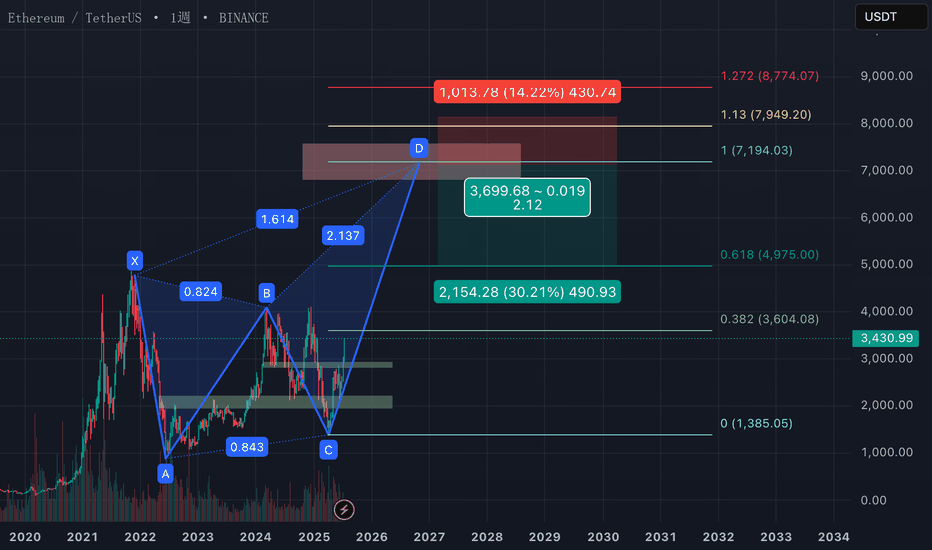

諧波形態

【XAUUSD】3245生死線告急!央行購難敵拋售潮,黃金熊市來了?基本面驅動要素

地緣局勢降溫:

中東停火協議達成後,避險需求持續回落,伊朗拒絕核談判但淡化衝突,美國討論放鬆制裁以推動談判,市場對地緣風險的擔憂減弱;

美聯儲政策分歧:

鴿派信號:美聯儲理事Waller和Bowman表示可能會支持7月份降息,他們認爲關稅可能只會一次性推高通脹;

鷹派壓制:美聯儲主席Powell、紐約聯儲主席Williams和芝加哥聯儲主席Goolsbee在內的約十位美聯儲官員對“7月降息”這一觀點“潑下冷水”,他們基本都選擇站在“觀望”陣營;

經濟數據疲軟:美國GDP下修、貿易逆差擴大,消費支出創年初最大降幅,經濟疲軟支撐黃金保值屬性;

通脹數據溫和上升:美聯儲最愛通脹指標溫和上升,5月核心PCE物價同比增速2.7%(預期值2.6%),環比上漲0.2%(預期值0.1%)。

情緒面驅動要素

GLD增持速度減緩:

中東局勢緩和導致黃金ETF(如SPDR)持倉增速減緩,上週增持4.58噸,前值增持9.75噸,環比增速-53%;

CFTC投機性持倉減少:

黃金投機者淨持倉減少 5,644 份合約,投機性買盤轉向鉑金、銅等品種;

機構多空分歧:

高盛(目標價:年底 3700美元/盎司)、瑞銀(目標價:年底 3500美元/盎司)等建議將黃金作爲對衝通脹和地緣風險的核心資產,而花旗(目標價:年底 3000美元/盎司以下)則認爲高持倉水平不可持續,提示技術性回調風險,建議避免追高;

技術分析與操作策略

技術分析:

1、做多思路:1.272*Gg=hH看漲結構,疊加DG*61.8%回撤位和成交密集區共振支撐,背靠3245支撐位,博弈多;

2、做空思路:金價跌破上漲趨勢線,且跌破上行趨勢拐點3293,回撤趨勢線附近,博弈空;

操作策略:

1、做多計劃

①入場區間:3259-3269;

②止損位:3244;

③止盈目標:3282、3306、3331;

④風險管理:單筆風險控制在3%以內。

2、做空計劃:

①入場區間:3331-3340

②止損位:3351;

③止盈目標:3310、3301、3391;

④風險管理:單筆風險控制在3%以內。

財經日曆與風險提示

關鍵事件:

①7月1日 22:00 五大央行行長小組會談(鮑威爾/拉加德/貝利/植田和男)→ 若釋放協同降息信號,利多黃金;

②7月3日 20:30 美國非農數據 → 失業率>4.3%或觸發降息預期升溫。

③7月4日 美國獨立紀念日,旗下貴金屬、美國原油、外匯、股指期貨合約交易提前於香港時間7月5日01:00結束,警惕流動性危機。

風險提示:

①地緣衝突反覆:警惕俄烏衝突、中東局勢再度升級,可能引發金價急漲;

②關稅談判大限:7月9日是美國政府暫停徵收所謂“對等關稅”90天的截止期限,美財長暗示或延至9月1日,特朗普稱“可延長、也可縮短”;

尾部風險:

伊朗封鎖霍爾木茲海峽 → 避險買盤,刺激黃金或瞬漲。

話題與投票

金價3245是“技術底”還是“下跌中繼”?

看空(跌破3245)

震盪(3245-3350)

看多(突破3350)

【XAUUSD】3245生死线告急!央行购难敌抛售潮,黄金熊市来了?基本面驱动要素

地缘局势降温:

中东停火协议达成后,避险需求持续回落,伊朗拒绝核谈判但淡化冲突,美国讨论放松制裁以推动谈判,市场对地缘风险的担忧减弱;

美联储政策分歧:

鸽派信号:美联储理事Waller和Bowman表示可能会支持7月份降息,他们认为关税可能只会一次性推高通胀;

鹰派压制:美联储主席Powell、纽约联储主席Williams和芝加哥联储主席Goolsbee在内的约十位美联储官员对“7月降息”这一观点“泼下冷水”,他们基本都选择站在“观望”阵营;

经济数据疲软:美国GDP下修、贸易逆差扩大,消费支出创年初最大降幅,经济疲软支撑黄金保值属性;

通胀数据温和上升:美联储最爱通胀指标温和上升,5月核心PCE物价同比增速2.7%(预期值2.6%),环比上涨0.2%(预期值0.1%)。

情绪面驱动要素

GLD增持速度减缓:

中东局势缓和导致黄金ETF(如SPDR)持仓增速减缓,上周增持4.58吨,前值增持9.75吨,环比增速-53%;

CFTC投机性持仓减少:

黄金投机者净持仓减少 5,644 份合约,投机性买盘转向铂金、铜等品种;

机构多空分歧:

高盛(目标价:年底 3700美元/盎司)、瑞银(目标价:年底 3500美元/盎司)等建议将黄金作为对冲通胀和地缘风险的核心资产,而花旗(目标价:年底 3000美元/盎司以下)则认为高持仓水平不可持续,提示技术性回调风险,建议避免追高;

技术分析与操作策略

技术分析:

1、做多思路:1.272*Gg=hH看涨结构,叠加DG*61.8%回撤位和成交密集区共振支撑,背靠3245支撑位,博弈多;

2、做空思路:金价跌破上涨趋势线,且跌破上行趋势拐点3293,回撤趋势线附近,博弈空;

操作策略:

1、做多计划

①入场区间:3256-3265;

②止损位:3244;

③止盈目标:3282、3306、3331;

④风险管理:单笔风险控制在3%以内。

2、做空计划:

①入场区间:3331-3340

②止损位:3351;

③止盈目标:3310、3301、3391;

④风险管理:单笔风险控制在3%以内。

财经日历与风险提示

关键事件:

①7月1日 22:00 五大央行行长小组会谈(鲍威尔/拉加德/贝利/植田和男)→ 若释放协同降息信号,利多黄金;

②7月3日 20:30 美国非农数据 → 失业率>4.3%或触发降息预期升温。

③7月4日 美国独立纪念日,旗下贵金属、美国原油、外汇、股指期货合约交易提前于香港时间7月5日01:00结束,警惕流动性危机。

风险提示:

①地缘冲突反复:警惕俄乌冲突、中东局势再度升级,可能引发金价急涨;

②关税谈判大限:7月9日是美国政府暂停征收所谓“对等关税”90天的截止期限,美财长暗示或延至9月1日,特朗普称“可延长、也可缩短”;

尾部风险:

伊朗封锁霍尔木兹海峡 → 避险买盘,刺激黄金或瞬涨。

话题与投票

金价3245是“技术底”还是“下跌中继”?

看空(跌破3245)

震荡(3245-3350)

看多(突破3350)

【XAUUSD】伊以炮火難敵聯儲鷹派重錘?黃金決戰3350生死線!基本面驅動

美聯儲鷹派壓制 :6月利率決議維持利率不變,點陣圖利率中值雖然顯示2025年降息2次,但有高達7名FOMC委員支持2025年不降息,同時鮑威爾強調“數據依賴”,貨幣政策按兵不動是合適的;

伊以衝突暗流涌動 :市場擔憂美國或介入伊朗与以色列的衝突,避險情緒未消散但市場“審美疲勞”;

央行購金熱潮持續 :世界黃金協會調查顯示95%央行計劃未來一年增持黃金,長期支撐金價。

情緒面驅動

機構持倉 :SPDR黃金ETF持倉增至947.37噸,但COMEX投機淨多頭減少12%;

投行觀點分歧 :花旗短期看空至3000美元/盎司下方,高盛、摩根等投行繼續看多黃金至3500美元/盎司上方。

技術面分析與操作策略

分析思路 :圍繞綠色上行趨勢線支撐,以及50%回撤位共振,疊加反轉形態的確認後,則博弈多;

操作策略 :

①入場區間:3350-3356

②止損:3338下方

③上行目標:3386、3403、3414

倉位管理 :

單筆風險控制在3%以內。

風險事件提醒

貴金屬提前休市:6月20日凌晨2點30分美國六月節,芝商所旗下貴金屬提前休市,警惕流動性萎縮易放大波動;

週末地緣風險:美國對伊朗襲擊計劃或週末啓動,又或者伊朗的報復性恐怖襲擊,警惕黑天鵝/小概率事件發生;

長期變量:美聯儲點陣圖指引 vs 央行購金需求,多空邏輯拉鋸;

投票與話題

“本週金價能否收盤在3350關口之上?”

能

不能

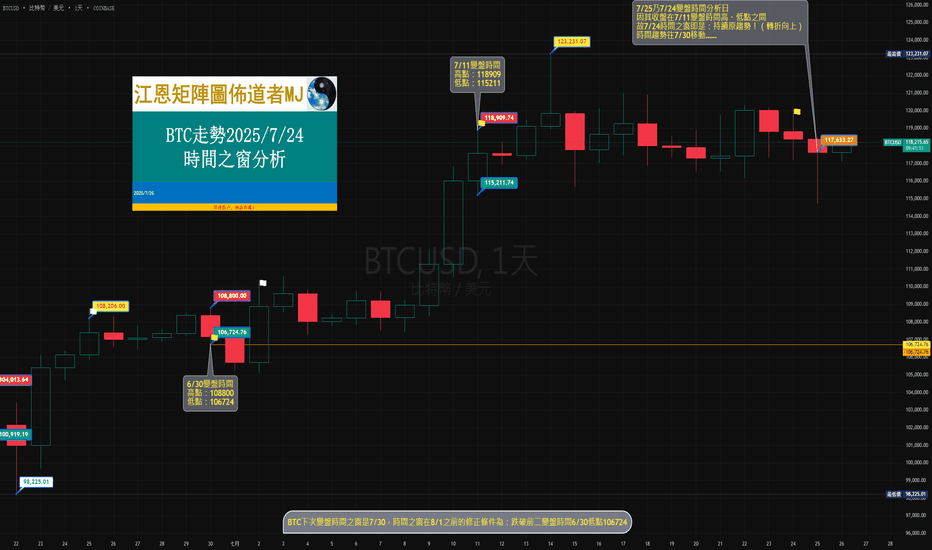

BTCUSD W比特幣本輪牛市目標與壓力BTCUSD W比特幣本輪牛市目標與壓力

目前我們看到兩張BTCSUD的週線圖

以不同的斐波納契數列分析

比特幣在2022年底於15460.0形成熊市大底

形成杯柄型態(右圖)

於2024年底有效突破柄部高點壓力73835

上方出現fib200多頭目標132211

我們可以注意到在突破後

比特幣價位來到109358形成高點後

(109358高點正好落於杯柄型態fib161.8壓力109911)

回踩fib61.8支撐73488(左圖)

目前持續往上試探突破

因仍有杯柄目標132211尚未實現

我們可以判斷大概率將會突破此壓力109358

回踩61.8支撐位後突破前高

將在fib161.8(167386)出現多頭目標與壓力

此壓力與杯柄型態壓力位fib261.8(168287)重疊

得出本輪比特幣上方將有兩處多頭目標

分別是132211(杯柄型態目標)

與167386(回踩61.8後目標)

167K附近目標同時為本輪比特幣強壓力

近日數字貨幣市場波段較大,建議操作者應嚴格執行風控,並且避免高槓桿與高合約量的操作

以免動盪行情造成額外虧損

文章屬個人評論,請讀者謹慎參考,虛擬貨幣交易可能對您的資本帶來風險。

【XAUUSD】黃金暫守3300關口,中美通話緩和、非農好於預期vs地緣衝突升級,3350成多空分水嶺?

宏觀視角

非農數據

①美國勞工統計局公佈的數據顯示,就業人數增加13.9萬人,雖然創2月以來新低,但略高於市場預期的12.6萬人。然而,前兩個月的就業數據被合計下調9.5萬人,這一修正幅度足以抵消表面上的積極表現;

②5月失業率維持在4.2%,符合市場預期,自2024年5月以來一直在4.0%至4.2%的狹窄區間內波動。但這種"穩定"的代價是勞動力總量的萎縮。勞動力隊伍從1.711億下降至1.705億,減少約60萬人;

③在經濟放緩的背景下,工資數據反而展現出意外的韌性。5月平均時薪環比增長0.4%,是預期0.2%的兩倍,同比增幅3.9%也超出3.7%的預期。私營非農部門員工平均時薪達到36.24美元。然而,這種工資增長更多反映的是勞動力供給端的收緊,而非需求端的強勁。報告顯示,全職就業崗位減少62.3萬個,而兼職崗位僅增加3.3萬個,這表明企業可能正在通過減少用工時間來應對經濟不確定性,而不是大規模招聘。

④美國5月勞動參與率跌至三個月低點62.4%,環比下降0.2個百分點。25-54歲核心勞動力參與率同樣下降。

地緣避險支撐

①關稅問題;

②俄烏局勢;

③中東衝突等。

央行購金

中國央行連續第7個月增持黃金,環比增長0.08%,但環比增速在過去6個月持續下降。

降息預期

特朗普公開敦促美聯儲降息100個基點(1%),但非農數據後利率期貨定價年內僅2次降息。

操作策略與風控

多單計劃一

①入場區間:3308-3312

②止損:3293

③目標區間:3343-3350

空單計劃二

①入場區間:3288-3293

②止損:3309

③目標區間:3263-3267

空單計劃三

①入場區間:3350±5

②止損:3364

③目標區間:3309、3295、3279

倉位管理

單筆風險控制在3%以內。

風險事件與財經日曆

何立峯於6月8日至13日訪問英國並舉行中美經貿磋商機制首次會議;

美國5月未季調CPI;

美國5月PPI。

投票與話題

“本週黃金日K能否跌破3300關口?”

能

不能

歡迎在評論留言。

【XAUUSD】金價突破下行趨勢線壓制,回撤買入!

一、基本面驅動事件

貿易政策與關稅升級

a. 美國鋼鋁關稅翻倍至50%:6月2日,特朗普宣佈將鋼鐵及鋁製品關稅從25%直接提升至50%,導致全球供應鏈緊張。汽車製造業首當其衝,每輛汽車生產成本激增約450美元,豐田、大衆等車企啓動緊急供應鏈重組。

b. 關稅裁決反覆:5月29日,美國聯邦巡迴上訴法院暫時擱置了國際貿易法院對特朗普“解放日關稅”的禁令,允許關稅措施繼續執行,但法律爭議(總統無權援引《國際緊急經濟權力法》加徵關稅)仍存,最終或由最高法院裁決。

地緣政治風險激化

a. 俄烏衝突升級:伊斯坦布爾和談破裂,烏克蘭對俄戰略轟炸機基地發動117架無人機突襲,俄羅斯實施夜間空襲報復,雙方停火希望渺茫,衝突向“相互毀滅”方向發展。

b. 中東與亞洲局勢緊張:伊朗核設施疑似遭襲、紅海航運風險升溫,疊加亞洲某半島地緣信號,多重危機推升系統性風險溢價。

美元走弱與貨幣政策轉向

a. 美元指數暴跌:6月3日美元指數跌至98.57(月跌幅0.75%),創一個月新低。摩根士丹利預測未來12個月美元或再跌9%至91,因貿易政策反噬美元信用及全球資產配置調整。

b. 美聯儲降息預期升溫:美國5月製造業PMI跌至48.5(六個月新低),但供應商交貨時間拉長,顯露“滯脹”風險。聯邦基金利率期貨顯示,9月降息概率升至70%,2025年底利率或降至3.25%-3.5%。

經濟數據與債務風險

a. 美債信用評級下調:穆迪將美國主權信用評級從Aaa下調至Aa1,債務/GDP比率達124%,削弱美元儲備貨幣地位,提振黃金對衝需求。

b. 央行購金持續:2024年全球央行購金量同比增17%,中國連續17個月增持,黃金儲備佔比升至4.5%,長期支撐金價。

二、市場情緒數據

持倉變化:國際SPDR黃金ETF持倉單週減少12噸,反映散戶與機構行爲背離;COMEX黃金期貨非商業淨多頭持倉連續三週攀升,機構避險買盤在俄烏衝突升級後48小時內暴增300%。

情緒變化:VIX恐慌指數升至35上方,CNN恐懼與貪婪指數跌至30(“恐懼”區間),避險情緒主導交易;

機構觀點分歧:高盛、瑞銀看多至3500美元,長期目標4000美元;花旗警告技術性回調風險,中信證券提示短期或下探3300美元。

三、技術面分析和交易策略

多頭策略

進場:價格回撤3315-3332區間,結合反轉形態,博弈多;

止損:3301下方;

上行目標:3352、3366、3383、3399;

倉位管理:單筆風險控制在3%以內。

四、未來焦點與財經日曆

未來焦點:特朗普關稅最終裁決、地緣衝突(俄烏、貿易戰、中東局勢)等;

財經日曆:ADP就業人數、美國非農就業,若數據低於預期或加速降息預期。

五、總結

當前黃金同時受益於 “避險需求(地緣+貿易)” 與 “貨幣寬鬆預期(美元貶值+降息)” 的雙引擎驅動,短期波動加劇但趨勢偏強。3326美元/盎司爲多空分水嶺,建議結合技術面支撐區間(3315-3332)與風險事件動態佈局。

六、投票

“您認爲黃金本週能否觸及3400?”

能

不能

【XAUUSD】黃金繼續寬幅震盪下行,亦或突破3370形成單邊上漲?

基本面主要事件

特朗普關稅威脅:5月23日,特朗普提議對歐盟商品加徵50%關稅,並對蘋果公司非美國製造的iPhone徵收25%關稅,引發市場對全球貿易緊張局勢的擔憂,推動避險資金流入黃金,金價單週漲幅達4.8%。隨後,5月26日特朗普宣佈推遲對歐盟加徵關稅期限至7月9日,導致避險情緒短期降溫,金價回落至3353美元/盎司下方。

中美關稅協議:5月12日中美達成“91%關稅互免”協議,短期削弱避險需求,金價跳空低開,隨後暴跌至3120美元/盎司附近。

降息預期搖擺:美聯儲官員鷹派發言(如推遲降息預期)與實際經濟數據疲軟(4月PPI環比下降0.5%、零售數據低迷)形成矛盾,市場對年內降息概率的預期從89%回落,加劇金價波動。

美債信用風險:美國債務/GDP比率突破124%,穆迪將美國主權信用評級從Aaa下調至Aa1,削弱美元信用,黃金作爲主權信用對衝工具的需求提升。

央行持續購金:2025年一季度全球央行淨購金244噸,中國連續17個月增持黃金儲備,佔比升至4.5%,長期支撐金價。

情緒面主要數據

黃金ETF資金分化::國內黃金ETF(如華安黃金ETF)年內規模突破286億元,單週淨流入6億元;但國際SPDR黃金ETF持倉單週減少12噸,顯示機構與散戶行爲分化。

投機性持倉高位:黃金期貨多頭持倉佔比達69%,接近歷史峯值,程序化交易加劇短期波動,警惕技術性止損觸發踩踏風險。

機構觀點:看漲陣營——高盛、瑞銀預測金價有望突破3500美元,長期目標4000美元,理由包括央行購金、美元信用弱化及地緣風險;看跌陣營——花旗警告黃金牛市或接近尾聲,長期可能因全球經濟復甦及利率調整進入下行週期;中信證券提示短期或下探3150美元。

技術面主要觀點

多頭策略 :突破3370後入場,止損3360下方;

上行目標 :3383、3399、3415和more(參考圖表標記的價格)

空頭策略 :突破3323後入場,止損3337上方;

下行目標 :3309、3297、3289和more(參考圖表標記的價格)

倉位管理 :單筆風險控制在3%以內,盈虧比≥2:1。

風險提示

關鍵風險:美聯儲官員鷹派發言或壓制降息預期,以及地緣局勢緩和可能導致避險需求降溫。

數據日曆:本週重點關注美聯儲公佈5月貨幣政策會議紀要、美國4月核心PCE物價指數和5月密歇根大學消費指數終值等。

觀點投票與討論

“您認爲 OANDA:XAUUSD 本週能否突破3435?”

能;

不能。