社群想法

132、江恩矩陣圖佈道者MJ~BTC走勢2026/1/28時間之窗分析1/25盤中跌破前二變盤時間12/28低點87349時,1/20時間之窗修正為:轉折向下!

1/29是1/28變盤時間分析日,以1/25修正日高點89177、低點86000為研判轉折標準;

1/29收盤84513,在1/25修正日低點之下;

依“時間=趨勢”分析,1/28時間之窗即是:持續轉折向下! (參考《甘氏矩陣圖-時間推算新篇》P438)

時間趨勢往2/14移動……

時間之窗在2/16之前的趨勢修正為:越過前二變盤時間1/8高點91580。

(免責聲明:本想法所有信息僅供參考!不代表任何投資建議!!不承擔任何法律責任!!!)

COINBASE:BTCUSD

2026/01/30 ETH• 4H SNR(主要):2815~2825

👉 決定方向,只在這區間做判斷

• 30m / 15m:

👉 只用來找進場點,不決定方向

⸻

🔴 路徑一:4H SNR 壓不過(主路徑)

時間週期

• 判斷:4H

• 進場:15m / 30m

條件

• 價格到 2815~2825

• 15m / 30m 出現轉弱(上不去 / 假突破)

行動

• 空單:2815~2825

• 止損:2865

• 目標:2780 → 2720

⸻

🟡 路徑二:4H SNR 假突破(次路徑)

時間週期

• 判斷:4H

• 進場:15m / 30m

條件

• 突破 2825

• 4H 沒站穩

• 回踩 2815 失敗

行動

• 回踩再空:2815~2820

• 止損:2900

• 目標:2780 → 2720

⸻

❌ 取消條件(很重要)

• 4H K 線實體站穩 2860 以上

👉 所有空單計劃取消

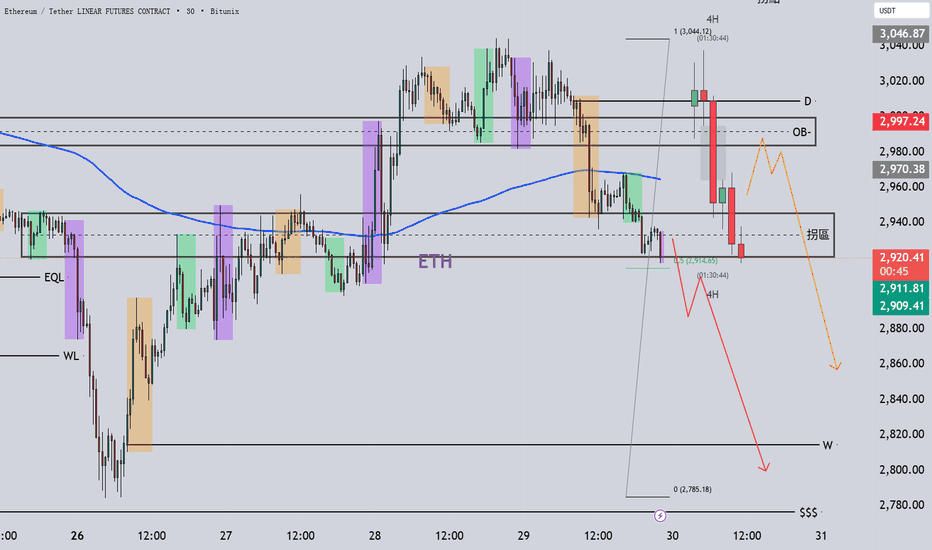

0129 ETHUSDT.P市場現況

價格在測試上方 D開 (3009) 阻力後放量下跌,目前已貫穿 OB- 區域 並來到 拐區 邊緣

市場動能明顯偏向空方,現階段正處於關鍵的支撐測試位,需觀察反彈力度或進一步破位的可能

關鍵區域解析

D開: 3009

OB-: 2980 - 3000

拐區: 2920 - 2945

0.5 位: 2915

W開: 2815

$$$ (流動性目標): 2775

交易計畫

路徑 A:受阻回落策略 (反彈空)

觸發條件: 價格反彈至 OB- 區域 (2980 - 3000) 且出現明確頂部型態

操作要點: 確認阻力轉向後切入

預期目標: 下方 拐區 (2920)

止損設置: 站回 3010 上方

路徑 B:破位跟進策略 (破位空)

觸發條件: 價格直接跌破 拐區 (2920) 及 0.5 位 (2915)

操作要點: 確認跌破 2915 且動能續弱

預期目標: 先看 W開 (2815),最終目標 $$$ (2775)

止損設置: 站回 2945 上方

總結觀察

1.目前空頭趨勢強勁,價格運行於 200EMA 下方

2.2915 - 2945 為當前多頭最後防線,若失守將打開通往 2800 的空間

3.優先考慮順勢做空,不建議在此處盲目摸底

4.交易不是預測未來,是觀察當下誰更有力,隨後跟上

以上為個人觀點分享,不構成投資建議,請朋友們謹慎評估

29.Jun-XAUUSD 美盤規劃

今晚21:30 有 失業金人口數據的四星新聞(通常也是會走出行情)

但今天的盤面比較不一樣

會有兩個Option,目前上方的大圖是Option1 (待會下方補充Option2的圖面給大家)

Option1的圖面來說 價格來到5475關鍵價位打雙底

並且以收斂結構的方式走大且破前高,是以多方視角為主

觀察待會來到0.5%的位子是否有給出多方訊號,再決定是否參與

今天的行情會需要以鎖M5視角為主(沒有M1的東西)

Option2的圖面來說5595的上方關鍵價位來到兩次並且不破高

跌破5506的重要價格,有機會在繼續回調走大(但要等Confirmation)

所以,目前還需要再多一些資訊看看會比較準

靜觀其變。

黃金觸及5600,短線回調風險升溫📊 市場動態:

黃金價格目前交投於 5,540 – 5,550 USD/oz 附近,在近期大幅上漲後仍維持高位。主要動能來自 避險需求增加、經濟風險擔憂,以及市場預期聯準會將維持審慎的貨幣政策立場。然而,隨著價格快速上漲並接近短線高點,獲利了結賣壓開始出現,市場走勢轉為震盪。

📉 技術分析:

• 重要阻力:

• 5,575 – 5,585

• 5,620 – 5,650

• 近期支撐:

• 5,500 – 5,485

• 5,440 – 5,420

• EMA:

價格仍 位於 EMA 09 之上,顯示短線趨勢偏多,但與 EMA 的距離擴大,意味著 技術性回調風險上升。

• K線 / 成交量 / 動能:

短週期 K 線在 5,560–5,580 區域出現實體較小、上影線較長的型態,顯示 買盤動能減弱。成交量不再像突破階段那樣放大,動能指標趨緩 → 市場可能先 整理或小幅回調,再選擇下一步方向。

📌 觀點:

若價格無法有效突破 5,580,黃金可能出現 短線回調;唯有穩守 5,500 支撐,上升趨勢才有望再次鞏固。

________________________________________

💡 建議交易策略:

🔻 SELL XAU/USD:5,619 – 5,622

🎯 TP:40 / 80 / 200 pips

❌ SL:5,625.5

🔺 BUY XAU/USD:5,502 – 5,499

🎯 TP:40 / 80 / 200 pips

❌ SL:5,495.5

黃金持續看漲結構 — 波動性為障礙📰 FOMC 最新消息(1月29日)

美聯儲利率保持不變,符合預期。

鮑威爾仍然依賴數據,避免任何激進的鷹派轉變。

市場解讀為沒有進一步收緊的緊迫性,實質收益保持上限。

結果:美元猶豫不決 → 黃金波動性擴大,但趨勢依然保持不變。

這不是「買新聞」——而是市場對政策明確性的反應。

📊 技術結構(H1-H4 上下文)

FOMC 前出現明確的看漲 BOS → 趨勢已經建立。

FOMC 後的衝勁將價格推入 ATH 區域,隨後出現健康的回調。

沒有確認的看跌 CHoCH → 結構保持看漲延續,而非分配。

價格在趨勢內進行修正,而非逆轉。

🔑 需關注的關鍵區域

ATH / 溢價反應:~5560

FVG 1(淺回調):~5436

FVG 2(深層再平衡):~5353

這些是反應區域,而非 FOMO 水平。

🧠 情境(如果 - 那麼)

主要情境 – 持續(≈70%)

如果價格保持在 5436 之上,預期在再平衡後向新高延續。

替代情境 – 更深回調(≈30%)

如果 5436 失敗,價格可能再平衡到 5353 FVG。

只有明確的 H1 收盤在 5353 之下才會削弱看漲偏見。

✅ 總結

FOMC 創造了波動性,而不是趨勢改變。

黃金尊重結構,吸收流動性,為下一步做準備。

交易反應,而非頭條。

買入回調。尊重結構。讓價格確認。

黃金 ATH:短期反應,還是新一波行情?在 FOMC 會議之前,市場普遍存在一個疑問:

黃金是否會在會議前拉升,然後在會後出現明顯拋售,

還是會持續創高,延伸當前趨勢?

FOMC 會後,聯準會維持利率不變——這並不令人意外。

市場真正關注的是 聯準會的語氣,而 Powell 採取了明顯的中性立場:

不過度鴿派,也不過度鷹派。

更重要的是,聯準會 基本排除了進一步升息的可能性,

同時仍 維持高利率環境。

因此,黃金在 FOMC 後並未出現大幅拋售,價格結構依然穩守在高位區域。

目前,市場焦點逐漸轉向外部風險因素:

美國政府停擺的風險

美國與伊朗的地緣政治緊張

持續存在的 貿易戰風險

關於 聯準會獨立性 的討論

👉 當前宏觀環境並不對黃金構成利空。

👉 SELL 只是短期反應,並非趨勢的核心敘事。

⏱️ H1 觀察區間

下方區間: 5,415

上方區間: 5,600

價格在高位區間內震盪整理,波動幅度較大,並可能逐步測試更高的整數關卡。

🟢 支撐 / BUY 區域

5,505 – 5,410 – 5,310 – 5,250 – 5,100

🔴 壓力 / 關鍵觀察區域

5,660–5,665 – 5,700 – 5,800 – 6,000

🧠 主要交易思路

波動加大 → 風險控管優先

SELL 僅限於壓力位的短線反應

BUY 以回踩支撐為主,順勢持有,而非抓頂

⚠️ 重要提醒

看懂圖表,是一種 技術。

讀懂聯準會,是一種 策略。

讀懂 Trump 的發言,是一種 生存能力。

市場不獎勵猜對方向的人,

而是獎勵 紀律與順勢而為的人。

👉 SELL 是反應,BUY 才是計畫。

📌 關注我,一起追蹤宏觀邏輯、關鍵價位與市場機會。

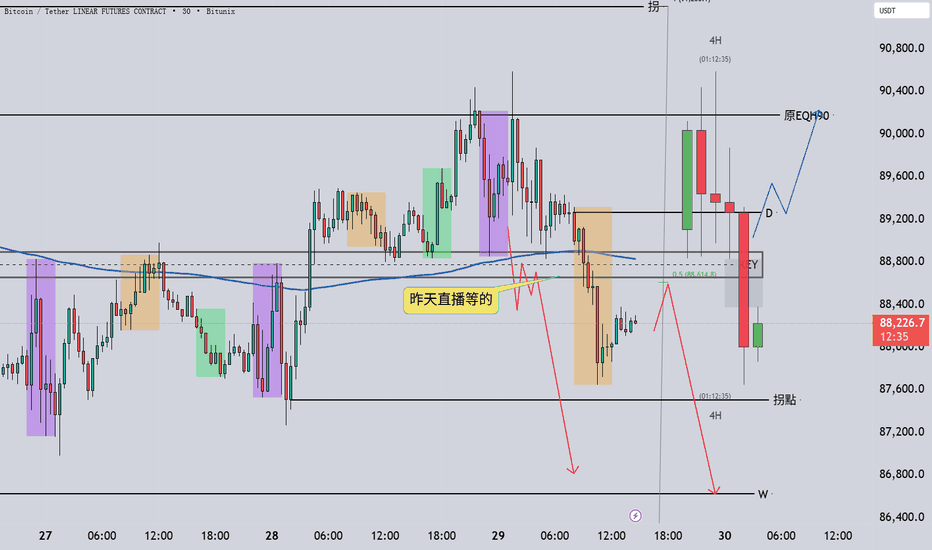

0129 BTCUSDT.P市場現況

從最新的圖表觀察,價格在測試上方 D 位 (89265) 附近後出現明顯回落

並一舉跌破了 KEY 區域 (88650 - 88900)

目前價格處於 KEY 區域下方震盪,結構上顯示空頭動能開始增強

市場正在驗證此區間是否由支撐轉為壓力

關鍵區域解析

EQH90: 90200 (上方最終目標/強阻力)

D (日線級別關鍵位): 89265

KEY 區域: 88650 - 88900 (當前關鍵多空分界帶)

0.5 位: 88600

拐點: 87500

W (周線級別關鍵位): 86625

交易計畫

路徑 A:空單策略 (受阻回落)

觸發條件: 價格向上回採 KEY 區域 (88650 - 88900) 出現拒絕 (Reject) 信號

(如上影線或無法站穩)

操作要點: 確認 KEY 區域由支撐轉為壓力後進場

預期目標: 下方 拐點 (87500),進一步看至 W 位 (86625)

止損設置: 價格重新站回 89000 上方

路徑 B:多單策略 (假跌破收回)

觸發條件: 價格重新放量收復 KEY 區域,並進一步站上 D 位 (89265)

操作要點: 必須確認站穩 D 位後開單,以確保擺脫當前空頭結構

預期目標: 上方 EQH90 (90200)

止損設置: 跌回 89200 下方

總結觀察

1.結構轉變: 價格目前運行於 KEY 區域與 200EMA 下方,短線轉向空頭佔優

2.重點操作: 重點關注回採 KEY 區域的反應,若出現拒絕信號,則是較佳的空單切入點

3.多頭轉機: 除非價格能強勢收回 D 位上方,否則多頭操作應保持謹慎並等待信號

以上為個人觀點分享,不構成投資建議,請朋友們謹慎評估

好的交易,來自清晰而非安逸如果你已經交易了一段時間,大概會發現一件事:

真正好的交易,感覺就是不一樣。

不是因為它「一定會賺錢」,而是因為在交易進行的過程中,你的決策變得更清晰。

正如一筆好的交易不一定等於一筆獲利的交易,那種「這是一筆好交易」的感覺,也不等同於舒適或安心。多數情況下,它和放鬆、被安撫幾乎沒有關係,而是來自清晰度——對市場背景、預期,以及價格行為是否符合原始交易想法的清晰理解。

為什麼「舒適感」是個糟糕的判斷依據

舒適感往往來自熟悉,而不是品質。

盤整、低波動、小 K 線,常讓人感覺安心,但在參與度低、延續性脆弱的環境中,這種安心其實很容易誤導人。

相反地,許多最清晰的交易機會,往往出現在「不那麼舒服」的市場狀態。

關鍵價位吸引大量關注,市場參與度提升,價格帶著明確意圖移動。K 線擴大,決策必須迅速做出。這些情境很少平靜,卻往往更加真實、有效。

實務中的「清晰」是什麼樣子

清晰不代表確定性,而是一致性。

一筆清晰的交易,市場背景合理,價格行為能被理解,而不需要不斷自我懷疑。價格不必走得平滑,但其表現應該符合進場前設定的預期。

回調出現在合理位置,動能減弱或重建有跡可循,失效點是明確的,而不是模稜兩可的。

當清晰存在時,決策會顯得恰如其分;

當清晰缺失時,即便是微小的波動,都會讓交易變得「很吵」,需要你不斷盯盤,而不是耐心等待。

清晰,能降低心理疲勞

清晰的交易之所以感覺不同,其中一個原因是:

在風險已經進場後,它大幅減少了你需要做的決策數量。

這不代表風險變少了,而是疑問變少了。

結構能維持足夠時間供觀察,週期對齊沒有被破壞,價格行為要嘛支持原始想法,要嘛以清楚的方式開始否定它。

在不清晰的交易中,決策負擔會迅速累積。交易者會不斷重新評估、過早調整停損,或在缺乏明確證據下介入。即使遵守規則,執行本身也會變得非常耗神。

從觀察到行動

清晰並不是偶然出現的。

它通常來自於交易進場前,一連串有意識的選擇。

與其試著讓自己更有信心或更放鬆,不如專注於打造「更容易產生清晰度」的條件。這始於你如何定義交易、篩選機會,以及管理持倉。

以下是三個實際方法,幫助交易者提升決策清晰度。

提升交易清晰度的三個方法

1️⃣ 縮小你交易的市場環境

當你只在熟悉的條件下交易,清晰度會明顯提升。

這可能意味著專注於特定時段、市場狀態或波動結構。策略適用的環境越少,就越容易分辨什麼是「符合預期的行為」,什麼不是。

2️⃣ 進場前先定義預期

清晰的交易,始於清楚的預期。

進場前,你應該知道什麼樣的行為代表支持你的想法,什麼樣的變化會開始挑戰它。當這些標準事先確立,進場後的決策就會是「回應市場」,而不是「情緒反應」。

3️⃣ 以行為為依據,而非情緒

當管理決策基於可觀察的結構、動能或參與度變化時,清晰度自然提高。

舒適、恐懼、焦躁等情緒訊號並不可靠;價格行為才是。

免責聲明:

本文僅供資訊與學習用途,並不構成任何投資建議,也未考量任何投資者的個別財務狀況或目標。任何與過往績效相關的資訊,皆不代表未來結果或表現。社群媒體內容不適用於英國居民。

差價合約(CFDs)與點差交易屬於高風險槓桿產品,可能在短時間內造成重大虧損。**85.24% 的零售投資者帳戶在與此提供商交易點差與差價合約時虧損。**請確認你是否充分理解其運作方式,並能承擔損失全部資金的風險。