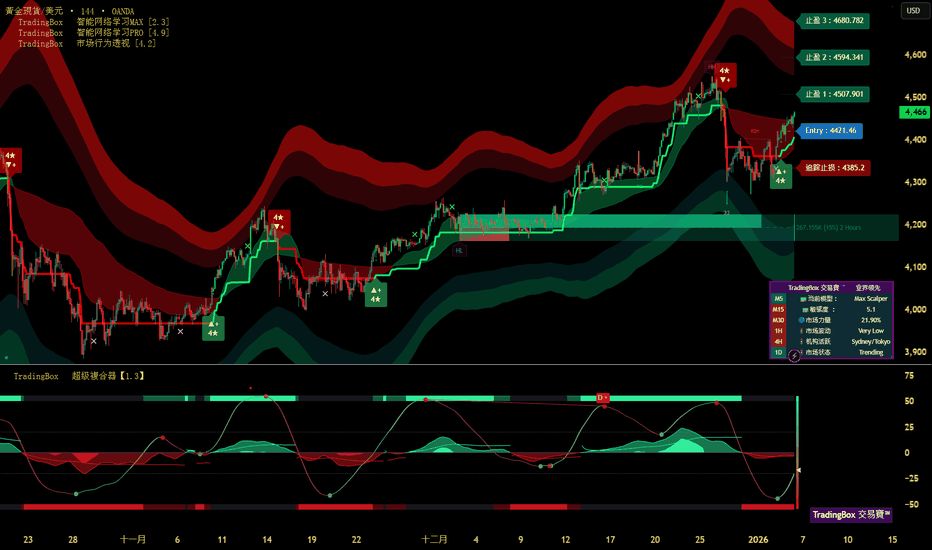

XAUUSD 智慧資金水平:需求4325,供應4494🟡 XAUUSD – 當日智慧資金計畫 | 由 Ryan_TitanTrader 提供 (05/01)

📈 市場背景

黃金在更高的時間框架上仍然結構性看漲,但目前的價格行為反映的是一種高價流動性的運作,而不是明確的延續。在經歷了強勁的上行後,價格目前正在高價區域內旋轉,智慧資金通常會在此分配頭寸,然後才進行修正交付。

今天的重點圍繞著美元的強勢、美元收益率的敏感度,以及持續的美聯儲利率路徑預測,交易者在即將到來的美國宏觀經濟數據和美聯儲評論之前進行佈局。隨著實際收益率波動和風險情緒依然脆弱,黃金繼續吸引避險資金流入,但也有精心設計的回調。

這種環境促進了流動性掃描、虛假延續和高點誘導,而不是衝動的突破買入。

🔎 技術框架 – 智慧資金結構 (1H)

當前階段:

更高時間框架的看漲結構,伴隨高價區的短期修正。

主要想法:

預期智慧資金在內部供應區 (4492–4494) 進行互動以進行分配,或在高時間框架需求區 (4327–4325) 進行再積累,然後進行下一次擴張。

結構性備註:

• 高時間框架的看漲結構依然有效

• 最近的 CHoCH 確認了修正旋轉

• 高位的買方流動性部分被觸及

• 在 4492–4494 的供應集群充當分配區域

• 4327–4325 的需求區與超買區及流動性池一致

💧 流動性區域與觸發器

• 🟢 買入黃金 4327 – 4325 | SL 4317

• 🔴 賣出黃金 4492 – 4494 | SL 4500

🧠 機構流動性預期

流動性掃描 → MSS / CHoCH → BOS → 位移 → 超買/公平價回測 → 擴張

🎯 執行規則

🟢 買入黃金 4327 – 4325 | SL 4317

規則:

✔ 流動性掃描進入高時間框架需求區

✔ M5–M30 上的看漲 MSS / CHoCH 確認

✔ 強勁的上行 BOS 伴隨沖擊性蠟燭

✔ 透過精煉的看漲超買區或公平價減少進場

目標:

• 4390 — 初始位移

• 4450 — 內部流動性

• 4490+ — 如果美元走弱則回測高價區

🔴 賣出黃金 4492 – 4494 | SL 4500

規則:

✔ 在高價供應區的反應

✔ 不同時間框架上的看跌 MSS / CHoCH

✔ 明確的下行 BOS 確認分配

✔ 通過看跌公平價回補或供應超買區進場

目標:

• 4455 — 首次不平衡填充

• 4395 — 內部折扣

• 4327 — 高時間框架需求掃描

⚠️ 風險報告

• 高價區域有利於虛假突破和止損狩獵

• 在美國數據和美聯儲言論周圍,波動性可能會激增

• 沒有 MSS + BOS 確認不得進場

• 停損通常在真正的位移前被觸發

📍 總結

黃金在結構上仍然看漲,但今天的優勢在於交易智慧資金的區間:

• 進入4327–4325的掃描可能會重新加碼做多至4450–4490,或者

• 在4492–4494的反應提供了賣出機會,重新回到折扣區域。

讓流動性先行。

讓結構隨後確認。

智慧資金的工程師 — 耐心即是利潤。⚡️

📌 請追蹤 Ryan_TitanTrader 獲取每日智慧資金黃金分析。

社群想法

FTSE 100 年初突破,是否值得信任?FTSE 100 在 1 月初的開盤交易中刷新歷史新高,為新的一年帶來強勢開局。當前市場關注的重點,已不在於漲勢的速度或動能,而在於:隨著本週交易量回歸正常、市場全面參與後,這波突破是否能夠站穩。

強勢開局,但背景並不陌生

FTSE 100 在 2026 年開局前,已經歷了一個表現亮眼的年度。然而,要判斷這次上行是否具備延續性,仍需回到其背後的結構性因素。指數權重高度集中於金融、礦業與能源板塊,這些產業通常在全球成長維持、通膨預期穩定而非快速下滑的環境中表現較佳。這樣的組合,使 FTSE 得以在未出現大幅估值擴張的情況下,持續推升指數。

進入新年後,這些產業動能依然存在。美元指數走弱、金屬價格轉強,持續支撐礦業股表現;銀行股則受惠於利率環境趨於穩定,以及獲利預期仍具韌性。另一方面,包含川普政府介入委內瑞拉在內的最新地緣政治消息,雖在表面上增加風險,但並未引發能源價格出現趨勢性上行。市場對此反應有限,顯示投資人更傾向將其視為雜訊,而非實質催化劑,資金流向仍以產業輪動為主。

價格行為釋放的訊號

從交易角度來看,這波走勢的「發展順序」格外關鍵。FTSE 在聖誕節期間長時間維持於低波動、狹幅區間內整理,隨後在新年首個完整交易時段向上突破,並成功收在關鍵壓力之上。由壓縮轉為擴張,往往是趨勢行情的起點,但前提是:在交易量回溫後,突破仍能被市場接受。

目前的觀察重點,落在先前壓力區的價格行為上。具說服力的突破,通常會看到原本的壓力轉為支撐,且在成交量回升的情況下,買方願意在該區域進行防守,而非追價。就目前而言,價格仍維持在突破區之上,顯示市場正在嘗試建立「接受度」,而非立即否定這次上行。

風險情境也相對明確。若價格在放量情況下收回突破 K 棒下方,將暗示這是一個失敗的突破,代表前期上漲更多是受到假期清淡交投推動,而非真實需求。在此情況發生之前,整體結構仍支持將本次走勢視為有效突破。隨著實質交易量回歸,接下來幾個交易日將成為關鍵觀察期。

UK100 日線 K 線圖

過去績效不代表未來結果

免責聲明:

本內容僅供資訊與學習用途,並不構成投資建議,亦未考慮任何投資人的個別財務狀況或投資目標。任何涉及過去表現的資訊,皆不應被視為未來結果或績效的可靠指標。社群媒體內容不適用於英國居民。

差價合約(CFDs)與點差交易屬於高風險產品,槓桿機制可能導致資金快速虧損。**與本平台交易差價合約與點差交易的零售投資人中,有 85.24% 出現虧損。**請在交易前確認您已充分了解其運作方式,並能承擔相應的高風險。

黃金在短期內大幅上漲。📊 市場概況:

現貨黃金(XAU/USD)目前交投於約 4,406 美元/盎司,受地緣政治風險升溫(如美國與委內瑞拉相關局勢)推動,避險需求明顯增加,金價強勢上漲。同時,市場對聯準會降息的預期亦持續支撐多頭情緒。儘管在創下歷史新高後出現獲利了結,但整體多頭動能依然完好。

📉 技術分析:

• 主要阻力位:

→ 約 4,420 – 4,450 美元/盎司(短期阻力區)

→ 約 4,500 美元/盎司(近期高點與心理關卡)

• 近期支撐位:

→ 約 4,380 – 4,350 美元/盎司(整理區間)

→ 約 4,310 – 4,280 美元/盎司(動態/EMA 支撐)

• EMA:

價格維持在 EMA9 及多條中長期均線之上,確認短線多頭趨勢。

• K線 / 成交量 / 動能:

RSI 與 MACD 顯示強勁買盤動能,但在較小週期出現超買跡象,短線可能先回調再延續漲勢。

📌 分析總結:

若金價能穩守 4,350 美元/盎司上方,並有效突破 4,420–4,450 美元/盎司,後市仍有進一步上行空間。若跌破 4,350–4,380 美元/盎司支撐,可能出現短線回調,之後再恢復上升趨勢。

💡 交易策略:

🔻 SELL XAU/USD: 4,432 – 4,435

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,438.5

🔺 BUY XAU/USD: 4,383 – 4,380

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,376.5

12/29 ETHUSDT Potential Relief Rally within a Major Downtrend1. Context (背景分析): The overall structure remains bearish. After a significant 45% drawdown from the major top, the price is now entering a consolidation phase. (整體結構維持看跌。在從大頭部回落約 45% 後,價格目前進入盤整階段。)

2. The Logic of Scales (規模邏輯): Technically, the current consolidation base is much smaller than the previous distribution top. Therefore, the probability of a "V-shape" recovery to new highs is relatively low at this stage. (從技術面來看,目前的整理區間規模遠小於先前的派發頭部。因此,現階段要出現 V 轉並創下新高的機率並不高。)

3. The Opportunity (機會點): However, a short-term rebound (Relief Rally) is highly probable. We are looking for a mean reversion play as the selling pressure shows signs of exhaustion in the local range. *(然而,短期內的**反彈(緩解式上漲)*是非常有可能的。隨著局部區間的拋壓顯現疲態,我們正在尋找一個均值回歸的交易機會。)

4. Execution & Risk (執行與風險): Since this is a counter-trend trade, I will keep my targets realistic and my stop loss tight. Trading with zero pressure by focusing on the process, not the outcome. (由於這是一筆逆勢交易,我會保持務實的獲利目標並嚴格設置止損。專注於過程而非結果,保持零壓力的交易狀態。)

5.Execution & Risk Management (執行與風險控管): Since we are trading a rebound underneath a major topping structure, we are naturally exposed to higher risks. Therefore, my position sizing will be more conservative than usual.

Signal: A high-volume breakout signal appeared on Dec 29, 00:00.

Maximum Risk (Hard Stop): 6.5% at $2774. This is the invalidation point for the entire local structure.

Short-term Risk: ~3% at $2888. This level provides a tighter exit for a high-precision setup.

6.Profit Targets (獲利目標)

I am looking for high-probability targets to ensure a positive expectancy:

Primary Target: The Previous High (Local resistance).

Secondary Target: Based on a 1:3 Risk/Reward Ratio. (獲利目標看向前高或是滿足 1:3 的盈虧比。)

黃金回調上升趨勢 – 在關鍵需求區買入市場背景(短期)

在上次的急速拋售後,黃金已經恢復並回到上升通道中。目前的價格行為顯示出技術性反彈和重新平衡的階段,而非完全的趨勢反轉。

市場結構在通道內形成了較高的低點,顯示買方仍然控制著短期流動。

技術結構與關鍵區域

價格正在於上升通道的中間範圍內進行盤整。

回調仍然較淺,顯示出健康的買入行為。

圖表上的關鍵技術水平:

賣出 / 阻力區域:4,461 – 4,465

樞紐區域:4,422

買入區域 1:4,393

買入區域 2(價格缺口 / 需求):4,366 – 4,350

深度買入區域:4,329

→ 較低的買入區域與上升趨勢線支撐 + 需求 + 價格缺口相一致,成為高概率的反應區域。

交易計劃 – MMF 風格

主要情境 (跟隨趨勢的買入):

等待價格回調至 4,393 → 4,366。

尋找買入確認(拒絕影線、強勁收盤、結構保持)。

在確認後買入。

目標:

TP1:4,422

TP2:4,461

次要情境 (短期賣出):

如果價格達到 4,461 – 4,465 並未能突破及持穩,可能會出現短期的修正。

在這裡的賣出設置僅為逆趨勢的快進快出,並需緊密風險管理。

無效化與風險提示

如果價格穩定性關閉於 4,329 以下,則看漲結構無效。

避免在範圍中間出現 FOMO。

僅在預定的關鍵區域執行交易。

小心調整持倉大小,因為市場仍處於技術性回調階段。

XAUUSD 智能資金水平:需求 4312,供應 4436🟡 XAUUSD – 當日智慧資金計劃 | by Ryan_TitanTrader (05/01)

📈 市場背景

黃金在較高時間框架上保持結構性看漲,然而短期價格行動顯示出在接近4440的高價流動性被選擇後出現回撤壓力。隨著市場面對來自宏觀催化劑(聯邦儲備評論、美國就業數據、國債收益率)的持續美元走向,機構參與者在流動性獵捕與有節制的再累積之間波動。

隨著交易者對通脹走勢與中央銀行轉變預期的權衡,全球風險情緒與避險需求正在加強——這導致黃金呈現出旋轉分配行為,而非乾淨的延續。受控的波動與驅動撲動主導價格進程。

這種環境有利於精心安排的流動性訪問和誘導,而非盲目追逐突破。

🔎 技術框架 – 智慧資金結構 (1H)

當前階段:

較高時間框架的看漲偏見伴隨短期修正位移。

關鍵理念:

預期在高時間框架需求附近(約4312–4314)或內部供應流動性(約4434–4436)進行結構性參與,然後再出現有意義的位移序列。

結構性資料:

• 高時間框架的看漲結構保持完整

• 最近的CHoCH確認了修正波段

• 近期高點以上的買入流動性是目標

• 接近4436的供應集群作為精心安排的誘餌

• 需求交匯與機構累積對應

💧 流動性區域與觸發點

• 🟢 買入黃金 4314 – 4312 | SL 4304

• 🔴 賣出黃金 4434 – 4436 | SL 4444

🧠 機構流向預期

流動性撲動 → MSS / CHoCH → BOS → 位移 → 內部供應回測 → 擴張

🎯 執行規則

🟢 買入黃金 4314 – 4312 | SL 4304

規則:

✔ 進入高時間框架需求的流動性撲動

✔ 在M5–M30上確認看漲MSS / CHoCH

✔ 清晰的上行BOS伴隨衝動蠟燭

✔ 通過精緻需求OB或FVG填補進場

目標:

• 4370 — 初步位移

• 4410 — 內部供應測試

• 4440+ — 若美元走弱可擴展

🔴 賣出黃金 4434 – 4436 | SL 4444

規則:

✔ 反應進入內部供應集群

✔ 看跌MSS / CHoCH交匯

✔ 隨著動能轉變的下行BOS

✔ 通過看跌FVG補充或供應OB進場

目標:

• 4390 — 首個折扣區

• 4350 — 更深層的回撤

• 4314 — 高時間框架需求掃描

⚠️ 風險提示

• 在流動性薄弱的亞洲時段附近可能出現虛假突破

• 宏觀催化劑(美國數據、聯儲發言人)可能會引發波動性激增

• 避免在未有MSS + BOS確認的情況下進場

• 此類止損可能受到精心設計的流動性獵捕影響

📍 總結

黃金保持結構性看漲,但今天的優勢在於有紀律的進場與流動性意識:

• 在4312–4314進行撲動可能重新進行買入,目標達到4410–4440,或

• 在4434–4436附近的反應提供回補機會回到折扣區。

讓流動性開始這一波動。讓結構確認。

智慧資金設下陷阱——散戶追逐它們。⚡️

📌 關注Ryan_TitanTrader以獲取每日智慧資金黃金分析。

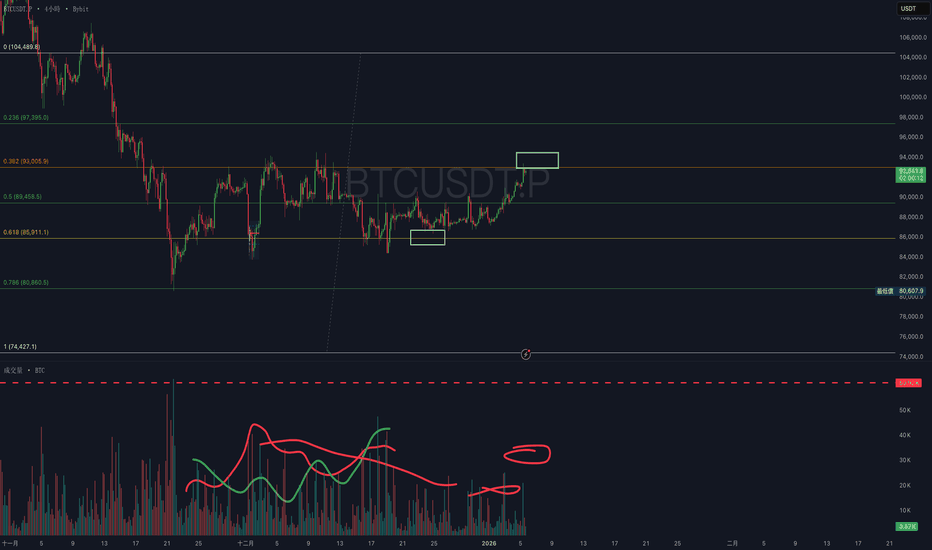

比特幣趨勢與交易策略週線複合:混合,比特幣在未來一至兩週內可能橫盤或繼續下跌,以完成週線低點。

日線複合:日線高點已接近,隨後應出現新低,以完成週線低點。

關鍵因素:在日線收盤不高於 12 月 09 日高點前,比特幣很可能正在完成第 4 浪修正,該修正預期於下週初結束,並伴隨新低出現。最大下行空間應限於 79,200(日線收盤價),以完成自 12 月可能的第 4 浪高點以來的第 5 浪下跌結構。

交易策略建議:未來幾日的目標是識別比特幣何時完成第 5 浪及週線低點的位置。該過程預計可能將於下週完成。短期交易者以 TradingBox 工具為準。

⚠ 短期交易者應以TradingBox信號系統為準!

【RTA加密貨幣行情分析-BTC】告別假期低波動:BTC突破關鍵趨勢線,兩大情景推演進入驗證期隨著新年度開啟,BTC市場正逐步擺脫雙旦假期的低波動區間,當前價格已穩步回升至90000美元關口上方,且自125000美元高點下行的日線級別下降趨勢線已被有效突破。

回顧去年年末對本季度走勢的預判,覈心存在兩種情景推演:

1.底部確認型震盪:以80000美元為階段底部,震盪上沿區間界定為110000-120000美元,行情將以“時間換空間”的管道完成趨勢修復; 該情景的覈心驗證訊號為價格有效站穩110000美元整數關口。

2.下跌中繼型震盪:當前震盪行情屬於下跌中繼形態,後續價格存在下破80000美元支撐、進一步下探60000美元下方的可能; 該情景的關鍵約束條件為反彈高度受制於95000-100000美元區間,且需在2026年Q1中期前擊穿前期左側低點。

鑒於日線下降趨勢線已被突破,當前反彈行情的覈心觀察要點在於上漲的持續性與高度,這將直接驗證上述兩種情景的有效性。 若後續反彈呈現量能衰竭特徵,則需警惕行情仍處於下跌中繼階段; 反之,若價格強勢突破100000美元關鍵阻力位,則有望打破自125000美元開啟的長期空頭趨勢格局。

XAUUSD Market AnalysisThe market focus over the weekend has been the narrative around a U.S. strike on Venezuela and the alleged capture of its president. In practice, this is largely traffic-driven content amplified for attention.

Capital positioning and retail money distribution are not determined by news. If news has any effect, it merely accelerates an existing process rather than altering the underlying market structure.

As shown on the chart, 4394.5 / 4460 / 4542 are areas where short exposure is being positioned.

The exact top cannot be determined in advance. Therefore, positions should be scaled out at 1:3 and 1:10 risk–reward ratios.

If price fails to reach the 1:10 R:R within two hours, closing positions and waiting for a new setup is reasonable.

On the downside, 4282 and 4170 are zones where significant long interest is positioned. Both levels qualify as potential base-forming areas.

Whether they become the final bottom is not for us to decide. Our role is to operate in alignment with larger capital, remain patient, and protect capital through disciplined partial exits.

Upside (Long Bias):

4282 / 4170

Risk: 3

Scale out at 1:3 / 1:10 R:R

Runner position: no take profit

Downside (Short Bias):

4394.5 / 4460 / 4542

Risk: 3

Scale out at 1:3 / 1:10 R:R

Runner position: no take profit

XAUUSD 下週部署 2026-01-05 至 2026-01-09XAUUSD 下週部署 2026-01-05 至 2026-01-09

4小時圖:上週星期一黃金沖上 $4550之後,立即一段大動能打爆4380日線圖阻力位,然後停在4400左右,在4300至4400區間做了一個橫行。

1小時圖:

第一個情景:

如果佢要觸發下跌趨勢的話,佢會升穿橫行頂之後到位置, 618附近同埋決定跌的禁區立即跌。(如果你明我講咩的話。)

第二個情景:

佢係一個大型嘅橫行,而且星期五晚出現一個大升大跌嘅情況,有機會係一個大型嘅震盪。

如果要選擇入市,應該係關鍵位出手,橫行頂/橫行底或者618.

總結:

睇清楚個圖,唔識玩,唔好玩,唔好立亂入市會比較好。

投資有風險。

1. 巿場任何事都有機會發生。

2. 要贏錢,唔需要知道下1分鐘發生咩事。

3. 去到關鍵地方,留意注碼,擁抱風險。

如果大家有同感的話,歡迎俾個讚及留言。

2026/01/04- T.M.Aの財經仮眠室-2026年大盤分享

一、盤勢總覽(What we see)

截至 2026 年初,台灣加權指數已逼近 29,000 點整數關卡,市場呈現典型「高檔震盪、驚驚漲」型態。在台積電與 AI 供應鏈權值股領軍下,大盤結構仍偏多,但整體已進入 陸續反映評價與獲利驗證階段。

本波行情並非全面瘋狂,而是屬於: - 權值股穩步墊高 - 中小型股輪動補漲 - 籌碼尚未極端失控

TMA 一貫所強調的:「慢多,比急多更危險,也更真實。」

二、推升指數的核心動能(Why it goes up)

1️⃣ AI 長線趨勢未變,但已進入第二階段 (反映獲利面)

AI 仍是市場主軸,但重心已由: - 訓練(Training) → 推論(Inference) - GPU 數量競賽(TPU?) → 能耗、電力、封裝與成本效率

帶動的已不只是單一族群,而是 整條供應鏈評價上修。

2️⃣ 台積電的結構性角色 :

台積電不只是 EPS 成長,而是: - 高階製程不可取代 - 先進封裝(CoWoS / WMCM)成為 AI 核心基礎建設 - 在台幣升值環境下仍具「定價權」這使得指數在高檔仍有「底氣」,但也同步 壓縮未來漲幅的斜率。

T.M.A 總結 :台積電不是在拉指數,而是在「重新定義指數的高度」。

T.M.A 阪眠室是獨家觀點 :

台積電 × 台灣加權指數對照表與估值轉折分析 (2026/01/02)-收盤價1585元

TMA(財經仮眠室),整理台積電股價在不同價位下,對台灣加權指數的理論影響,並說明為何 2400 元將構成估值轉折點。

一、台積電 × 台灣加權指數對照表

台積電股價(元) 相對 1585元 大盤漲幅 指數理論貢獻 指數理論位置 TMA 實務合理區間

1800 +13.6% +4.9% 約 30,400 29,800~30,200

2000 +26.2% +9.4% 約 31,700 30,500~31,200

2200 +38.8% +14.0% 約 33,050 31,500~32,500

2400 +51.4% +18.5% 約 34,400 32,500~33,500

二、為什麼 2200~2400 元是估值轉折點?

當台積電股價進入 2200~2400 元區間,市場評價邏輯將從「成長股估值」轉向「系統性估值」,其影響不僅是價格,而是整體市場結構。2200~2400 元代表市場必須同時接受更高本益比、單一公司對指數影響力過高,以及外資操作模式轉為降速與避險。因此,2200~2400 元之後更可能出現高檔震盪、類股輪動與時間換空間,而非直線噴出。這是估值轉折,而非多頭終結。