1/15 ETH紐約盤前分析📍 週期:ETHUSD|1H

📍 核心結論:

3280 不破=短線維持高位震盪

3340 為中線關鍵關卡

有效突破 3340 → 中線續看上方延伸

⸻

📊 一、結構與盤勢概況

ETH 目前仍處於高位區間整理結構

前波上漲後進入橫向消化,價格在箱體內反覆測試上下緣

從結構來看:

• 上方多次靠近中線壓力,但尚未有效突破

• 下方每次回踩都在同一防守區獲得支撐

• 整體屬於「強勢後的高位震盪,而非轉空」

只要關鍵支撐不失守

盤勢仍偏向 時間換空間

⸻

📌 二、關鍵價位(依圖)

📍 中線關卡 / 震盪上緣:3340

📍 短線多頭生命線:3280

📍 跌破後第一承接:3199

📍 下方關鍵支撐帶:3153~3146

📍 結構轉弱區:3143~3137

⸻

🧠 三、交易劇本推演

✅ 劇本 A:3280 不破(主劇本)

條件:回踩 3280 附近未跌破,出現止跌或快速收回

結構判斷:高位震盪續行

操作思路:

• 低接箱體下緣

• 等待價格再次測試中線

短線目標:3340

⛔ 失效條件:1H 收破 3280 並站不回

⸻

✅ 劇本 B:突破 3340(中線啟動)

條件:

• 價格有效站上 3340

• 回踩不破,或連續收在上方

結構轉換:

高位震盪 → 中線續漲段

操作重點:

• 不在假突破追價

• 站穩後順勢跟進

目標方向:

3340 上方延伸,前高區為第一觀察帶

⸻

⛔ 劇本 C:3280 跌破(震盪結構破壞)

條件:1H 收破 3280,反抽站不回

結構判斷:

高位震盪結束 → 轉為回落修正

下方觀察順序:

1️⃣ 3199

2️⃣ 3153~3146

3️⃣ 3143~3137(再破=結構明顯轉弱)

⸻

🎯 四、一句話交易重點

3280 是多頭底線

3340 是中線開關

守住不追空

站上才追多

⸻

🧯 五、風控提醒

高位盤最容易:

假突破 → 洗單 → 再走方向

操作原則只有一個:

站穩再跟,跌破就走

不要在箱體中間賭行情

⸻

📌 免責聲明

以上為技術分析與盤勢推演,不構成任何投資建議

合約交易風險極高,請嚴格控管倉位與停損

趨勢分析

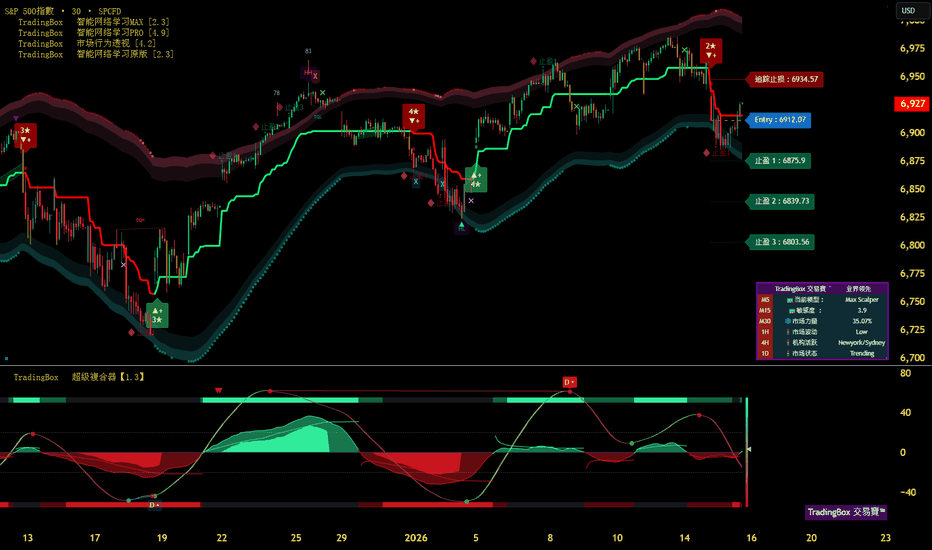

S&P 500 趨勢與基本交易策略週線複合:混合。

日線複合:混合,日線高點可能已經非常接近。

關鍵因素:就日線多頭趨勢而言,一個非常重要的警告信號是:下週初若無法對本次「突破新高」形成跟隨性上漲(follow through),將嚴重削弱立即延續多頭趨勢的可能性。這同時意味著:多頭倉位的止損位需要上移至 12 月 31 日收盤價(6778.5,ESH26)。若日線收盤跌破該價位,將否定當前的多頭形態,並明確警告:ES 目前並不具備立即向新高突破的條件。日線時間週期因素顯示:最遲在週二之前,應至少形成一個日線級別高點。

交易策略建議:在日線收盤未跌破 6992.5(ES M26,12 月 31 日收盤價)之前,可繼續持有多頭倉位。若日線收盤跌破該價位,將意味著:ES 在進入一輪更大級別修正之前,仍需要經歷數週的橫盤至下跌走勢,以完成一次主要修正與週線低點的構築。

⚠ 短期交易者應以 TradingBox 信號系統為準!

黃金在4690供應和4576需求之間波動🟡 XAUUSD – 當日智慧資金計劃 | 由 Ryan_TitanTrader (14/01)

📈 市場背景

黃金在創造新的歷史高點範圍後,結構上仍然看漲,但價格行動明顯放慢至旋轉。隨著市場對今天的熱點驅動 — 美國通脹預期、美元波動性以及國債收益率的變化 — 智慧資金不再追逐上漲。相反,流動性正在圍繞溢價和折扣區域進行調整。

在關鍵的美國數據和降息預期之前,黃金在極端位置的表現正如預期:平倉狩獵、誘導和受控再平衡,而不是乾淨的持續。

🔎 技術框架 – 智慧資金結構 (H1–M15)

當前階段:

高時間框架的看漲偏見依然 intact,而當日結構顯示在歷史高點附近交付買方流動性後的修正旋轉。

關鍵理念:

預期在歷史高點附近的溢價供應進行分配,或更深的回撤進入折扣需求以重新加倉。

結構性筆記:

• 高時間框架的突破確認了看漲的主導地位

• 歷史高點區域交付了買方流動性

• 價格正在旋轉,而不是衝擊性擴大

• 內部 FVG 作為向下的磁鐵

• 折扣需求與高時間框架 EMA 支撐一致

💧 流動性區域及觸發器

• 🔴 賣出黃金 4688 – 4690 | 止損 4700

• 🟢 買入黃金 4578 – 4576 | 止損 4568

🧠 機構流動性預期

流動性清掃 → 市場結構突破 / 改變結構 → 突破 → 位移 → 銷售區 / FVG 重測 → 擴張

🎯 執行規則

🔴 賣出黃金 4688 – 4690 | 止損 4700

規則:

✔ 價格觸及溢價歷史高點的供應

✔ 高位以上的買方流動性被抽取

✔ 在 M5–M15 上顯示看跌市場結構突破 / 改變結構

✔ 明確的向下突破

✔ 通過看跌 FVG 或供應 OB 入場

目標:

• 4635 — 內部反應

• 4600 — 流動性池

• 積極追蹤 (分配操作)

🟢 買入黃金 4578 – 4576 | 止損 4568

規則:

✔ 滑入折扣需求

✔ 與 OB + FVG 的一致性

✔ 在 M5–M15 上顯示看漲市場結構突破 / 改變結構

✔ 強勁的向上突破伴隨位移

✔ 通過優化的看漲 OB 入場

目標:

• 4620 — 首次反應

• 4680 — 內部流動性

• 4720+ — 如果擴張恢復則歷史高點延伸

⚠️ 風險提示

• 歷史高點區域是流動性陷阱

• 預期在新聞波動期間出現虛假突破

• 沒有市場結構突破 + 突破不能入場

• 在歷史高點附近減少倉位 — 範圍擴張風險

📍 總結

黃金結構上是看漲的,但今天的重點是執行,而非預測:

• 溢價可能在 4688–4690 處提供智慧資金的賣出,或者

• 在 4578–4576 處的折扣可能會為下一次歷史高點推進重新加倉。

讓流動性先行。

讓結構第二次確認。

智慧資金掌控 — 耐心獲益。 ⚡️

📌 追蹤 @Ryan_TitanTrader 獲取每日智慧資金黃金分析。

黃金於4640遭到壓制 ─ 短線回調壓力浮現📊 市場走勢:

黃金價格一度觸及 4640 區域,但未能有效突破該關鍵阻力,隨後出現回落,顯示高位出現明顯賣壓與獲利了結。

📉 技術分析:

• 關鍵壓力位: 4640 – 4650 | 4680 – 4700

• 近期支撐位: 4615 – 4600 | 4585 – 4570

• EMA: 價格仍位於 EMA 09 之上,但乖離縮小 → 上漲動能轉弱。

• K線 / 成交量 / 動能: 4640 附近出現長上影線,成交量未配合 → 顯示高點假突破(False Breakout)。

📌 觀點:

若價格持續受壓於 4640 下方,並跌破 4615,黃金可能進入短線回調走勢。

________________________________________

💡 交易策略建議:

🔻 SELL XAU/USD

進場區間: 4677 – 4680

🎯 TP: 40 / 80 / 200 pips

🛑 SL: ~4684

🔺 BUY XAU/USD

進場區間: 4603 – 4600

🎯 TP: 40 / 80 / 200 pips

🛑 SL: ~4596

黃金交易趨勢分析與未來展望儘管黃金在短週期內的浪型計數與結構劃分出現一定調整,價格走勢階段性震盪反覆,但這類變化並未對黃金的長期趨勢與核心邏輯造成實質性破壞。從更高時間框架(週線—月線)來看,黃金仍運行在清晰的長期上升通道之中,結構保持完好。

從宏觀層面觀察,全球貨幣體系不穩定性持續存在,高負債環境、地緣政治衝突常態化,以及去美元化趨勢的逐步推進,均強化了黃金作為核心避險資產與價值儲存工具的戰略地位。各國央行持續增持黃金,也為中長期價格提供了堅實的底層支撐。

展望 2026–2027 年週期,黃金極有可能進入一輪更具加速特徵的主升階段。一旦完成當前中期結構整理,並在高位形成有效換手,價格有望突破既有估值區間,向更高的長期目標推進。綜合趨勢結構、宏觀環境與歷史週期推演判斷,黃金價格在未來數年內顯著走高的機率較大,最終不排除向 5000 美元附近演進的可能性。

整體而言,短期波動屬於趨勢中的正常修正,而黃金的大方向依舊清晰:

結構未壞、邏輯未變、長期仍偏多。

免責聲明:其中的資訊和發布內容不構成也不代表金融、投資、交易或其他類型的建議。

ETH紐約盤前分析昨日 ETH 強勢突破關鍵壓力 3200,並伴隨明顯放量上漲,

短線結構已由盤整轉為 多方主導趨勢。

只要 3200 未被有效跌破,整體盤勢仍維持 偏多看待。

⸻

🔑 關鍵支撐 / 壓力位

📉 支撐區(多單防守)

• 3200|關鍵多空分水嶺(結構支撐)

• 3125–3100|前波整理區+回踩承接帶

• 3000|極端防守位(失守=結構轉弱)

📈 壓力區(多單目標 / 空單觀察)

• 3350|短線第一道壓力(前高+心理關卡)

• 3400–3450|若放量突破,將開啟新一段趨勢

• 3600 附近|中期目標區(需時間與量能)

⸻

🎯 多單操作思路(主旋律)

1️⃣ 回踩承接型

• 價格急跌回測 3200 上方

• 出現收針、下影線、快速拉回

→ 偏多嘗試,防守 3200 下方

2️⃣ 突破洗盤型

• 價格來到 3350 附近

• 出現「帶量綠 K 但未延續下跌」

→ 假跌洗盤,可視為突破前訊號

⸻

⚠️ 空單思路(只做「結構失敗」)

❗ 目前 不建議主動追空

空單只適合「反彈不過 / 支撐失守」的情境單

🟥 空單條件一:3200 結構失守

• 1H / 4H 有效跌破 3200 且收不回

• 回抽 3200 成壓

→ 可嘗試順勢空

🎯 目標:3125 → 3100

🛑 防守:站回 3200 上方

🟥 空單條件二:3350 假突破失敗

• 價格衝高至 3350–3400

• 出現 爆量長上影 / 連續收不過

• 結構轉為「高檔失敗」

→ 短空回測 3200

(屬於短線技術空,不是趨勢空)

⸻

🧠 盤前總結一句話

3200 之上不猜空,

跌破 3200 才輪到空方說話。

方向偏多,但紀律第一,

等「價格行為給訊號」,不是靠感覺下單。

XAUUSD – 價格在OB,下一步動作聚焦市場背景

黃金已經發出強勁的看漲衝動,將價格直接推入約4,63x的高價訂單區(OB)。這一區域之前曾引發強烈的賣壓,使其成為下一個短期動作的關鍵決策區。

市場不再是一個單向趨勢——現在正在測試供應和分配。

結構與價格行動

更廣泛的結構仍然看漲,但價格目前在高價OB處反應。

在這個水平,市場通常在以下之間做出選擇:

修正性回調以重新平衡,或

吸收供應並趨勢延續

下方的需求區域仍然明確,這表明任何回調可能是技術性的而非反轉。

關鍵價格區域

訂單區/阻力:約4,637

近需求:4,55x – 4,54x

更深的需求:4,50x

情境(如果 – 那麼)

情境1 – 健康回調

如果價格未能保持在4,63x OB之上,則可能回調至4,55x → 4,54x以重新平衡流動性。

此區域的價格反應將決定趨勢是否能夠延續。

情境2 – OB吸收與延續

如果價格保持並吸收OB,黃金可能會延伸至4,65x+。

確認是關鍵——避免在高點追逐。

結論

黃金現在正在一個關鍵的決策區交易。

這不是關於預測——而是等待訂單區的反應。

歐元 EUR 趨勢與基本交易策略週線複合:週趨勢反轉,趨勢應為橫盤至下跌,持續約 2–3 週,以完成一個週線級別的低點。(熊)

日線複合:日線低點臨近,接下來應有大約 4–5 天的淨多頭走勢。(牛)

關鍵因素:自 7 月高點以來形成的震盪區間,屬於一輪修正結構的一部分(ABC),並且可能已經在 11 月完成。即便歐元價格下跌至低於 11 月低點,也不會否定更高時間級別趨勢仍為多頭,該趨勢最終仍應繼續向更高價位發展。

交易策略建議:週線高點應當已經完成,但在週線低點確認之前,下行空間應當相對有限。自 7 月高點開始的這輪長期震盪修正結構,預計將在週線低點完成後正式結束。

⚠ 短期交易者應以 TradingBox 信號系統為準!

2026.01.14 | CPI樂觀 多頭牛起 | 吃不滿 但都有吃到交易往往都不是比看誰吃飽最極限得盈利

因為往往你的對手 除了市場 就是你自己

最近最常收到的問題跟反饋

一部分是 做單越來越穩定 艙位也隨即水漲船高

一部分是 方向都有看對 但是自己嚇自己 錯過了又不甘心跟自己過不去

自學交易從來都不是不好

交易的問題也都不會總是技術

社群彼此照顧彼此穩住心態

才能互相壯大

-

BTC

目前94600以上流動性都拿完了,階段性回調觀察5min結構

回調📉🎯93400/92800

走出震盪框的話往上

📈🎯98000

ETH

拉出失衡前方3345也抵達,一樣先看橫盤或是回調下方失衡

📉🎯3220/3182