黃金持續震盪 — 短期回調壓力可能加劇📊 市場動態

2026年2月3日,黃金價格目前交投於 ~4,750–4,850 美元/盎司,在自歷史高點大幅回調後,較近期高位有所回落。股市走強、美聯儲人事變動後的拋售壓力,以及美元走強預期,持續對黃金這一避險資產構成壓力。不過,價格大幅下跌後,技術性買盤開始出現。

📉 技術分析

• 關鍵阻力位:

– 4,900–4,950 美元/盎司

– ~5,050–5,150 美元/盎司(心理 / 技術區間)

• 近期支撐位:

– ~4,650–4,700 美元/盎司

– ~4,500–4,550 美元/盎司

• EMA(09): 價格位於4小時與日線EMA09下方,短期偏空趨勢仍佔主導。

• K線 / 成交量 / 動能: 反彈時成交量減少,RSI 接近超賣區,短期可能出現震盪。

📌 觀點

若金價無法突破 4,900–4,950 美元/盎司,短期仍可能延續回調;若 4,650–4,700 美元/盎司 支撐守住,技術性反彈仍有機會。

💡 交易策略

SELL XAU/USD: 4,953–4,956

🎯 TP: 50 / 100 / 150 / 300 pips

❌ SL: ~4,963

BUY XAU/USD: 4,650–4,647

🎯 TP: 50 / 100 / 150 / 300 pips

❌ SL: ~4,640

X-indicator

黃金反彈,波動風險仍存📊 市場動態:

黃金價格在獲利了結壓力與避險情緒升溫下出現快速拋售,價格迅速下探至4789附近。不過,在深度支撐區出現強勁的低接買盤,推動價格回升至4890附近,顯示市場仍處於高度波動且敏感的狀態。

📉 技術分析:

關鍵壓力位:

• 4920 – 4930

• 4980 – 5000

近期支撐:

• 4850 – 4840

• 4790 – 4780

EMA:

價格仍位於EMA 09下方,顯示短線趨勢尚未完全轉為多頭,目前反彈偏向技術性回升。

K線 / 成交量 / 動能:

短線圖表自4789低點出現長下影線K棒,且低位成交量放大,顯示確實存在抄底買盤;但反彈動能仍偏弱,當價格接近4920時再度遭遇賣壓 → 盤整或再度回落的風險仍在。

📌 觀點:

若價格無法有效突破4920–4930,短線仍可能維持震盪或回調;若能穩守4850之上,多頭走勢將更為明確。

💡 建議交易策略:

SELL XAU/USD:4997 – 5000

TP:40 / 80 / 200 / 300 pips

SL:5007

BUY XAU/USD:4842 – 4839

TP:40 / 80 / 200 / 300 pips

SL:4832

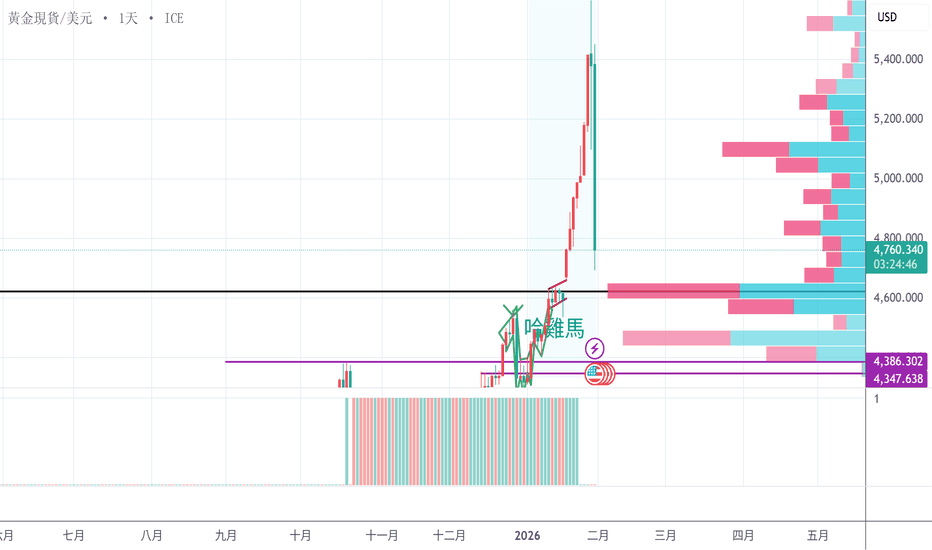

XAUUSD 4H 結構解碼:$5,000 關口的高位「箱體博弈」與關鍵決策區暴跌後的 V 型修復 2026 年初,黃金經歷了一場史詩級的波動:從 $5,500 附近的拋售潮一度殺跌至 $4,450 區域,隨後多頭在強勁的宏觀買盤(央行購金+降息預期)推動下完成了驚人的 V 型反轉。

目前價格穩定在 $5,000 心理關口上方,市場從「單邊情緒」轉入「高位震盪換手」階段。

4H 圖表結構解析參考上方圖表,目前的市場戰場被精確地劃分為兩個核心箱體

上方供給區 (Supply Zone): 5059 - 5078,這是目前的「天花板」。圖表中顯示價格多次在此受阻。這裡是短線多頭的獲利了結區,也是空頭的防守前線。若能有效突破 $5,078,將打開通往 $5,113 (紫色阻力線) 甚至前高的大門。

下方需求區 (Demand Zone): 4881 - 4897,這是目前的「地板」,也是 V 反後的中樞支撐。此區域承接了多次回調的拋壓。只要 4H 實體收盤守住這裡,多頭結構就依然健康。跌破則意味著回調加深,目標指向 $4,814。

在箱體震盪中,我們採取「邊界博弈」的策略:

多頭思路 (Bullish Setup):

關注價格回踩 4881 - 4897 箱體時的反應。若出現 1H/4H 的止跌信號(如 Pin Bar 或 吞沒形態),是高盈虧比的接多點。若強勢突破 5078 並回踩確認,可順勢追多,目標 $5,130+。

空頭思路 (Bearish Setup):

價格首次觸及 5059 - 5078 區域若出現滯漲或頂部結構,可嘗試短空,目標回看 $5,000 中軸。

任何空單在站穩 $5,080 後應嚴格止損。

儘管短線波動劇烈,但 2026 年的主線邏輯(美聯儲降息+債務壓力)依然支撐金價重心上移。操作上建議**「輕倉寬止損」**,以應對單日 4-6% 的高波動率。市場正在 $5,000 附近重新分配籌碼。盯緊這兩個箱體:上破看加速,下破看回調,區間內做高拋低吸。

黃金在大幅下跌後出現短線反彈跡象📊 市場動態:

由於美國與伊朗之間的地緣政治緊張局勢升溫,避險資金大量流入,推動今日金價強勢上漲。衝突風險持續提高對避險資產的需求,使金價在本交易日上漲超過2%,現貨黃金站上約5,070美元/盎司。若降息預期延續且經濟數據疲弱,金價仍具上行空間。

________________________________________

📉 技術分析:

• 重要阻力位:

1. 約 5,100–5,120 USD/oz – 強心理關卡與當前高點區域。

2. 約 5,250–5,300 USD/oz – 突破後的延伸目標區。

• 近期支撐位:

1. 約 4,900–4,950 USD/oz – 短線回調支撐。

2. 約 4,800–4,850 USD/oz – 深度回調的重要支撐。

• EMA / 趨勢:

價格位於 EMA 09 之上,顯示短期趨勢偏多。

• K線 / 成交量 / 動能:

大幅陽線顯示強勁買盤,成交量與動能支持價格突破重要心理關卡。

________________________________________

📌 市場展望:

若地緣政治風險持續、美元走弱及市場維持降息預期,黃金短期內仍可能上漲。但若出現強勁經濟數據或聯準會轉為鷹派,金價可能先行回調。

________________________________________

💡 交易策略:

🔻 SELL XAU/USD: 5,117 – 5,120

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~ 5,127

🔺 BUY XAU/USD: 4,950 – 4,947

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~ 4,940

黃金剛轉勢 — 這是真逆轉還是流動性陷阱?黃金在經歷數週的重壓後,剛剛顯示出明顯的結構轉變——但現在不是追逐的時候。

市場結構 (M30)

價格打印出一個看漲的CHoCH,結束了之前的看跌序列

隨後出現了向上的BOS,確認了短期的看漲控制

動能強勁,但價格現在接近一個關鍵的反應區域

關鍵區域觀察

FVG支撐:約4,950 – 4,980

→ 如果看漲結構保持,則理想的回調延續區域

中期阻力/反應:約5,100 – 5,150

→ 期待高波動性和可能的洗盤

上升目標區域:5,270 – 5,450

→ 之前拋售的斐波那契0.5 → 0.786回撤

交易情境

看漲延續:

等待回調進入FVG + 更高的低點 → 向5,27x → 5,45x延續

失敗情境:

失去FVG + M30收盤回落至約4,95x以下 → 看漲結構失效,有範圍或反轉風險

🧠 交易心態

這是反應市場,而不是預測市場。

在結構翻轉後,回調會帶來獲利——突破會導致被困。

XAUUSD – 波動擴張,有紀律交易關鍵區域XAUUSD – 波動擴張,紀律性交易關鍵區域 (H1)

市場背景

黃金在經歷了一次劇烈的拋售後,目前正處於高波動性的恢復階段,價格現在在關鍵技術區域之間積極波動。這種行為反映出在宏觀不確定性下的流動性再平衡,而不是一個乾淨的趨勢。

對於美聯儲領導更替、未來貨幣政策方向和新聞風險的不確定性使得黃金對流動性變化非常敏感。在這種環境下,反應在水平上的重要性超過了方向。

➡️ 市場狀態:快速移動,深度回調,強烈反應 – 避免情緒性進場。

結構與價格行為 (H1)

價格在一個上升的修正通道內持平,表明恢復結構。

更高的低點正在形成,但牛市結構仍具條件性,尚未完全確認。

上方區域顯示出猶豫和拒絕,而下方區域則吸引強勁需求。

在此階段預期有劇烈波動和虛假突破。

關鍵見解:

這是一個以反應驅動的市場。交易區域,而非雜音。

🎯 交易計劃 – MMF 風格

🔵 主要情境 – 買入回調(基於反應的策略)

買入區域 1:5,008 – 4,990

• 短期需求

• 0.618 斐波那契回撤

• 通道支撐

買入區域 2:4,670 – 4,650

• 主要需求

• 先前流動性掃蕩區域

• 強勁結構基礎

➡️ 只有在以下情況下考慮買入:

明確的牛市拒絕蠟燭

或在 H1 確認的更高低點

🔴 替代情境 – 在上方反應區域賣出

賣出區域 1:5,250 – 5,275

• 先前阻力

• 中通道反應區域

賣出區域 2:5,560 – 5,575

• 主要延伸 / 供應區

• 斐波那契擴展阻力

➡️ 注意:

拒絕影線

在 H1 上失去牛市動能

🎯 目標(TP 區域)

上行目標(從買入設置):

TP1:5,253

TP2:5,573

下行目標(如果賣出情境發生):

TP1:5,008

TP2:4,670

❌ 無效化

H1 確認收盤低於 4,650 將無效化恢復結構

需要全面重新評估偏向

原油 CRUDE 趨勢與基本交易策略週線複合:週線多頭且未處於超買區(OB),這意味著趨勢在未來至少 1 到 2 週內應整體維持多頭。(牛)

日線複合:日線高點已經臨近,但該高點應只是完成週 W.1 或 A 浪的初始五浪上漲,隨後將出現持續幾天的修正,然後週線多頭趨勢將繼續。(熊)

關鍵因素:日線時間因素顯示,日線高點最遲應在下週後段形成,理想時間為週二。但任何形成的高點,都應是週 W.5(隸屬於 W.1 或 A),隨後將進入 週 W.2 或 B 浪修正。

交易策略建議:原油應已接近一個至少會持續數天的高點。可以考慮對部分多頭倉位使用移動止損以鎖定利潤,並將剩餘倉位的止損調整至接近或等於保本位。

⚠ 短期交易者應以TradingBox信號系統為準!

板塊輪動推動 FTSE 再創趨勢新高FTSE 本週開局即突破至新的趨勢高點。讓我們深入看看,這一波上行更多是來自板塊輪動,而非單純的動能爆發。

乍看之下,這次突破似乎是一段直接的動能推升,但從價格形成的過程來看,其實走勢相對克制。指數並未急速拉升,而是在上升趨勢支撐與 50 日移動平均線上方,經歷了數週的橫向整理。這種以時間換空間的修正,讓市場得以消化賣壓,同時不破壞整體結構。

從板塊表現來看,也提供了重要線索。過去一個月,市場領漲相當分散,原物料板塊率先帶動漲勢,公用事業、房地產、金融與能源板塊則持續穩定參與。這種廣泛的參與度,使趨勢得以穩健推進,而非依賴少數權值股單打獨鬥。

近期,領漲動能並未消失,而是出現輪動。金融與能源板塊接棒領先,公用事業與醫療保健提供支撐,而原物料與科技板塊則進入整理。這樣的交棒過程,解釋了為何這次突破給人的感受偏向「有序而非亢奮」——資金是在指數內部重新配置,而非流出市場。

從較短週期來看,動能已再次啟動,特別是在小時圖上,漲勢伴隨著明確的多頭 K 線,且重疊程度有限。隨著整理區間向上突破,市場焦點自然轉向:先前整理區間的上緣,是否會轉化為有效支撐。若價格回測該區域時的表現,將是關鍵觀察重點,尤其對於希望順勢操作、而非追高進場的交易者而言。

UK100 日線 K 線圖

過去表現並非未來結果的可靠指標

UK100 小時線 K 線圖

過去表現並非未來結果的可靠指標

免責聲明:

本文僅供資訊與學習用途,並不構成投資建議,亦未考慮任何投資者的個別財務狀況或投資目標。文中所提及的任何過去表現,均不代表或保證未來的結果或績效。社群媒體內容不適用於英國居民。

價差合約(CFDs)與點差交易屬於高風險金融工具,因槓桿作用可能導致資金快速虧損。**85.24% 的零售投資者帳戶在本平台進行點差交易與差價合約交易時蒙受虧損。**在交易前,請確認您已充分理解其運作方式,並評估是否能承擔相關風險。

黃金反彈還是陷阱?黃金正在反彈—但上下文很重要。

在強烈的拋售之後,價格現在正在回撤進入一個關鍵的阻力區域,並未突破結構。這是在許多交易者追逐“底部”時被困的地方,而聰明的資金卻在進行分配。

市場結構

明顯的下行趨勢:持續存在的低高點和低低點

當前的移動 = 回撤,而非衝動的看漲延續

價格在下降的趨勢線下方反應

關鍵技術區域

FVG / 供應區域大約在 5.26x → 高概率反應區域

這個區域與回撤水平和之前的不平衡相符

如果——那麼情境

如果價格拒絕5.26x:

→ 下行趨勢持續朝向4.63x → 4.51x → 4.40x

如果價格突破並穩定在5.26x之上(H1收盤):

→ 看跌偏見減弱,等待新的結構再進行交易

交易心態

這是拋售後的分配,而不是累積。

不要混淆反彈與趨勢變化。

📌 強勁的趨勢不會安靜逆轉 — 他們首先考驗耐心。

白銀急挫震撼市場:反型態正在醞釀?年初出現近乎指數型的強勁漲勢後,白銀在上週五出現戲劇性的回落,光芒瞬間黯淡。本文將解析這波急跌背後的關鍵因素,並探討一種較少被討論、但可能在接下來幾個交易日逐步成形的技術型態。

川普提名聯準會主席人選,貴金屬泡沫被戳破

1 月期間,隨著政治不確定性與通膨疑慮升溫,資金大量湧入被視為避險資產的貴金屬。白銀表現尤為突出,與黃金、鉑金同步大幅上漲,動能持續堆疊,市場部位也逐漸趨於單邊。

然而,當唐納・川普正式確認提名 Kevin Warsh 為下一任聯準會主席人選後,市場預期出現明顯轉變。該任命強化了對通膨紀律的預期,並支撐美元走強,直接動搖了貴金屬上漲的核心支柱。在情緒與部位本就偏向極端的背景下,市場風向的突然轉變,引發了整個貴金屬板塊快速且失序的回檔。

頭部結構浮現,為「反型態」打開空間

從白銀的日線 K 線來看,目前走勢幾乎可視為教科書等級的趨勢末端情境。2025 年大部分時間,白銀維持穩健而持續的上升趨勢;進入新年度後,漲勢明顯加速,近乎指數型推進,吸引了大量追價的末端買盤。

這波最後的急拉,正是市場變得脆弱的關鍵。當信心高漲、部位過度集中,任何外在變數都可能成為引爆點。

上週五的價格行為,標誌著結構性的轉折。一開始看似只是獲利了結,但很快演變成更為混亂的拋售,錯站方向的交易者被迫快速降低曝險。從跌幅的規模與 K 線結構來看,這並非一次例行性修正,而是對一段長期未曾受到嚴格考驗的趨勢,所發出的首次實質挑戰。

低週期觀察:典型頭部過程正在發展

進一步觀察小時級別走勢,可以看到更清楚的細節。近期的價格行為顯示,白銀在高點附近遲遲無法有效突破,隨後賣壓逐步累積,形成典型的頭部過程。

「加速上漲 → 高檔停滯 → 下行動能快速擴大」的組合,往往正是反型態開始醞釀的位置。儘管在日線級別上,型態尚未完全確認,但市場行為的轉變已相當明確。接下來幾個交易日白銀的反應,將是判斷這波走勢僅屬修正,或具有更深層結構性意義的關鍵。

白銀(XAG/USD)日線 K 線圖

過去績效並非未來結果的可靠指標

白銀(XAG/USD)小時線 K 線圖

過去績效並非未來結果的可靠指標

免責聲明

本文僅供資訊與學習用途,不構成任何投資建議,亦未考量任何投資者的個別財務狀況或投資目標。文中提及之過去表現,並非未來結果或績效的可靠指標。社群媒體內容不適用於英國居民。

差價合約(CFD)與點差交易屬於高風險槓桿型金融商品,可能在短時間內造成重大損失。**85.24% 的零售投資人帳戶在本平台交易差價合約與點差交易時蒙受虧損。**請在交易前確認您已充分了解其運作方式,並評估自己是否能承擔相關風險。

黃金技術性反彈後重挫,賣壓全面主導📊 市場概況:

金價曾自4500快速技術性反彈至4582,但買盤後繼乏力。賣方在高位重新積極進場,確認4580附近出現明顯的派發區。隨後價格遭到強力拋售,再次下跌至約4400附近。

📉 技術分析:

關鍵阻力區:

• 4480 – 4500

• 4560 – 4580

最近支撐區:

• 4400 – 4385

• 4350 – 4320

• EMA:

價格在M5、M15及H1週期均遠低於EMA 09 → 空頭趨勢強勁,尚未出現築底訊號。

• K線 / 成交量 / 動能:

4500至4582的反彈僅屬於成交量偏弱的技術性回抽。隨後出現多根放量長陰線,確認為多頭陷阱(Bull Trap),空頭動能再次加速。

📌 展望:

若4400支撐失守,金價短線可能進一步下探至 4350 – 4320 區域後,才有機會出現較明顯的反彈。

CME 提高金屬保證金 → 週一缺口風險?| 黃金關鍵影響黃金不再自由運行——它正在進行結構性修正。

在創下歷史高點後,XAUUSD 出現了明顯的市場轉折(CHoCH),隨之而來的是一系列的看跌破壞結構(BOS),確認這是一次受控的回撤,而非恐慌性賣出。價格目前正在遵循一個下降的修正通道,這通常出現在市場決定其下一個主要走勢之前。

🧠 基本面背景(流量 > 頭條)

CME 提高了金屬的保證金要求

較高的保證金 = 迫使槓桿交易者減少持倉

這通常會在每週開盤時產生流動性驅動的缺口

重要提示:這是機械壓力,而非宏觀趨勢的反轉

➡️ 預期首先出現波動,然後才是明晰。

📊 技術結構(HTF → LTF)

歷史高點拒絕 + 市場轉折(CHOCH)= 看漲動能暫停

通道內多次破壞結構(BOS)= 配售階段

價格正在向關鍵流動性區域壓縮

🔑 需要關注的關鍵水平

5,090 – 5,120:上方通道 / 賣出反應區域

4,620 缺口區域:如果星期一開盤出現缺口,高概率的流動性磁鐵

4,410 支撐區域:高時間框架的需求 & 通道基礎(關鍵水平)

🎯 情況假設(如果 – 那麼)

如果星期一缺口進入 4,620

→ 預期會有劇烈波動和虛假突破

→ 在任何看多偏向之前等待接受 / 吸納

如果價格乾淨地跌破 4,620

→ 下一個目標 = 4,410 支撐

如果價格迅速回升至 4,900 以上

→ 缺口可能成為陷阱 → 被擠回範圍內

比特幣,是否到了該貪婪的時刻?最近加密市場很受傷,完全被黃金為首的大宗商品市場搶了風頭。比特幣也不再是數字黃金了,波動率甚至不及白銀。各種投機的交易都不帶我們玩了,但市場下跌的時候,我們可是最慘烈的。

比特幣還是華爾街的寵兒嗎?木頭姐的100萬還有可能嗎?

現在市場看起來風聲鶴唳,恐慌指數一直維持在極度恐慌區間,感覺熊市的陰影已經籠罩了市場。不過我覺得大家也不用太悲觀,上個月我撰寫文章,認為本輪調整也許和歷史上的熊市會有差別。

首先,歷史上三次大熊市,都沒有華爾街參與,所以當熊市來臨,市場的承接力有限。其次,任何市場都是從幼稚期走向成熟期的,加密市場也不可能一直處於幼稚期,所以市場的波動率也應該逐步降低。所以這一次調整,空間可能不會像之前那樣誇張,但時間就不好說了。前三次熊市都是1年以上,而目前連半年都不夠,所以我們並不能確定調整結束。

但調整也不是一口氣走完的,如果我們按ABC的模式完成,那麼現在可能就是A浪的末期了。

邏輯如下:

我很早就判斷這一波的調整目標是ma144,現在看,ma144在7.1萬美元,已經非常接近了。所以接下來應該進入B浪反彈週期。如果按照前三次熊市第一波下跌時間看,16週的下跌時間是比較合理的,後面還有40週的話,需要看B浪反彈的力度和時間來判斷C浪了。

比特幣日線走勢,按照系統的ABC判斷,A跌了35%,46個交易日,C跌了23%,58個交易日,應該說時間對稱性不錯,就是幅度還差一些。但已經創了新低,理論上C確認,那就是我們之前說的,因為B的時間短,可能C浪會用更長時間來完成調整。

另外如果我們用abc來看這個大C浪,1.618是7.44萬美元,低點距離也就是1-2%,目前看已經是合理誤差了。

所以現在開始考慮的應該是找買點,而不是繼續看空了。

XAUUSD 歷史性回調:$700 美金的暴跌是「崩盤」還是「黃金坑」?完美風暴後的冷靜 (The Perfect Storm) 過去一週我們見證了歷史。

黃金 (XAUUSD) 在短短四天內從 $5,000 狂飆至 $5,600 的歷史極值,隨後又在兩天內回吐了近 $740 (約 -13%),目前停留在 $4,895 附近。

暴跌的導火索是 Kevin Warsh (沃什) 被提名為美聯儲主席。

市場將其解讀為「鷹派回歸」,導致獲利盤恐慌性出逃。但這改變了黃金的牛市邏輯嗎?沒有。

牛市核心未變 (Fundamentals Intact) 這次下跌是典型的「技術性修正」,而非趨勢反轉。

支撐 2026 年黃金牛市的四大支柱依然穩固:

央行購金潮: 全球央行預計 2026 年購金 800 噸。這是底層買盤,不會因一個人事任命而消失。

實際利率: 美聯儲降息週期(預期 75bp)確立,實際利率低於 2%,持有黃金的機會成本極低。

地緣風險: 全球秩序的不穩定性是結構性的,黃金作為「終極避險資產」的地位不可撼動。

機構共識: 即便經過回調,德意志銀行 ($6,000) 和傑富瑞 ($6,600) 的年底目標價依然遠高於現價。

技術面:

回歸通道的極限測試 (Technical Setup) 參考上方日線圖:

回歸通道 (Regression Channel): 價格精準回踩了黑色線性回歸通道的下沿。在過去的上升趨勢中,每一次觸及下沿都是絕佳的買點。

關鍵支撐 (Support Zone):

$4,880 - $4,950。這裡是 0.382 回撤位與前期成交密集區的重疊處。

交易計劃 (Trading Plan) 面對 $700 美金的回調,我們採取「左側觀察,右側進場」的策略:

多頭埋伏區 (Buy Zone): 關注 $4,900 - $4,950 區域。

信號: 若週一開盤後出現 4H 級別的止跌信號(如長下影線探底回升),是機構回補多單的信號。

目標: 短線看反彈至 $5,300 (沃什缺口回補)。

風險防守 (Invalidation):

若有效跌破 $4,780 (0.618 回撤),則修正可能延長至 $4,550 (2025 年高點轉支撐)。

暴跌清洗了槓桿和浮籌,讓市場更健康。對於長線投資者來說,這次 $700 美金的回調是上帝給的禮物。別人恐慌時,我們貪婪。

金銀倒沒錯!貴金屬本來就是那麼恐怖

風險還是要擺在第一位,不設停損就是會倒

今天中午吃飯聽到路上的人都說要買黃金白銀,就知道事情大條了!!!

雖然我也沒空貴金屬就是,心臟還不夠大顆O_o

每次回檔無腦多的慣性,把散戶FOMO訓練起來,理性知道有一天會來,但要精準抓到真的好難

想當初估白銀100差不多回檔,硬生生的又拉到了120...

正常來說各種商品會有的上有的下,有的是理當是反向,當所有行情都同個方向

代表資金暫時退潮了,接下來...大波動的時代來了!!

商品分析:

1.金銀不用分析了O_O 多空都有肉,但停損距離也都很大,留給高手玩

跌到差不多大量區了

2.BTC日線兩腳中,估計要一波下到72000也有點難度,反彈無力後繼續找地方空

3.小那那,做空被洗了一單,美盤開了再空一次!!日線AA,下看24110

4.農產也是回落,應該是資金玩的人不多,進入盤整格局

5.能源就也差不多,油60分AA中

特朗普今晚發言—黃金於決策區域市場背景 (H1–H4)

黃金仍然處於較廣泛的看漲結構中,但短期價格行為在拒絕歷史高點後已轉入決策階段。劇烈的下跌創造了一個位移腿,隨後出現了一次修正反彈——典型的事件後行為。

結構上:

高時間框架趨勢仍然向上(上升通道完好)

尚未確認高時間框架看跌反轉

目前的動作看起來像是再平衡,而非趨勢失敗

基本面背景

特朗普今晚的演講是關鍵的波動觸發因素

任何具有地緣政治或影響美元的言論都可能導致:

方向前的流動性掃描

或若風險厭惡情緒回歸則直接持續

市場可能正在佈局→預期在明朗前會有假動作

技術分析

歷史高點:近期分配,尚未重新佔領

FVG(上方):若價格反彈,可能成為賣方的反應區域

中間區域(約5090–5120):短期決策/平衡區

強勁需求(約4980–5000):高時間框架買入區,與趨勢線及之前的BOS基底一致

交易情境(如果–則)

如果價格保持在5090–5120之上→尋找進一步走勢進入FVG,然後測試歷史高點

如果價格掃低於5090但重新佔領→經典流動性掠奪→買入持續

如果價格突破並保持在5000之下(H1收盤)→更深的回調,看漲偏見暫停(尚未翻轉)

關鍵要點

這裡不是追逐的地方。

交易反應,而非頭條新聞。

讓特朗普發表演講→讓流動性顯現→然後跟隨結構。

偏見:看漲持續,除非強勁需求失敗。