歐元 EUR 趨勢與基本交易策略週線複合:週趨勢反轉,趨勢應為橫盤至下跌,持續約 2–3 週,以完成一個週線級別的低點。(熊)

日線複合:日線低點臨近,接下來應有大約 4–5 天的淨多頭走勢。(牛)

關鍵因素:自 7 月高點以來形成的震盪區間,屬於一輪修正結構的一部分(ABC),並且可能已經在 11 月完成。即便歐元價格下跌至低於 11 月低點,也不會否定更高時間級別趨勢仍為多頭,該趨勢最終仍應繼續向更高價位發展。

交易策略建議:週線高點應當已經完成,但在週線低點確認之前,下行空間應當相對有限。自 7 月高點開始的這輪長期震盪修正結構,預計將在週線低點完成後正式結束。

⚠ 短期交易者應以 TradingBox 信號系統為準!

X-indicator

黃金延續漲勢,創新高後需留意回調風險📊 市場動態:

金價在前一交易日創下 4,630 美元/盎司 的歷史新高後,持續維持在高位區間。市場上漲動能來自於對聯準會維持寬鬆貨幣政策的預期、美國公債殖利率走弱,以及避險需求依然強勁。不過,價格未能站穩高點,引發部分獲利了結賣壓。

📉 技術分析:

• 關鍵壓力區:

– 4,615 – 4,630(歷史高點,強供給區)

– 4,650 – 4,670(費波那契延伸位,心理關卡)

• 近期支撐:

– 4,580 – 4,570(短期支撐,前一波回檔低點)

– 4,545 – 4,530(強支撐區,動態EMA)

• EMA:

價格仍位於 EMA 09 之上 → 主趨勢維持多頭,但已有偏離 EMA 過大的跡象。

• K線 / 成交量 / 動能:

在 4,630 附近出現長上影線K棒,同時成交量逐步下降 → 顯示買盤動能放緩,短線可能進入回調或整理階段。

📌 觀點:

若價格無法有效突破 4,615 – 4,630 區域,黃金可能出現短線回調,但只要守住 4,550 之上,多頭趨勢仍可望延續。

________________________________________

💡 建議交易策略:

🔻 SELL XAU/USD: 4,667 – 4,670

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,674

🔺 BUY XAU/USD: 4,575 – 4,572

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,568.5

黃金在觸及4601後,短線可能出現回調📊 市場概況:

黃金在亞洲時段大幅上漲,受避險需求升溫、聯準會偏鴿預期以及美元走弱影響,價格創下4601美元新高。觸頂後,短線獲利了結出現,價格回落至約4565美元。

📉 技術分析:

關鍵壓力位:

・4588 – 4601

・4620 – 4635

近期支撐位:

・4550 – 4542

・4518 – 4505

EMA:

價格仍位於EMA 09之上,顯示即便出現短線回調,整體多頭趨勢依然維持。

K線 / 成交量 / 動能:

在4600附近出現帶有長上影線的K線,且成交量放大,顯示上方賣壓明顯。多頭動能正在減弱,短期內可能進入盤整或修正階段。

📌 後市展望:

若價格無法重新站回4588–4601區間,黃金短線仍有進一步回調的可能;但只要守住4520支撐區,整體多頭結構仍然有效。

________________________________________

💡 建議交易策略:

🔻 SELL XAU/USD

・進場區間: 4633 – 4636

・🎯 目標: 40 / 80 / 200 pips

・❌ 停損: 4639.5

🔺 BUY XAU/USD

・進場區間: 4545 – 4542

・🎯 目標: 40 / 80 / 200 pips

・❌ 停損: 4538.5

比特幣減半周期是否仍然有效?關鍵水平值得關注!比特幣在 2026 年底前是否可能面臨超過 70% 的跌幅?

眾所周知,在之前的三個比特幣減半周期中,從減半事件到牛市頂峰的時間如下:

第一周期: 在 2013 年見頂,約在減半後 12 個月。

第二周期: 在 2017 年見頂,約在減半後 17 個月。

第三周期: 在 2021 年見頂,約在減半後 18 個月。過去每一次減半周期的回調跌幅都超過了 70%!

緊隨第四次減半,2025 年 10 月的市場頂部也恰好落在這個時間窗口內。雖然樣本量較小(僅有三個完整的周期),但這仍然是每位比特幣交易者都應認真對待並保持警惕的事情。

以下是幾個可以幫助判斷減半周期是否已經結束的關鍵價格水平:

⚠️ 關鍵信號: 若日線收盤價低於 2025 年 4 月的主要低點收盤價,則是大頂已經形成的強信號。一旦比特幣達到了完成減半周期頂部的目標時間,跌破之前的關鍵低點將破壞任何潛在的持續牛市格局。

⚠️ 技術形態: 比特幣似乎已經完成了一個微小的 ABC 修正模式。如果這一解讀正確,比特幣短期內仍有幾天的下跌空間。關鍵支撐位在 82,000 – 78,000 區間。理想的周末目標(EOW-5)假設該 ABC 結構是第 4 浪(W.4)修正。

⚠️ 後續走勢: 需要注意的是,這波下跌已接近第 5 浪的後期。形態位置表明,為了完成一個五浪推動下跌過程,仍有可能出現新低。目前真正重要的是第 5 浪完成後形成的低點與 2025 年 4 月低點的對比情況。

策略與警告

長期策略: 我正在尋找比特幣完成第 5 浪並形成周線低點的跡象。這應該在未來 1-2 週內發生。準備做多 (Ready go LONG)。

核心準則: 請記住,如果我們確實處於熊市,那麼任何反彈都只是暫時的。價格不應收於 106,675 美元上方!

失效觸發: 若日線收盤價高於 106,675 美元,將宣告該看跌減半周期的觀點失效。

免責聲明: 其中的信息和發布內容不構成也不代表金融、投資、交易或其他類型的建議。

XAUUSD – 強勢突破,專注於買入回調市場背景 (H1)

黃金已經突破了之前的整合區域,確認了活躍買盤壓力的回歸。這一衝動性動作表明買家正在重新獲得短期控制,而任何隨後的回調更可能是修正性的而非逆轉驅動的。

從基本面來看,謹慎的美聯儲立場和持續的避險需求繼續為黃金提供支持背景,使下行動作有限且具有修正性。

結構與價格行動

H1結構在突破關鍵阻力後已轉為看漲延續階段。

價格保持在主要需求區之上,目前尚未確認任何看跌CHoCH。

較低區域作為重測和流動性吸收區域,有利於趨勢跟隨的買入設置。

交易計劃 – MMF風格

主要情境 – 趨勢跟隨買入

首選買入區域:

買入區域1:4,538 – 4,510

買入區域2:4,509 – 4,481

僅在明確的看漲反應和結構確認後執行買入。避免在延伸水平上追高。

上行目標

TP1:4,580

TP2:4,602(上部延伸目標)

替代情境

如果價格未能回調並堅守在4,580之上,等待突破和重測後再尋找延續買入。

無效化

如果H1燭台收於4,481以下,則無效化買入偏向並重新評估市場結構。

總結

短期偏向仍然看漲。最佳策略是保持耐心,在折扣區域買入回調,與更高時間框架的流動保持一致,而不是追逐價格。

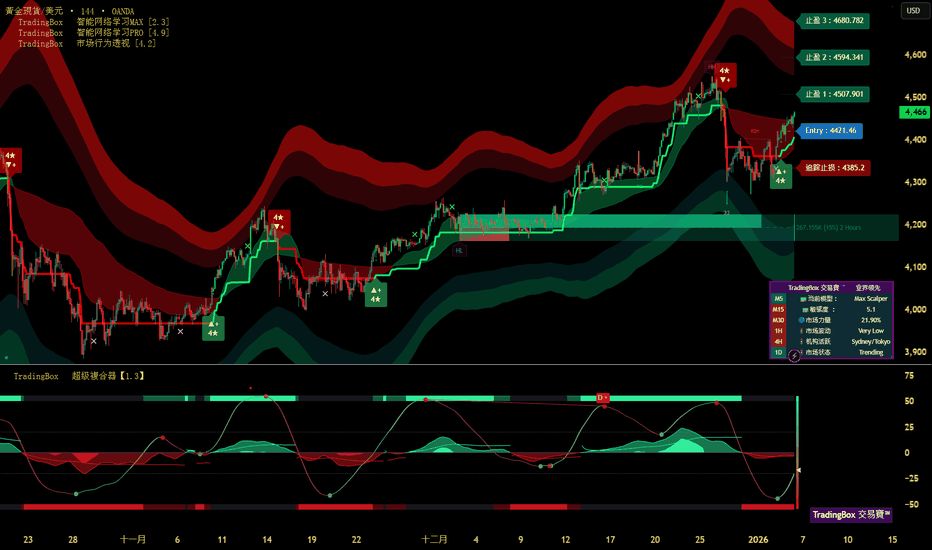

黃金GOLD趨勢與基本交易策略週線複合:混合,在確認週線高點反轉為空頭之前,上行空間應當是非常有限的。

日線複合:趨勢應當還能維持 3–4 天的偏多走勢,之後才會完成一個日線高點,而這個日線高點可能與週線高點同步出現。(牛)

關鍵因素:12 月下旬的那一波急跌,並沒有出現明顯的跟隨下跌(follow through)。自 12 月 31 日低點以來的上漲走勢,看起來是一個推動式趨勢(impulse trend),這意味著:在確認週線高點之前,再創新高的機率較大。

交易策略建議:「修正後」的浪型計數顯示:黃金很可能在接下來一到兩週內再創一個新高,隨後將進入一段持續數週,甚至數月的回調/修正行情。

⚠ 短期交易者應以TradingBox信號系統為準!

黃金高檔震盪 – 等待明確突破📊 市場概況:

國際金價(XAU/USD)在前一波強勁上漲後,目前於 4465 美元/盎司 附近震盪。市場進入短線整理,投資人關注美元與聯準會貨幣政策的進一步訊號。

________________________________________

📉 技術分析:

• 壓力區:

• 4478 – 4480 → 短線壓力,容易出現 SELL 反應

• 4505 – 4512 → 強勁上方壓力區,突破後可能進入分配

• 支撐區:

• 4454 – 4456 → 流動性吸引區

• 4440 – 4445 → 重要支撐,技術性反彈區

• EMA:

價格圍繞 EMA 9 與 EMA 21 → 橫盤整理格局。

• K 線 / 成交量 / 動能:

小實體 K 線搭配上影線、成交量減弱 → 多頭動能放緩。

________________________________________

📌 觀點:

黃金可能持續在 4445 – 4480 區間震盪。

• 守穩 4440–4445,有機會再次上攻。

• 若放量突破 4480,目標看向 4505 – 4512。

________________________________________

💡 交易策略:

🔻 SELL XAU/USD: 4509 – 4512

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4516

🔺 BUY XAU/USD: 4440 – 4437

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4433.5

黃金未能守住4450,短線可能出現回調📊 市場動態:

金價在未能站穩4450高點後再度轉弱。隨著美元小幅反彈,且聯準會暫時缺乏新的強力消息刺激,短線獲利了結壓力開始出現。

📉 技術分析:

關鍵壓力區:

4450 – 4455

4470 – 4480

近期支撐區:

4430 – 4425

4415 – 4408

EMA:

價格於H1週期中貼近EMA 09震盪,顯示短線多頭動能轉弱,市場進入修正/盤整階段。

K線 / 成交量 / 動能:

4450附近出現帶上影線的拒絕走勢,且成交量逐步下降 → 買盤動能減弱,短線技術性回調風險上升。

📌 觀點:

若金價無法儘快回到並穩守4450之上,短期內仍有進一步回調的可能。

💡 建議交易策略:

🔻 SELL XAU/USD: 4449 – 4452

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4455.5

🔺 BUY XAU/USD: 4418 – 4415

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4411.5

XAUUSD – 看漲波浪結構仍然完整,等待第4波黃金正在明顯的5波上升結構內運行,其中:

波1 → 波3已經完成,並且具有強勁的衝勁動能。

目前價格處於波4的修正階段,這是技術性的,並非趨勢反轉。

一旦下行的流動性吸收完成,波5仍然預期將上漲。

關鍵結構與技術背景

只要下方的關鍵波段低點未被突破,H1趨勢仍然是看漲的。

當前的回撤是修正的;尚未確認任何看跌的CHoCH。

下方的需求區域與上升趨勢線 + 斐波那契水平 + 缺口相符合,形成了一個高概率的反應區域。

首選交易計劃 (MMF風格)

🔵主要情境 – 跟隨趨勢買入

買入區域:4,398 – 4,350

這是一個強烈的共振區域(需求 + 趨勢線 + 缺口)。

只有在明確的價格反應和結構保持後再執行買入。

避免在範圍中段進行FOMO買入。

目標:

TP1:4,444

TP2:4,496

TP3:4,534

替代情境:

如果價格未能回撤到下方區域,而是突破並穩固在4,496之上,則等待重測以繼續與趨勢買入。

🔵失效條件

如果H1蠟燭收盤在4,350以下,則失效買入偏見,並等待新結構的形成。

🔵摘要:整體的看漲波浪結構仍然有效。當前的下跌是波4修正,耐心是關鍵,以便在折扣水平上定位潛在的波5延續。

S&P 500 趨勢與基本交易策略週線複合:未超買,下行空間應限於 11 月低點上方。

日線複合:日線空頭且未超賣。短期下行空間應在日線低點完成前受限。

關鍵因素:11 月 20 日完成了自 11 月高點以來定義清晰的 ABC 修正。修正完成意味著最終應出現新的極端(高點)。11 月低點同時是上一個週線動量週期出現多頭反轉的位置,該低點對多頭趨勢延續至關重要。若未先以脈衝趨勢創出新高而直接收盤跌破 11 月 20 日收盤低點,將警示更長時間的複雜性修正行情可能出現。

交易策略建議:只要無日線收盤低於 6778.5(ES M26,12 月 17 日收盤價),即可持有做多頭寸。儘管日線收盤跌破 12 月 17 日低點不會使多頭趨勢延續失效,但這構成強烈警示,應止損平掉任何多頭頭寸,以防加速下跌至 11 月低點下方。

⚠ 短期交易者應以TradingBox信號系統為準!

NAS100 關鍵時刻:數據發佈前的通道博弈與突破策略XAUUSD 多頭目標已完美達成。在等待非農數據的同時,我們關注美股納指的結構性機會。

隨著 ADP 和 NFP (非農) 數據即將公佈,資金進入觀望模式。然而,圖表不會撒謊。NAS100 目前運行在一個極為標準的「上升通道」中,市場情緒在「一月效應」和 AI 板塊的驅動下依然偏向樂觀,但短線面臨關鍵阻力的考驗。

技術面結構 (Technical Structure) 根據 4小時圖表分析,我們處於「蓄勢待發」的階段:

上升通道 (Ascending Channel): 價格穩健運行在藍色平行通道內,確認了中長期多頭趨勢。

中軸線支撐: 注意圖中的黑色虛線中軸。價格正試圖站穩此線,若成功,將是衝擊上軌的強勢信號。

關鍵阻力區 (Supply Zone): 上方 25,800 - 25,900 (紅色框) 是目前的「天花板」,與歷史高點區域重合。這裡是空頭最後的防線,也是機構設置大量止損的區域。

(Trading Plan) 面對即將到來的數據波動,我們制定「右側突破」與「左側低吸」兩套方案:

A - 多頭突破 (Breakout):

條件: 4小時 K 線實體強勢收盤站上 25,800。

目標: 第一目標 26,300 (前高/通道上軌),延伸目標 27,000。

邏輯: 突破關鍵阻力後,空頭回補 (Short Squeeze) 將加速行情。

B - 通道低吸 (Dip Buy):

條件: 若數據引發回調,關注下方 25,200 - 25,300 支撐區。

操作: 在此區域出現反轉信號(如長下影線)時介入多單。

風險防守 (Invalidation):

若價格有效跌破通道下軌及 24,750 (紫色線),則多頭趨勢暫時失效,需警惕深度回調。

趨勢是你的朋友。NAS100 多頭結構完整,但在攻克 25,800 堡壘前,保持耐心。等待市場給出明確的方向選擇。

數據行情互動: 今晚的小非農 (ADP),你認為會助推納指突破新高嗎?歡迎在評論區留下你的預測!喜歡這個分析請點擊「讚」並「關注」。

英鎊兌美元(GBP/USD)走高,新年初期結構逐步成形英鎊兌美元在新年首個完整交易日出現上行走勢,週一成功突破短線阻力位。隨著市場流動性逐步回歸,接下來的關鍵在於,匯價是否能延續自 12 月初以來悄然改善的價格結構。

表面平靜下的趨勢發展

近期市場焦點多集中在央行政策動向,但從圖表本身來看,價格行為傳遞出的訊號其實更加穩定。自 12 月初以來,GBP/USD 持續形成「高點墊高、低點上移」的結構,呈現緩步推升,而非急速反轉。

這樣的走勢勾勒出一條上升通道,顯示市場需求主要在回檔時進場,而非空方在高位積極打壓。通道下緣大致貼合持續走高的 20 日簡單移動平均線,成為短線買盤的重要參考區域。每次回測該區域,都能吸引承接力道,讓價格在缺乏強勁動能的情況下,仍能維持上行壓力。

這類結構通常出現在部位逐步建立的階段,而非追價式的情緒推動。

成交量回歸後,市場的實際反應

週一的走勢提供了更具參考價值的訊息。隨著美國市場全面恢復交易,美元整體轉弱,GBP/USD 於美盤時段進一步走高。這一時間點相當關鍵,顯示行情並非由節假日期間的低流動性所推動,而是有實質資金參與。

價格最終收在短期阻力區之上,改變了近端結構。雖然該交易日形成多頭吞噬形態,但由於前一交易日仍屬假期盤,區間偏窄,該型態的技術意義相對有限。更值得關注的是收盤位置本身——價格成功站穩於先前壓制上行的區域之上。

接下來的觀察重點相當明確:若匯價能在交易條件正常化的情況下,持續守住突破後的區域,上升結構將得以延續;反之,若在放量情況下跌回突破 K 線下方,則可能顯示本次上行更多源於年初資金流,而非真正的持續性需求。

就目前而言,圖表顯示 GBP/USD 正嘗試將穩健推進,轉化為更具延續性的趨勢發展。

GBP/USD 日線 K 線圖

過去表現並不代表未來結果

GBP/USD 小時線 K 線圖

過去表現並不代表未來結果

免責聲明

本文僅供資訊與學習用途,內容不構成任何投資建議,亦未考慮個別投資人的財務狀況或投資目標。任何涉及過往表現的資訊,皆不應視為未來績效的可靠指標。社群媒體內容不適用於英國居民。

差價合約(CFDs)與點差交易屬於高風險金融工具,因槓桿效應可能導致快速虧損。**85.24% 的零售投資者帳戶在本平台交易差價合約與點差交易時蒙受虧損。**請在交易前確認您已充分了解其運作方式,並能承擔相應的風險。

XAUUSD – 看漲結構保持,關注回調買入📌 市場背景

黃金在完成調整腿並形成明顯的高點低點後,繼續在牛市的短期結構中交易。近期在阻力位下方的整合暗示市場處於重新平衡階段,而非反轉。

從基本面來看,由於謹慎的風險情緒和對貨幣政策放寬的預期,美元仍然面臨壓力,這使得黃金在回調時受到支撐。

📊 技術結構 (H1)

市場結構仍為高高-高低,牛市偏向保持不變。

價格在關鍵阻力位下方進行整合,之前出現了一段上升的衝動腿。

當前的價格行為反映出流動性吸收,為下一次擴張做準備。

圖表上的關鍵觀察:

先前的拋售未能突破牛市結構。

下方的需求區域保持良好。

斐波那契回撤與需求一致,加強了買方的興趣。

🔑 需要關注的關鍵水平

主要阻力:

• 4,534

• 4,503

日內阻力 / 反應區域:

• 4,477

關鍵購買區域:

• 4,452

• 4,397(主要需求與結構支撐)

🎯 交易計劃 – MMF方法

主要情境(回調買入):

偏好在回調進入4,452 → 4,397時進行買入佈局。

尋找牛市確認(反應、拒絕、動能轉變)。

目標:

→ TP1: 4,477

→ TP2: 4,503

→ TP3: 4,534

替代情境:

如果價格未能在H1收盤時保持在4,397之上,則暫時觀望,並在進行新倉位之前重新評估結構。

⚠️ 風險管理注意事項

避免在阻力附近追漲。

讓市場回到折扣區域。

跟隨結構,而不是情緒。

避險資金重新配置,黃金延續上行走勢📊 市場動態:

XAU/USD 自短期低點強勢反彈,顯示在快速修正後,防禦性買盤仍然存在。目前的動能屬於技術性反彈,尚未形成全面突破。

________________________________________

📉 技術分析:

• 重要壓力位:

– 4478–4485

– 4550

• 近期支撐位:

– 4425–4430(日內支撐、價格反應區)

– 4405–4410(強支撐、前一波反彈低點)

• EMA 09: 價格位於 H1 EMA 09 之上 → 短期多頭趨勢仍有效,但價格偏離 EMA,需防範回調。

• K 線 / 成交量 / 動能: 長實體陽線顯示買盤回歸,但成交量未明顯放大 → 較可能為技術性反彈,而非新一輪上漲行情。

________________________________________

📌 觀點:

黃金短期內可能橫盤整理並技術反彈,策略上優先在支撐位做多,SELL 僅適用於明確壓力區,避免在區間中段追空。

________________________________________

💡 建議交易策略:

🔻 SELL XAU/USD: 4485–4488

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4492.5

🔺 BUY XAU/USD: 4429–4426

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4422.5

FTSE 100 年初突破,是否值得信任?FTSE 100 在 1 月初的開盤交易中刷新歷史新高,為新的一年帶來強勢開局。當前市場關注的重點,已不在於漲勢的速度或動能,而在於:隨著本週交易量回歸正常、市場全面參與後,這波突破是否能夠站穩。

強勢開局,但背景並不陌生

FTSE 100 在 2026 年開局前,已經歷了一個表現亮眼的年度。然而,要判斷這次上行是否具備延續性,仍需回到其背後的結構性因素。指數權重高度集中於金融、礦業與能源板塊,這些產業通常在全球成長維持、通膨預期穩定而非快速下滑的環境中表現較佳。這樣的組合,使 FTSE 得以在未出現大幅估值擴張的情況下,持續推升指數。

進入新年後,這些產業動能依然存在。美元指數走弱、金屬價格轉強,持續支撐礦業股表現;銀行股則受惠於利率環境趨於穩定,以及獲利預期仍具韌性。另一方面,包含川普政府介入委內瑞拉在內的最新地緣政治消息,雖在表面上增加風險,但並未引發能源價格出現趨勢性上行。市場對此反應有限,顯示投資人更傾向將其視為雜訊,而非實質催化劑,資金流向仍以產業輪動為主。

價格行為釋放的訊號

從交易角度來看,這波走勢的「發展順序」格外關鍵。FTSE 在聖誕節期間長時間維持於低波動、狹幅區間內整理,隨後在新年首個完整交易時段向上突破,並成功收在關鍵壓力之上。由壓縮轉為擴張,往往是趨勢行情的起點,但前提是:在交易量回溫後,突破仍能被市場接受。

目前的觀察重點,落在先前壓力區的價格行為上。具說服力的突破,通常會看到原本的壓力轉為支撐,且在成交量回升的情況下,買方願意在該區域進行防守,而非追價。就目前而言,價格仍維持在突破區之上,顯示市場正在嘗試建立「接受度」,而非立即否定這次上行。

風險情境也相對明確。若價格在放量情況下收回突破 K 棒下方,將暗示這是一個失敗的突破,代表前期上漲更多是受到假期清淡交投推動,而非真實需求。在此情況發生之前,整體結構仍支持將本次走勢視為有效突破。隨著實質交易量回歸,接下來幾個交易日將成為關鍵觀察期。

UK100 日線 K 線圖

過去績效不代表未來結果

免責聲明:

本內容僅供資訊與學習用途,並不構成投資建議,亦未考慮任何投資人的個別財務狀況或投資目標。任何涉及過去表現的資訊,皆不應被視為未來結果或績效的可靠指標。社群媒體內容不適用於英國居民。

差價合約(CFDs)與點差交易屬於高風險產品,槓桿機制可能導致資金快速虧損。**與本平台交易差價合約與點差交易的零售投資人中,有 85.24% 出現虧損。**請在交易前確認您已充分了解其運作方式,並能承擔相應的高風險。

黃金在短期內大幅上漲。📊 市場概況:

現貨黃金(XAU/USD)目前交投於約 4,406 美元/盎司,受地緣政治風險升溫(如美國與委內瑞拉相關局勢)推動,避險需求明顯增加,金價強勢上漲。同時,市場對聯準會降息的預期亦持續支撐多頭情緒。儘管在創下歷史新高後出現獲利了結,但整體多頭動能依然完好。

📉 技術分析:

• 主要阻力位:

→ 約 4,420 – 4,450 美元/盎司(短期阻力區)

→ 約 4,500 美元/盎司(近期高點與心理關卡)

• 近期支撐位:

→ 約 4,380 – 4,350 美元/盎司(整理區間)

→ 約 4,310 – 4,280 美元/盎司(動態/EMA 支撐)

• EMA:

價格維持在 EMA9 及多條中長期均線之上,確認短線多頭趨勢。

• K線 / 成交量 / 動能:

RSI 與 MACD 顯示強勁買盤動能,但在較小週期出現超買跡象,短線可能先回調再延續漲勢。

📌 分析總結:

若金價能穩守 4,350 美元/盎司上方,並有效突破 4,420–4,450 美元/盎司,後市仍有進一步上行空間。若跌破 4,350–4,380 美元/盎司支撐,可能出現短線回調,之後再恢復上升趨勢。

💡 交易策略:

🔻 SELL XAU/USD: 4,432 – 4,435

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,438.5

🔺 BUY XAU/USD: 4,383 – 4,380

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,376.5

黃金回調上升趨勢 – 在關鍵需求區買入市場背景(短期)

在上次的急速拋售後,黃金已經恢復並回到上升通道中。目前的價格行為顯示出技術性反彈和重新平衡的階段,而非完全的趨勢反轉。

市場結構在通道內形成了較高的低點,顯示買方仍然控制著短期流動。

技術結構與關鍵區域

價格正在於上升通道的中間範圍內進行盤整。

回調仍然較淺,顯示出健康的買入行為。

圖表上的關鍵技術水平:

賣出 / 阻力區域:4,461 – 4,465

樞紐區域:4,422

買入區域 1:4,393

買入區域 2(價格缺口 / 需求):4,366 – 4,350

深度買入區域:4,329

→ 較低的買入區域與上升趨勢線支撐 + 需求 + 價格缺口相一致,成為高概率的反應區域。

交易計劃 – MMF 風格

主要情境 (跟隨趨勢的買入):

等待價格回調至 4,393 → 4,366。

尋找買入確認(拒絕影線、強勁收盤、結構保持)。

在確認後買入。

目標:

TP1:4,422

TP2:4,461

次要情境 (短期賣出):

如果價格達到 4,461 – 4,465 並未能突破及持穩,可能會出現短期的修正。

在這裡的賣出設置僅為逆趨勢的快進快出,並需緊密風險管理。

無效化與風險提示

如果價格穩定性關閉於 4,329 以下,則看漲結構無效。

避免在範圍中間出現 FOMO。

僅在預定的關鍵區域執行交易。

小心調整持倉大小,因為市場仍處於技術性回調階段。