Einleitung: Der Aktienmarkt tritt kurzfristig auf der Stelle, nachdem er seit Anfang April eine vertikale Aufwärtserholung vollzogen hat. Es gibt viele Themen, die Anlass zu grundsätzlicher Besorgnis geben, aber eines davon steht derzeit im Vordergrund: die Tragfähigkeit der Staatsschulden der USA. Natürlich ist es noch viel zu früh, um von einer Krise der US-Staatsverschuldung zu sprechen, aber das neue Steuergesetz, das von der Trump-Regierung befürwortet wird, sieht eine Erhöhung der Schuldenobergrenze um 4 Billionen US-Dollar vor, was kurzfristigen Aufwärtsdruck auf die US-Zinssätze für 10-, 20- und 30-jährige Anleihen ausübt. Ist dies eine Gefahr für die Erholung des US-Aktienmarktes seit Anfang April?

1) Die US-Anleiherenditen erreichen die makroökonomische Warnzone.

Der Steuergesetzentwurf der Trump-Regierung sieht Steuersenkungen und vor allem die Anhebung der Obergrenze für die US-Staatsverschuldung um 4 Billionen US-Dollar vor, damit der US-Bundesstaat weiterhin massiv Schulden machen kann.

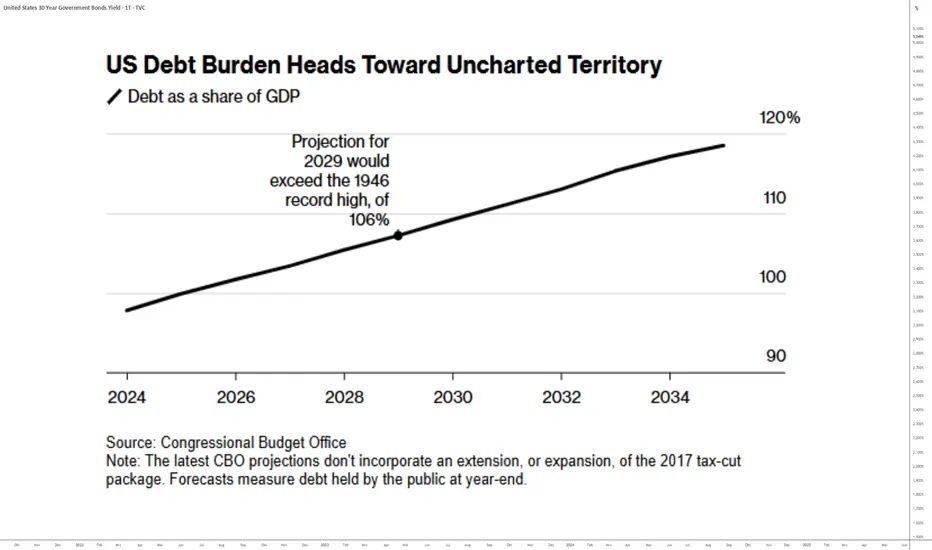

Der Markt beginnt, sich über diese Situation Sorgen zu machen, da die US-Schulden kurz davor stehen, den Rekord von 1946 zu übertreffen, wenn man sie als Prozentsatz des BIP der Vereinigten Staaten ausdrückt. Die jährliche Zinslast auf die bestehenden Schulden beläuft sich auf 880 Milliarden US-Dollar, was dem Verteidigungshaushalt der USA entspricht.

Graphik zur Darstellung der Entwicklung der US-Staatsverschuldung in Prozent des BIP der USA.

Infolgedessen drücken die Finanzmärkte ihre Besorgnis mit einem Anstieg der Zinssätze für US-Anleihen am langen Ende der Zinskurve aus.

Chart, der die japanischen Kerzen auf Tagesbasis zeigt: 10-jährige US-Anleihen.

Grafik, die die japanischen Kerzen auf Monatsbasis zeigt US-Anleihezinsen für 30 Jahre.

2) Der Markt hofft auf die Aktivierung des FED-Puts, um die Anleihenspannung zu verringern.

Der Aufwärtstrend bei den US-Anleihezinsen kann ein Risiko für den Aktienmarkt darstellen, da sich die höheren Zinsen der US-Bundesregierung direkt auf die Anleihezinsen für US-Unternehmen auswirken werden.

Die Unternehmen im S&P 500 haben eine starke Bilanz und sollten in der Lage sein, diese zu bewältigen, aber die langfristigen Anleihezinsen sollten nicht über 5/6% steigen, da die finanzielle Situation der kleinen und mittleren US-Unternehmen dann problematisch werden könnte. Diese Schwelle von 5/6% wird als makroökonomische Warnschwelle für die meisten US-Unternehmen identifiziert. In einem solchen Szenario wäre die FED gezwungen, direkt am Anleihenmarkt zu intervenieren, um den Druck zu verringern.

3) Der S&P 500 ist kurzfristig überhitzt, aber der grundlegende Aufwärtstrend bleibt aus technischer Sicht erhalten und wird weiterhin durch den neuen Rekord bei der globalen Liquidität gestützt.

Zum gegenwärtigen Zeitpunkt deutet die technische Analyse der Finanzmärkte darauf hin, dass die bullishe Erholung seit Anfang April nicht gefährdet ist. Der Markt war kurzfristig haussierend überhitzt und brauchte eine Verschnaufpause. Für den S&P 500 Index ist die Konsolidierung von kurzfristiger Tragweite und die Erholung bleibt erhalten, solange die technische Hauptunterstützungszone von 5700/5800 Punkten intakt ist. In diesem Preisbereich verläuft insbesondere der 200-Tage gleitende Durchschnitt, der in der unten stehenden Grafik blau dargestellt ist.

Chart, der die japanischen Kerzen in Tagesdaten des S&P 500 Future-Kontrakts zeigt.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

1) Die US-Anleiherenditen erreichen die makroökonomische Warnzone.

Der Steuergesetzentwurf der Trump-Regierung sieht Steuersenkungen und vor allem die Anhebung der Obergrenze für die US-Staatsverschuldung um 4 Billionen US-Dollar vor, damit der US-Bundesstaat weiterhin massiv Schulden machen kann.

Der Markt beginnt, sich über diese Situation Sorgen zu machen, da die US-Schulden kurz davor stehen, den Rekord von 1946 zu übertreffen, wenn man sie als Prozentsatz des BIP der Vereinigten Staaten ausdrückt. Die jährliche Zinslast auf die bestehenden Schulden beläuft sich auf 880 Milliarden US-Dollar, was dem Verteidigungshaushalt der USA entspricht.

Graphik zur Darstellung der Entwicklung der US-Staatsverschuldung in Prozent des BIP der USA.

Infolgedessen drücken die Finanzmärkte ihre Besorgnis mit einem Anstieg der Zinssätze für US-Anleihen am langen Ende der Zinskurve aus.

Chart, der die japanischen Kerzen auf Tagesbasis zeigt: 10-jährige US-Anleihen.

Grafik, die die japanischen Kerzen auf Monatsbasis zeigt US-Anleihezinsen für 30 Jahre.

2) Der Markt hofft auf die Aktivierung des FED-Puts, um die Anleihenspannung zu verringern.

Der Aufwärtstrend bei den US-Anleihezinsen kann ein Risiko für den Aktienmarkt darstellen, da sich die höheren Zinsen der US-Bundesregierung direkt auf die Anleihezinsen für US-Unternehmen auswirken werden.

Die Unternehmen im S&P 500 haben eine starke Bilanz und sollten in der Lage sein, diese zu bewältigen, aber die langfristigen Anleihezinsen sollten nicht über 5/6% steigen, da die finanzielle Situation der kleinen und mittleren US-Unternehmen dann problematisch werden könnte. Diese Schwelle von 5/6% wird als makroökonomische Warnschwelle für die meisten US-Unternehmen identifiziert. In einem solchen Szenario wäre die FED gezwungen, direkt am Anleihenmarkt zu intervenieren, um den Druck zu verringern.

3) Der S&P 500 ist kurzfristig überhitzt, aber der grundlegende Aufwärtstrend bleibt aus technischer Sicht erhalten und wird weiterhin durch den neuen Rekord bei der globalen Liquidität gestützt.

Zum gegenwärtigen Zeitpunkt deutet die technische Analyse der Finanzmärkte darauf hin, dass die bullishe Erholung seit Anfang April nicht gefährdet ist. Der Markt war kurzfristig haussierend überhitzt und brauchte eine Verschnaufpause. Für den S&P 500 Index ist die Konsolidierung von kurzfristiger Tragweite und die Erholung bleibt erhalten, solange die technische Hauptunterstützungszone von 5700/5800 Punkten intakt ist. In diesem Preisbereich verläuft insbesondere der 200-Tage gleitende Durchschnitt, der in der unten stehenden Grafik blau dargestellt ist.

Chart, der die japanischen Kerzen in Tagesdaten des S&P 500 Future-Kontrakts zeigt.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

相關出版品

免責聲明

這些資訊和出版物並非旨在提供,也不構成TradingView提供或認可的任何形式的財務、投資、交易或其他類型的建議或推薦。請閱讀使用條款以了解更多資訊。

This content is written by Vincent Ganne for Swissquote.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

This content is intended for individuals who are familiar with financial markets and instruments and is for information purposes only and does not constitute investment, legal or tax advice.

相關出版品

免責聲明

這些資訊和出版物並非旨在提供,也不構成TradingView提供或認可的任何形式的財務、投資、交易或其他類型的建議或推薦。請閱讀使用條款以了解更多資訊。