X-indicator

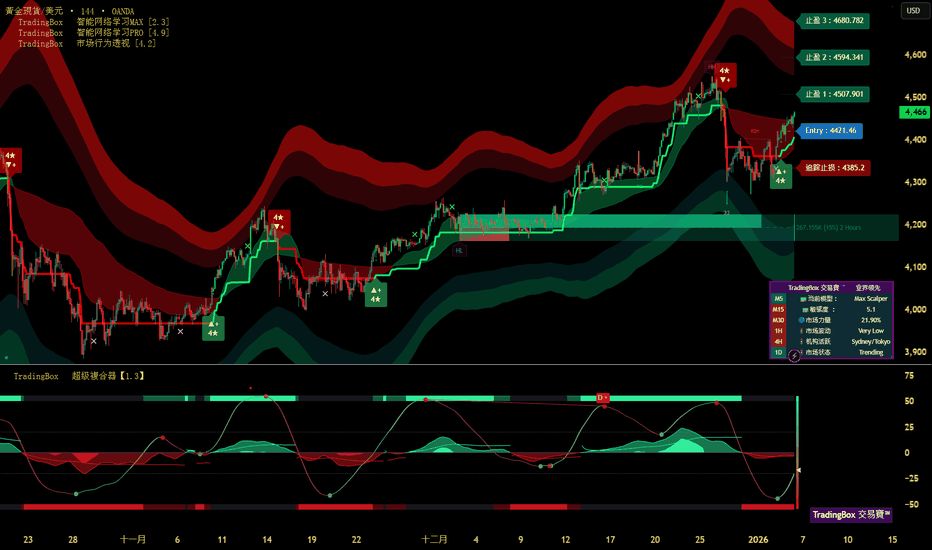

XAUUSD – 看漲結構保持,關注回調買入📌 市場背景

黃金在完成調整腿並形成明顯的高點低點後,繼續在牛市的短期結構中交易。近期在阻力位下方的整合暗示市場處於重新平衡階段,而非反轉。

從基本面來看,由於謹慎的風險情緒和對貨幣政策放寬的預期,美元仍然面臨壓力,這使得黃金在回調時受到支撐。

📊 技術結構 (H1)

市場結構仍為高高-高低,牛市偏向保持不變。

價格在關鍵阻力位下方進行整合,之前出現了一段上升的衝動腿。

當前的價格行為反映出流動性吸收,為下一次擴張做準備。

圖表上的關鍵觀察:

先前的拋售未能突破牛市結構。

下方的需求區域保持良好。

斐波那契回撤與需求一致,加強了買方的興趣。

🔑 需要關注的關鍵水平

主要阻力:

• 4,534

• 4,503

日內阻力 / 反應區域:

• 4,477

關鍵購買區域:

• 4,452

• 4,397(主要需求與結構支撐)

🎯 交易計劃 – MMF方法

主要情境(回調買入):

偏好在回調進入4,452 → 4,397時進行買入佈局。

尋找牛市確認(反應、拒絕、動能轉變)。

目標:

→ TP1: 4,477

→ TP2: 4,503

→ TP3: 4,534

替代情境:

如果價格未能在H1收盤時保持在4,397之上,則暫時觀望,並在進行新倉位之前重新評估結構。

⚠️ 風險管理注意事項

避免在阻力附近追漲。

讓市場回到折扣區域。

跟隨結構,而不是情緒。

避險資金重新配置,黃金延續上行走勢📊 市場動態:

XAU/USD 自短期低點強勢反彈,顯示在快速修正後,防禦性買盤仍然存在。目前的動能屬於技術性反彈,尚未形成全面突破。

________________________________________

📉 技術分析:

• 重要壓力位:

– 4478–4485

– 4550

• 近期支撐位:

– 4425–4430(日內支撐、價格反應區)

– 4405–4410(強支撐、前一波反彈低點)

• EMA 09: 價格位於 H1 EMA 09 之上 → 短期多頭趨勢仍有效,但價格偏離 EMA,需防範回調。

• K 線 / 成交量 / 動能: 長實體陽線顯示買盤回歸,但成交量未明顯放大 → 較可能為技術性反彈,而非新一輪上漲行情。

________________________________________

📌 觀點:

黃金短期內可能橫盤整理並技術反彈,策略上優先在支撐位做多,SELL 僅適用於明確壓力區,避免在區間中段追空。

________________________________________

💡 建議交易策略:

🔻 SELL XAU/USD: 4485–4488

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4492.5

🔺 BUY XAU/USD: 4429–4426

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4422.5

FTSE 100 年初突破,是否值得信任?FTSE 100 在 1 月初的開盤交易中刷新歷史新高,為新的一年帶來強勢開局。當前市場關注的重點,已不在於漲勢的速度或動能,而在於:隨著本週交易量回歸正常、市場全面參與後,這波突破是否能夠站穩。

強勢開局,但背景並不陌生

FTSE 100 在 2026 年開局前,已經歷了一個表現亮眼的年度。然而,要判斷這次上行是否具備延續性,仍需回到其背後的結構性因素。指數權重高度集中於金融、礦業與能源板塊,這些產業通常在全球成長維持、通膨預期穩定而非快速下滑的環境中表現較佳。這樣的組合,使 FTSE 得以在未出現大幅估值擴張的情況下,持續推升指數。

進入新年後,這些產業動能依然存在。美元指數走弱、金屬價格轉強,持續支撐礦業股表現;銀行股則受惠於利率環境趨於穩定,以及獲利預期仍具韌性。另一方面,包含川普政府介入委內瑞拉在內的最新地緣政治消息,雖在表面上增加風險,但並未引發能源價格出現趨勢性上行。市場對此反應有限,顯示投資人更傾向將其視為雜訊,而非實質催化劑,資金流向仍以產業輪動為主。

價格行為釋放的訊號

從交易角度來看,這波走勢的「發展順序」格外關鍵。FTSE 在聖誕節期間長時間維持於低波動、狹幅區間內整理,隨後在新年首個完整交易時段向上突破,並成功收在關鍵壓力之上。由壓縮轉為擴張,往往是趨勢行情的起點,但前提是:在交易量回溫後,突破仍能被市場接受。

目前的觀察重點,落在先前壓力區的價格行為上。具說服力的突破,通常會看到原本的壓力轉為支撐,且在成交量回升的情況下,買方願意在該區域進行防守,而非追價。就目前而言,價格仍維持在突破區之上,顯示市場正在嘗試建立「接受度」,而非立即否定這次上行。

風險情境也相對明確。若價格在放量情況下收回突破 K 棒下方,將暗示這是一個失敗的突破,代表前期上漲更多是受到假期清淡交投推動,而非真實需求。在此情況發生之前,整體結構仍支持將本次走勢視為有效突破。隨著實質交易量回歸,接下來幾個交易日將成為關鍵觀察期。

UK100 日線 K 線圖

過去績效不代表未來結果

免責聲明:

本內容僅供資訊與學習用途,並不構成投資建議,亦未考慮任何投資人的個別財務狀況或投資目標。任何涉及過去表現的資訊,皆不應被視為未來結果或績效的可靠指標。社群媒體內容不適用於英國居民。

差價合約(CFDs)與點差交易屬於高風險產品,槓桿機制可能導致資金快速虧損。**與本平台交易差價合約與點差交易的零售投資人中,有 85.24% 出現虧損。**請在交易前確認您已充分了解其運作方式,並能承擔相應的高風險。

黃金在短期內大幅上漲。📊 市場概況:

現貨黃金(XAU/USD)目前交投於約 4,406 美元/盎司,受地緣政治風險升溫(如美國與委內瑞拉相關局勢)推動,避險需求明顯增加,金價強勢上漲。同時,市場對聯準會降息的預期亦持續支撐多頭情緒。儘管在創下歷史新高後出現獲利了結,但整體多頭動能依然完好。

📉 技術分析:

• 主要阻力位:

→ 約 4,420 – 4,450 美元/盎司(短期阻力區)

→ 約 4,500 美元/盎司(近期高點與心理關卡)

• 近期支撐位:

→ 約 4,380 – 4,350 美元/盎司(整理區間)

→ 約 4,310 – 4,280 美元/盎司(動態/EMA 支撐)

• EMA:

價格維持在 EMA9 及多條中長期均線之上,確認短線多頭趨勢。

• K線 / 成交量 / 動能:

RSI 與 MACD 顯示強勁買盤動能,但在較小週期出現超買跡象,短線可能先回調再延續漲勢。

📌 分析總結:

若金價能穩守 4,350 美元/盎司上方,並有效突破 4,420–4,450 美元/盎司,後市仍有進一步上行空間。若跌破 4,350–4,380 美元/盎司支撐,可能出現短線回調,之後再恢復上升趨勢。

💡 交易策略:

🔻 SELL XAU/USD: 4,432 – 4,435

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,438.5

🔺 BUY XAU/USD: 4,383 – 4,380

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,376.5

黃金回調上升趨勢 – 在關鍵需求區買入市場背景(短期)

在上次的急速拋售後,黃金已經恢復並回到上升通道中。目前的價格行為顯示出技術性反彈和重新平衡的階段,而非完全的趨勢反轉。

市場結構在通道內形成了較高的低點,顯示買方仍然控制著短期流動。

技術結構與關鍵區域

價格正在於上升通道的中間範圍內進行盤整。

回調仍然較淺,顯示出健康的買入行為。

圖表上的關鍵技術水平:

賣出 / 阻力區域:4,461 – 4,465

樞紐區域:4,422

買入區域 1:4,393

買入區域 2(價格缺口 / 需求):4,366 – 4,350

深度買入區域:4,329

→ 較低的買入區域與上升趨勢線支撐 + 需求 + 價格缺口相一致,成為高概率的反應區域。

交易計劃 – MMF 風格

主要情境 (跟隨趨勢的買入):

等待價格回調至 4,393 → 4,366。

尋找買入確認(拒絕影線、強勁收盤、結構保持)。

在確認後買入。

目標:

TP1:4,422

TP2:4,461

次要情境 (短期賣出):

如果價格達到 4,461 – 4,465 並未能突破及持穩,可能會出現短期的修正。

在這裡的賣出設置僅為逆趨勢的快進快出,並需緊密風險管理。

無效化與風險提示

如果價格穩定性關閉於 4,329 以下,則看漲結構無效。

避免在範圍中間出現 FOMO。

僅在預定的關鍵區域執行交易。

小心調整持倉大小,因為市場仍處於技術性回調階段。

比特幣趨勢與交易策略週線複合:混合,比特幣在未來一至兩週內可能橫盤或繼續下跌,以完成週線低點。

日線複合:日線高點已接近,隨後應出現新低,以完成週線低點。

關鍵因素:在日線收盤不高於 12 月 09 日高點前,比特幣很可能正在完成第 4 浪修正,該修正預期於下週初結束,並伴隨新低出現。最大下行空間應限於 79,200(日線收盤價),以完成自 12 月可能的第 4 浪高點以來的第 5 浪下跌結構。

交易策略建議:未來幾日的目標是識別比特幣何時完成第 5 浪及週線低點的位置。該過程預計可能將於下週完成。短期交易者以 TradingBox 工具為準。

⚠ 短期交易者應以TradingBox信號系統為準!

2026/01/04- T.M.Aの財經仮眠室-2026年大盤分享

一、盤勢總覽(What we see)

截至 2026 年初,台灣加權指數已逼近 29,000 點整數關卡,市場呈現典型「高檔震盪、驚驚漲」型態。在台積電與 AI 供應鏈權值股領軍下,大盤結構仍偏多,但整體已進入 陸續反映評價與獲利驗證階段。

本波行情並非全面瘋狂,而是屬於: - 權值股穩步墊高 - 中小型股輪動補漲 - 籌碼尚未極端失控

TMA 一貫所強調的:「慢多,比急多更危險,也更真實。」

二、推升指數的核心動能(Why it goes up)

1️⃣ AI 長線趨勢未變,但已進入第二階段 (反映獲利面)

AI 仍是市場主軸,但重心已由: - 訓練(Training) → 推論(Inference) - GPU 數量競賽(TPU?) → 能耗、電力、封裝與成本效率

帶動的已不只是單一族群,而是 整條供應鏈評價上修。

2️⃣ 台積電的結構性角色 :

台積電不只是 EPS 成長,而是: - 高階製程不可取代 - 先進封裝(CoWoS / WMCM)成為 AI 核心基礎建設 - 在台幣升值環境下仍具「定價權」這使得指數在高檔仍有「底氣」,但也同步 壓縮未來漲幅的斜率。

T.M.A 總結 :台積電不是在拉指數,而是在「重新定義指數的高度」。

T.M.A 阪眠室是獨家觀點 :

台積電 × 台灣加權指數對照表與估值轉折分析 (2026/01/02)-收盤價1585元

TMA(財經仮眠室),整理台積電股價在不同價位下,對台灣加權指數的理論影響,並說明為何 2400 元將構成估值轉折點。

一、台積電 × 台灣加權指數對照表

台積電股價(元) 相對 1585元 大盤漲幅 指數理論貢獻 指數理論位置 TMA 實務合理區間

1800 +13.6% +4.9% 約 30,400 29,800~30,200

2000 +26.2% +9.4% 約 31,700 30,500~31,200

2200 +38.8% +14.0% 約 33,050 31,500~32,500

2400 +51.4% +18.5% 約 34,400 32,500~33,500

二、為什麼 2200~2400 元是估值轉折點?

當台積電股價進入 2200~2400 元區間,市場評價邏輯將從「成長股估值」轉向「系統性估值」,其影響不僅是價格,而是整體市場結構。2200~2400 元代表市場必須同時接受更高本益比、單一公司對指數影響力過高,以及外資操作模式轉為降速與避險。因此,2200~2400 元之後更可能出現高檔震盪、類股輪動與時間換空間,而非直線噴出。這是估值轉折,而非多頭終結。

2026/01/04- T.M.Aの財經仮眠室-2026年大盤分享與TSMC關鍵影響

一、盤勢總覽(What we see)

截至 2026 年初,台灣加權指數已逼近 29,000 點整數關卡,市場呈現典型「高檔震盪、驚驚漲」型態。在台積電與 AI 供應鏈權值股領軍下,大盤結構仍偏多,但整體已進入 陸續反映評價與獲利驗證階段。

本波行情並非全面瘋狂,而是屬於: - 權值股穩步墊高 - 中小型股輪動補漲 - 籌碼尚未極端失控

TMA 一貫所強調的:「慢多,比急多更危險,也更真實。」

二、推升指數的核心動能(Why it goes up)

1️⃣ AI 長線趨勢未變,但已進入第二階段 (反映獲利面)

AI 仍是市場主軸,但重心已由: - 訓練(Training) → 推論(Inference) - GPU 數量競賽(TPU?) → 能耗、電力、封裝與成本效率

帶動的已不只是單一族群,而是 整條供應鏈評價上修。

2️⃣ 台積電的結構性角色 :

台積電不只是 EPS 成長,而是: - 高階製程不可取代 - 先進封裝(CoWoS / WMCM)成為 AI 核心基礎建設 - 在台幣升值環境下仍具「定價權」這使得指數在高檔仍有「底氣」,但也同步 壓縮未來漲幅的斜率。

T.M.A 總結 :台積電不是在拉指數,而是在「重新定義指數的高度」。

T.M.A 阪眠室是獨家觀點 :

台積電 × 台灣加權指數對照表與估值轉折分析 (2026/01/02)-收盤價1585元

TMA(財經仮眠室),整理台積電股價在不同價位下,對台灣加權指數的理論影響,並說明為何 2400 元將構成估值轉折點。

一、台積電 × 台灣加權指數對照表

台積電股價(元) 相對 1585元 大盤漲幅 指數理論貢獻 指數理論位置 TMA 實務合理區間

1800 +13.6% +4.9% 約 30,400 29,800~30,200

2000 +26.2% +9.4% 約 31,700 30,500~31,200

2200 +38.8% +14.0% 約 33,050 31,500~32,500

2400 +51.4% +18.5% 約 34,400 32,500~33,500

二、為什麼 2200~2400 元是估值轉折點?

當台積電股價進入 2200~2400 元區間,市場評價邏輯將從「成長股估值」轉向「系統性估值」,其影響不僅是價格,而是整體市場結構。2200~2400 元代表市場必須同時接受更高本益比、單一公司對指數影響力過高,以及外資操作模式轉為降速與避險。因此,2200~2400 元之後更可能出現高檔震盪、類股輪動與時間換空間,而非直線噴出。這是估值轉折,而非多頭終結。

黃金在選擇方向前,可能出現短期回調📊 市場動態

黃金價格在前一波強勢上漲後,目前於高位區間震盪。短期上漲動能因獲利了結而放緩,市場正進入等待更明確短線訊號的階段。

________________________________________

📉 技術分析

• 關鍵壓力位

1️⃣ 近端壓力區:4380 – 4390

2️⃣ 強壓力區:4410 – 4420

• 關鍵支撐位

1️⃣ 短期支撐:4350 – 4340

2️⃣ 深度支撐:4315 – 4305

• EMA 09:

價格在 EMA 09 附近震盪,顯示短期趨勢尚不明確,偏向區間整理。

• K 線 / 成交量 / 動能:

H1 K 線連續出現上影線且成交量減弱,顯示買盤動能被吸收,短期內較容易出現技術性回調。

________________________________________

📌 觀點

若價格無法有效突破 4380–4390 區域,黃金可能出現短期回調;若能穩守 4350 上方,則有機會整理後於下一交易時段反彈。

________________________________________

💡 交易策略建議

🔻 SELL XAU/USD: 4390 – 4393

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4396.5

🔺 BUY XAU/USD: 4340 – 4337

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4333.5

XAUUSD回撤-注意供應再行動前市場背景(短期)

黃金出現強烈的看跌動能,隨後進入技術性回調階段。當前的上漲動作本質上是修正性的,受到流動性再平衡的驅動,而非確認的趨勢反轉。

市場結構與價格行動

短期結構仍然看跌,存在更低的高點。

目前的反彈是在看跌腿中的回調,而非新的看漲趨勢。

在日內時間框架上尚未確認有效的看漲結構突破。

主要技術區域

供應/賣出反應區域:4,401 – 4,462

→ 主要的分配區域。預期會有售壓和潛在的看跌反應。

中間阻力:4,348 – 4,350

→ 當前反應區域,價格可能在此盤整或假突破,然後再作下一步。

需求/買入區域:

4,322 – 4,326

4,285 – 4,290

→ 流動性豐富的需求區域,回調可能在這裡完成。

主要情景(MMF 偏見)

價格持續回落至 4,40x 供應區,顯示出拒絕或看跌確認,然後向下旋轉至下方的需求區域。

替代情景

如果價格在 4,401 上方接納,伴隨強烈的看漲位移和清晰的結構,回調可能延伸至更高的供應區域,接近 4,46x。

流動性與宏觀考量

年初的流動性仍然稀薄,增加了雙方流動性掃描的可能性。需要耐心——在關鍵區域等待價格反應,而不是追逐動能。

結論

在供應下,偏見仍然是看跌至中立。專注於關鍵區域的價格反應,而非方向。讓市場揭示意圖。

黃金在大幅下跌後出現反彈,但下行風險仍然存在。📊 市場動態:

黃金價格近期自44xx區域大幅下跌至接近4300,主要受到年底獲利了結、美元技術性反彈以及市場流動性下降的影響,導致短期價格波動被放大。

________________________________________

📉 技術分析:

重要阻力位:

• 4385 – 4395

• 4440 – 4460

最近支撐位:

• 4330 – 4340

• 4300 – 4310

EMA:

價格目前位於H1/H4週期的EMA 09下方 → 短線趨勢仍偏向下跌/修正。

• K線 / 成交量 / 動能:

先前出現放量的強勢下跌K線,顯示賣壓主導市場。目前的反彈屬於技術性回升,上漲動能偏弱,尚未出現明確反轉訊號,較可能只是回抽。

________________________________________

📌 觀點:

若價格無法突破4385–4400阻力區,黃金短期內可能持續盤整或小幅走弱,回測4300支撐的風險仍然存在。

________________________________________

💡 交易策略建議:

🔻 SELL XAU/USD 於: 4392 – 4395

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~ 4398.5

🔺 BUY XAU/USD 於: 4307 – 4304

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~ 4300

XAUUSD流動性抓取完成,等待下一步方向市場背景(當日交易)

黃金剛剛完成一波劇烈的拋售,跌破之前的結構並掃蕩賣方流動性。強烈的看跌位移暗示著止損狩獵和重新平衡階段,尚未出現明確的趨勢延續。當前價格行為顯示在流動性吸收後進行整合。

技術結構

市場正在下降的趨勢線下方交易,保持短期看跌壓力。

在4,321下方發生了一次明顯的流動性掃蕩,隨之而來的是一次疲弱的反彈。

當前價格在一個關鍵的重新平衡區域內反應,這裡的買家和賣家可能會重新定位。

關鍵關注水平

賣出反應區:4,455 – 4,460

→ 強勁供應 + 趨勢線阻力。如果價格在這裡反彈,預期會出現拒絕。

中期阻力 / 決策區:4,390 – 4,395

→ 當日翻轉區。如果在這裡失敗,將保持看跌偏見不變。

買入區(流動性):4,245 – 4,255

→ 主要需求 + 賣方流動性。這是一個觀察潛在看漲反應的區域。

情境

看跌情境:

如果價格在4,390下方失敗,預期將向4,320 → 4,250延續,以完成流動性收集。

看漲反彈情境:

如果從4,245–4,255出現強勁反應,隨後在4,395上方達成接受,可能會開啟向4,455+的反彈動作。

宏觀筆記

由於年末的部位調整和較低的流動性條件,價格可能會受到流動性狩獵的驅動,而不是清晰的趨勢。避免追逐價格波動;專注於關鍵區域的反應。

偏見

當日偏向中性至看跌,直到價格顯示出明確的上方接受阻力。

黃金於4510附近震盪整理,等待下一步方向📊 市場動態:

黃金(XAU/USD)目前交易於 4510 美元/盎司附近。市場缺乏重大消息刺激,整體流動性偏低。美元小幅反彈,加上先前大漲後的短線獲利了結,限制了金價上行空間。

📉 技術分析:

• 關鍵壓力區:

• 4525 – 4532

• 4545 – 4550

• 近期支撐區:

• 4498 – 4502

• 4478 – 4485

• EMA:

價格仍 位於 EMA 09 之上,短線多頭結構尚未破壞,但 EMA 斜率趨於走平,顯示動能轉弱。

• K線 / 成交量 / 動能:

H1–H4 出現多根實體較小、上下影線較長的 K 線,顯示 區間震盪。成交量較前一波上漲明顯下降。

📌 後市觀點:

短線黃金可能 橫盤整理或小幅回調,除非價格 放量突破 4532。若跌破 4500,不排除回測更低支撐的可能。

________________________________________

💡 交易策略建議:

SELL XAU/USD: 4525 – 4532

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4535

BUY XAU/USD: 4498 – 4502

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4495

XAUUSD – 看漲結構持穩,回調買入黃金仍然在中期上升通道內。經過強烈的多頭衝勁後,價格目前處於技術性重新平衡階段,而非趨勢反轉。最近的回調被視為流動性吸收,為下一次擴張做準備。

結構與訂單流(MMF / SMC)

整體市場結構保持高高低低。

價格明確從下方的需求 / 訂單區塊反應,證實了買方的存在。

買方流動性仍然在上方,作為下次上漲的磁石。

關鍵技術水平

主要買入區域:4,485 – 4,490

次要買入區域:4,480 – 4,483(訂單區 + 趨勢線匯聚)

阻力 / 目標 1:4,520

目標 2(流動性區):4,560 – 4,590

交易情景

主要情景:

等待價格回調至買入區域,尋找反應 / 小幅突破結構,然後跟隨多頭趨勢。

替代情景:

如果價格保持在4,500之上且強力突破4,520,則等待回測以繼續買入頭寸。

無效化:

若H1報價明確收於4,480以下,則無效化多頭佈局,需重新評估。

總結

主導偏見仍然是多頭延續。最佳策略是在回調時買入,保持耐心,避免在高價位追逐價格。

XAUUSD: 拖低買進或突破4,587?MMF操作XAUUSD (2H) – MMF 日內展望

市場背景

黃金在突破之前的累積區間後,仍然處於一個看漲的延續階段。目前的價格行動顯示,在一個上升通道內有著健康的回調/再平衡——這是下一階段擴張前的典型行為,而不是反轉信號。

結構與市場結構掃描(SMC)

強勁的看漲衝動 → 範圍形成以重新調整流動性。

4,485.981 是一個關鍵的需求/看漲訂單區域,買方在此進入市場。

流動性和上行目標接近 4,587.447。

關鍵水平

買入區域(需求/訂單區):4,486

中間區域/樞紐:~4,533

上行流動性目標:4,587

交易計畫 – MMF 風格

主要情境 – 趨勢跟隨買入(首選)

如果價格回調至 4,486 並顯示接受(影線拒絕/看漲收盤),

然後尋找買入延續:

TP1:區間高點/日內阻力

TP2:4,587

無效情況:在 4,486 以下清晰的 2H 收盤 → 觀望並重新評估結構。

替代情境 – 突破與重新測試買入

如果價格保持在平衡之上並強勢突破,

則等待突破–重新測試以加入繼續朝 4,587。

避免在區間中間追逐價格。

宏觀背景

持續的鴿派美聯儲預期和較低的收益率繼續支撐黃金。

月末流動性可能導致劇烈波動 → 耐心和基於水平的執行是關鍵。

摘要

短期偏見保持看漲,只要 4,486 維持。

今天 MMF 的重點:在需求區域買入回調,目標 4,587 流動性。

黃金站穩4500之上-短線震盪整理,關注突破方向📊 市場動態:

黃金價格 XAU/USD 目前在 4505–4510 區間震盪,在前一波強勁上漲後仍穩守 4500 的心理關卡。年底流動性偏低,使價格更容易出現波動,市場正等待突破或技術性回調的確認。

📉 技術分析:

• 重要壓力區:

– 4515–4522(日內高點,短線賣壓區)

– 4535–4545(若突破後的下一個目標區)

• 更遠壓力區:

– 4570–4585(中期壓力區,強勁獲利了結帶)

• 近期支撐:

– 4498–4502(心理支撐,近期價格反應區)

– 4485–4490(短線技術支撐)

• 更遠支撐:

– 4465–4475(前期整理區底部)

– 4435–4450(中期支撐,深度回調時較安全的BUY區)

• EMA:

– 價格位於 EMA 09 與 EMA 21(H1) 之上 → 短線趨勢仍偏多

– EMA 走平 → 提示區間震盪/輕微技術回調

• K線 / 成交量 / 動能:

– H1 出現上影線,買盤動能減弱

– RSI 處於高檔但未擴散 → 多頭動能放緩

________________________________________

📌 走勢判斷:

短線黃金可能在 4495–4522 區間內震盪。

• 明確突破 4522,有望上看 4535–4545,進一步至 4570–4585。

• 若跌破 4495,價格可能回測 4485–4470 後再決定後續方向。

________________________________________

💡 交易策略建議:

🔻 SELL XAU/USD: 4582 – 4585

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4588.5

🔺 BUY XAU/USD: 4485 – 4582

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4478.5