BTCUSD.PI交易想法

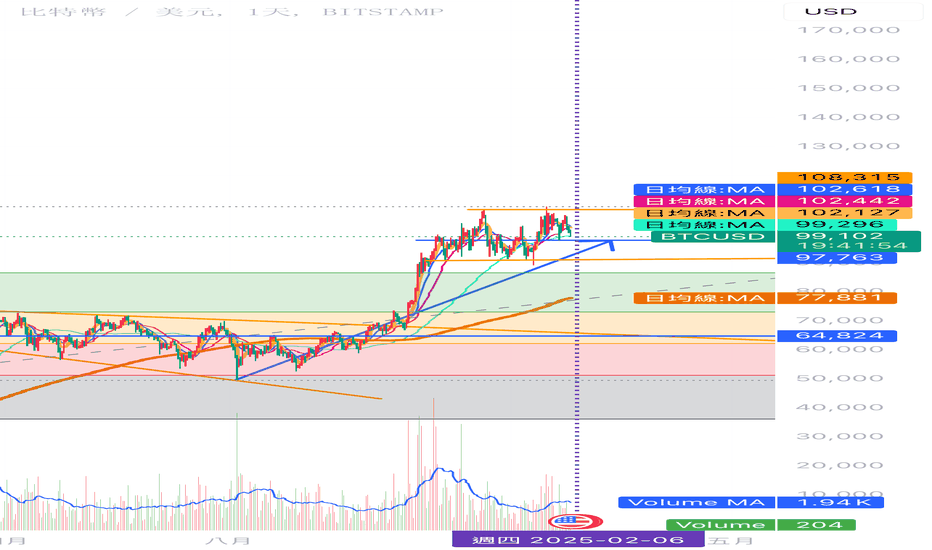

【RTA加密貨幣行情分析-BTC】隱含波動逐漸降低,大波動將要來臨BTC上周整體是以極低的波動度過的,價格圍繞96000做3%波動幅度的震盪。 在上周的分析中提及了一個重點:多頭上漲的時間視窗已經過去,並沒有誕生新的趨勢,周線MACD死叉收出實心紅柱,季度級別震盪開始。

由於近幾周極低的波動,市場的波動率名額一直在不斷的下行,期權的隱含波動率(IV))在逐步降低,當前已經觸及了50%之下。 一旦一個月IV到40%附近就要非常注意,後市肯定會誕生較大的波動。 這裡可以參考一下近期的月度隱含波動率極低位,月度IV已經到40%以下:2024年的2月初期,誕生了一筆周線級別的上漲趨勢(BTC ETF的上市拉升); 2024年的7月初期震盪區間裡面的超20%幅度的反彈。

但是由於當前震盪級別剛確定拉長,要快速的誕生新的一筆周線級別的多頭趨勢還是比較困難的。 所以,一旦後市出現了月度IV到40%以下,走出類似2024年的7月初期的走勢的概率不小。

那麼後市的交易策略有兩種:

(1)後市價格上的交易機會:價格跌到量能真空位85000附近開啟多頭網格

價格如果能還能繼續往下打出距離,說明供應還是存在,要誕生新的多頭趨勢,修復供應是需要時間的,也就是震盪時間肯定不會短,不需要開出更大級別的網格區間。

(2)後市波動率上的交易機會:一個月IV靠近40%後,開啟一個月後到期的寬跨策略。

當隱含波動率(IV)降至40%以下時,期權市場的波動率處於低位,此時買入寬跨策略的成本較低。

寬跨策略(寬跨式組合)是一種非方向性的交易策略,適合在預期市場將出現大幅波動但不確定方向的情况下使用。

當前比特幣市場處於低波動狀態,但技術指標和歷史資料分析顯示後市可能出現較大波動。 通過製定多頭網格交易和寬跨策略,可以在不同的市場情况下捕捉潜在收益。

【RTA加密貨幣行情分析-BTC】周線MACD死叉,季度級別震盪開始當前已經進入到2月份,BTC的價格還是處於100000下方,並且並沒有觀察到新的强力需求的介入。

回顧一下1月20日對後市總結的觀點:在當時的預期裏,如果BTC價格始終處於92000上方震盪,那麼現在就有概率處於一個月度級別的震盪中,Q1季度多頭趨勢有概率延續,這裡可以參考2024年的Q1季度; 當時的預期是上漲的時間點卡在川普上任前後。

隨著時間的推移,當前並沒有爆發出新的多頭力量,之前一直提及的日線級別多頭的定性K一直沒有出現。 現在周線級別的MACD已經死叉,要知道周線的MACD一但死叉收出紅色的實心柱子,震盪的級別肯定會放大。

但是和之前的震盪區間不一樣的是,當前震盪區間供應的連續性並不明顯。 當前震盪區間,出現的是壓制的供應而不是連續的供應,壓制的區域在105000附近,且ETF在1月之後,也並沒有表現出持續的贖回。 按照現在的供需表現,後市的走勢,是有概率發展成橫向震盪或者偏多震盪。

按照月度級別來說,BTC ETF還是在不斷的淨流入,有一個這樣的吸收供應的工具,在ETF月度級別不斷流入的情况下,難以走出周線級別的空頭趨勢。 價格再往下,85000依舊是覈心支撐比特,如果後市價格能觸及85000一線,都是非常好的佈置多頭頭寸的位置。

92、江恩(甘氏)矩陣圖SquaresGann~BTC走勢2025/2/3時間之窗分析2/3盤中跌破前二變盤時間1/9低點91187時,1/27時間之窗修正為:轉折向下!

2/4是2/3變盤時間分析日,以2/3修正日高點102599、低點91178為研判轉折標準;

2/4收盤97795,在2/3修正日高、低點之間;

依“時間=趨勢”分析,為持續原趨勢,2/3時間之窗即是:持續轉折向下! (參考《甘氏矩陣圖-時間推算新篇》P438)

時間趨勢往2/12移動……

時間之窗在2/14之前的趨勢修正為:越過前二變盤時間1/20高點109358。

(免責聲明:本想法所有信息僅供參考!不代表任何投資建議!!不承擔任何法律責任!!!)

COINBASE:BTCUSD

2025/02/02 BTC的觀察與想法分享BTC說好的紅包行情呢?

雖然BTC跟DeepSeek沒關聯

但也受到美股影響 往下崩跌後收腳

但最近幾天的行情實在表現的不好

短線的朋友 感覺要跌破25日線停損了

BTC到頂了嗎?

大家應該知道我長線看好BTC 依照過往慣例

BTC這輪牛市還有機會走到2025下半年

因此我現貨都沒有什麼進出

雖然沒有順利站上120K

但我依然看好接下來可以順利突破

小結

目前行情有點多空不明 盤整的感覺依然持續

均線又變成參考用 大家還是92K支撐判斷大方向多空

免責聲明:

我個人觀點的分享,非投資建議,而且我的想法不一定全部都是正確,大家在做決定前一定要獨立思考、仔細評估。我無法為大家的盈利或損失負責。投資有風險,投資需謹慎。

91、江恩(甘氏)矩陣圖SquaresGann~BTC走勢2025/1/27時間之窗分析1/23盤中跌破前變盤時間12/15低點101221時,1/20時間之窗修正為:轉折向下!

1/23盤中越過前波段高點1/7之102735時,1/20時間之窗二次修正為:轉折向上!

1/28是1/27變盤時間分析日,以1/23二次修正日高點106870、低點101200為研判轉折標準;

1/28收盤101290,在1/23二次修正日高、低點之間;

依“時間=趨勢”分析,為持續原趨勢,1/27時間之窗即是:持續轉折向上! (參考《甘氏矩陣圖-時間推算新篇》P438)

時間趨勢往2/3移動……

時間之窗在2/5之前的趨勢修正為:跌破前二變盤時間1/9低點91187。

(免責聲明:本想法所有信息僅供參考!不代表任何投資建議!!不承擔任何法律責任!!!)

COINBASE:BTCUSD

90、江恩(甘氏)矩陣圖SquaresGann~BTC走勢2025/1/20時間之窗分析1/15盤中越過前波段高點12/26之99887時,1/9時間之窗修正為:轉折向上!

1/21是1/20變盤時間分析日,以1/15修正日高點100716、低點96400為研判轉折標準;

1/21收盤106159,在1/15修正日高點之上;

依“時間=趨勢”分析,1/20時間之窗即是:持續轉折向上! (參考《甘氏矩陣圖-時間推算新篇》P438)

時間趨勢往1/27移動……

時間之窗在1/29之前的趨勢修正為:跌破前變盤時間12/15低點101221。

(免責聲明:本想法所有信息僅供參考!不代表任何投資建議!!不承擔任何法律責任!!!)

COINBASE:BTCUSD

2025/01/22 BTC的觀察與想法分享各位鄉親父老 爸爸媽媽 兄弟姊妹 善良跟正值又都回來了

這幾天的行情走得不錯

唯獨波動變大 大家切記不要上太多槓桿(多空都是)

雖然BTC一度上漲到110K

但收的當下又被壓回

一直到昨天 才真正收在歷史高點附近

我自己會判斷還沒創新高(等創新高進場的朋友可以再忍一下)

大家不要過度FOMO

110K來了 然後呢?

之前被套牢的兄弟 恭喜你解套了

希望繼續漲脫離你的成本:)))

92K還是重要的支撐 大家還是要注意

我們的好朋友7日線 25日線又可以拿出來了

短線上7日線判斷止漲止跌 跌破就暫時不要積極買入或是操作

跌破25日線再停損出場

小結

短線上利用25日線進出

92K重要支撐

抱住穩穩拿到120K

免責聲明:

我個人觀點的分享,非投資建議,而且我的想法不一定全部都是正確,大家在做決定前一定要獨立思考、仔細評估。我無法為大家的盈利或損失負責。投資有風險,投資需謹慎。

【RTA加密貨幣行情分析-BTC】本周等待多頭定性K的出現BTC的價格在上周又回到了10W上方,本周是有概率衝破歷史新高的一周。 在之前的分析裡面,我1月6日提及了幾個後市的關鍵點,這裡可以回顧一下:

在當時的預期裏,如果BTC價格始終處於92000上方震盪,那麼現在就有概率處於一個月度級別的震盪中,Q1季度多頭趨勢有概率延續,這裡可以參考2024年的Q1季度; 當時的預期是上漲的時間點卡在川普上任,也就是1月20日前後。

當前BTC價格在10W上方其實就是多頭力量顯現的最好證明,但是當前還缺少一根對於多頭的定性K線,類似2024年11月6日的這根K線。 一旦出現,那麼Q1季度將成為趨勢季度。

對於多頭的爆發的時間,由於已經出現了多頭的力量。 我個人對於多頭趨勢的時間定義是:最遲2周內,價格要創出新高往上走出距離。 但是當前價格再往上,就會遇到1月度的期權壓力區間11W-12W,而且此區間是期權的買CALL盈利的加速度比特。 再往上漲,期權買方會出現超大幅盈利。 這裡要清楚的是,1月的月度期權交割規模不算特別大,Deribit上一共6W5枚,

所以,當前最簡單的就是,走一步看一步。 因為有對多頭趨勢時間的預期了,所以不會被動。 交易上有多頭底倉,出現定性K再加倉,勝率不會低。

【RTA加密貨幣行情分析-BTC】本周關注日線關鍵支撐92000,價格跌破與否决定Q1季度走勢BTC價格在上週二開始不斷的下跌,伴隨著BTC ETF的不斷贖回,價格在短短幾天又回落到了左側的日線級別支撐比特92000附近。

在上周的分析中提及一個重點,這有關於本季度接下來的走勢選擇:

如果BTC價格始終處於92000上方震盪,那麼現在就有概率處於一個月度級別的震盪中,Q1季度多頭趨勢有概率延續,這裡可以參考2024年的Q1季度;

如果BTC價格回落到92000之下,在85000附近做震盪,從最高點已經回落到20%,說明供應是有效的,Q1季度為震盪季度的概率大大新增,交易上也要偏向做震盪策略。

但是現在要注意的一點是,此處現在到底會不會發生周線級別及以上趨勢的轉折,這點也是需要關注的。 要知道,BTC價格從10月份60000開始上漲到108000,經歷了67天,但是從108000開始到現在連一個月都不到,就算這裡形成了周線級別及以上的反轉,那也是需要更長時間來觀察的。 這個是價格層面上的。

如果從美元流動性層面上,2021年底開始的長達一年多的熊市可以認為美元流動性收縮,縮錶帶來的熊市,現在已經過去3年了,而且美國已經開始降息,屬於美元流動性收縮的熊市難以到來。

還有一個關鍵的點是BTC的現貨ETF,我們知道當前的ETF還是能充當次級市場的現貨供應吸收工具,現在已經吸收了100多W枚BTC。 如果要走“熊市”,那麼這些ETF吸收的現貨也必須要不斷的被贖回,每月維持淨流出才行,有持續的供應才能走出連續的空頭趨勢。

所以基於以上幾點,就算Q1季度沒有新多頭趨勢,偏多震盪的走勢也不可避免。 短期就看BTC價格處於哪個區間做震盪了,决定Q1季度到底要這麼走。

比特幣下降楔形能否做多?川普可能成為勝負手比特幣創新高後調整已經快一個月了,現在市場分歧開始加大。資訊顯示也比較對立。

華爾街繼續買入了數百億的比特幣,而且還有繼續買入的跡象。美國政府想要立法把比特幣作為聯邦儲備,進一步把比特幣裝入籠子。

不過川普這個不確定因素也非常可怕。前兩天他說美元現在的利率水準合理,而且加征關稅,贖買格陵蘭島、巴拿馬運河的言論也引起軒然大波。

美元指數創近期新高,美股跳水,比特幣早就先跌為敬。

雖然川普對加密貨幣的態度比4年前是180度大轉彎,採取了擁抱的態度,但美國畢竟不是一個獨裁國家,他背後的利益集團也是錯綜複雜的。美元和加密貨幣的地位變化,可能成為新錢和老錢之爭。這個階段一定是殘酷和猛烈的對抗,市場風險也會是最大的。

所以我們要做的,就是保護好自己的錢包,不要給政客們的嘴炮買單。

回到技術面,我們看日線,這裏系統有個下降楔形的提示,理論上看漲;不過系統還給了abc的提示,如果走c,下跌空間也不小。

我們可以看一下2021年4月的走勢,當時是個頭肩頂的形態,形成了階段頂部。現在有類似的跡象,所以我們也要注意。

如果我們建立一個買入和賣出的標準。理論上,向上突破楔形上邊,是個買入信號。相信跌破楔形下邊是個賣出信號。向下差不多是3%的空間,向上是7%左右,都應該是一根中大型K線。

當然,如果是我的操作,還是依託macd+ma這個標準。因為形態、趨勢都是不斷變化的,但macd+ma相對確定。

總結:川普20日入職,按照他之前很多承諾,看起來應該逐一兌現。不過就他的大嘴巴歷史看,有些東西是無法兌現的。比如俄烏衝突,看起來今年結束都不容易。還有當年的川普牆,也打了很大折扣。大家對川普期待很高,也許他會成為比特幣走勢的勝負手。但不管怎麼走,我們有macd+ma這個好用的策略,就不用擔心。

89、江恩(甘氏)矩陣圖SquaresGann~BTC走勢2025/1/9時間之窗分析1/6盤中越過前變盤時間12/9高點101290時,12/30時間之窗修正為:轉折向上!

1/9盤中跌破前波段低點12/20之92115時,12/30時間之窗二次修正為:轉折向下!

1/10是1/9變盤時間分析日,以1/9二次修正日高點95363、低點91187為研判轉折標準;

1/10收盤94701,在1/9二次修正日高、低點之間;

依“時間=趨勢”分析,為持續原趨勢,1/9時間之窗即是:持續轉折向下! (參考《甘氏矩陣圖-時間推算新篇》P438)

時間趨勢往1/20移動……

時間之窗在1/22之前的趨勢修正為:越過前波段高點12/26之99887。

(免責聲明:本想法所有信息僅供參考!不代表任何投資建議!!不承擔任何法律責任!!!)

COINBASE:BTCUSD