交易者評論

以史為鑑,看比特幣怎麼走血腥的一週,全球市場進入死亡螺旋,黃金白銀的崩盤,擊垮多頭的最後一根稻草。

以前我說過,美國的上市公司持有加密貨幣是一把雙刃劍,現在這個問題正在凸顯。加密貨幣下跌,引發上市公司虧損,投資者拋售上市公司股票,公司再拋售加密貨幣,直到有人願意接盤為止。

比特幣從本輪牛市高點下跌已經50%了,還沒有止跌的跡象。比特幣歷史上經歷過許多黑天鵝事件,比如門頭溝事件、Tether事件,都曾引發市場恐慌,但最終也都化險為夷,重新拾回升勢。

因此,我們可以從過去10年的三次牛熊市轉換中,分析當前的走勢。首先,從空間來看,目前的跌幅是最小的,但已經非常接近200周移動均線(MA200)了。在過去的三次熊市中,都是跌破MA200後才結束的,當然最近一次不僅跌破了,而且還在下方運行了很長一段時間。但即便如此,第一次觸及MA200時,也引發了一次反彈。目前單週跌幅達20%,已經算是暴跌了,所以我認為這一次也會在MA200附近產生一次強反彈。但熊市是否就此結束,還無法下結論。

操作上,第一,這裡不建議加槓桿,很多人的損失都是因為加槓桿導致的。第二,不建議參與山寨幣,除非你特別偏愛,比特幣是最安全的選擇。第三,控制倉位,即便參與左側交易,也應該使用最小倉位。我給客戶的建議是0.5成倉位,這樣即便出現深V反彈,我們也不會覺得被踏空;如果繼續下跌,也不會傷筋動骨。

比特幣,是否到了該貪婪的時刻?最近加密市場很受傷,完全被黃金為首的大宗商品市場搶了風頭。比特幣也不再是數字黃金了,波動率甚至不及白銀。各種投機的交易都不帶我們玩了,但市場下跌的時候,我們可是最慘烈的。

比特幣還是華爾街的寵兒嗎?木頭姐的100萬還有可能嗎?

現在市場看起來風聲鶴唳,恐慌指數一直維持在極度恐慌區間,感覺熊市的陰影已經籠罩了市場。不過我覺得大家也不用太悲觀,上個月我撰寫文章,認為本輪調整也許和歷史上的熊市會有差別。

首先,歷史上三次大熊市,都沒有華爾街參與,所以當熊市來臨,市場的承接力有限。其次,任何市場都是從幼稚期走向成熟期的,加密市場也不可能一直處於幼稚期,所以市場的波動率也應該逐步降低。所以這一次調整,空間可能不會像之前那樣誇張,但時間就不好說了。前三次熊市都是1年以上,而目前連半年都不夠,所以我們並不能確定調整結束。

但調整也不是一口氣走完的,如果我們按ABC的模式完成,那麼現在可能就是A浪的末期了。

邏輯如下:

我很早就判斷這一波的調整目標是ma144,現在看,ma144在7.1萬美元,已經非常接近了。所以接下來應該進入B浪反彈週期。如果按照前三次熊市第一波下跌時間看,16週的下跌時間是比較合理的,後面還有40週的話,需要看B浪反彈的力度和時間來判斷C浪了。

比特幣日線走勢,按照系統的ABC判斷,A跌了35%,46個交易日,C跌了23%,58個交易日,應該說時間對稱性不錯,就是幅度還差一些。但已經創了新低,理論上C確認,那就是我們之前說的,因為B的時間短,可能C浪會用更長時間來完成調整。

另外如果我們用abc來看這個大C浪,1.618是7.44萬美元,低點距離也就是1-2%,目前看已經是合理誤差了。

所以現在開始考慮的應該是找買點,而不是繼續看空了。

132、江恩矩陣圖佈道者MJ~BTC走勢2026/1/28時間之窗分析1/25盤中跌破前二變盤時間12/28低點87349時,1/20時間之窗修正為:轉折向下!

1/29是1/28變盤時間分析日,以1/25修正日高點89177、低點86000為研判轉折標準;

1/29收盤84513,在1/25修正日低點之下;

依“時間=趨勢”分析,1/28時間之窗即是:持續轉折向下! (參考《甘氏矩陣圖-時間推算新篇》P438)

時間趨勢往2/14移動……

時間之窗在2/16之前的趨勢修正為:越過前二變盤時間1/8高點91580。

(免責聲明:本想法所有信息僅供參考!不代表任何投資建議!!不承擔任何法律責任!!!)

COINBASE:BTCUSD

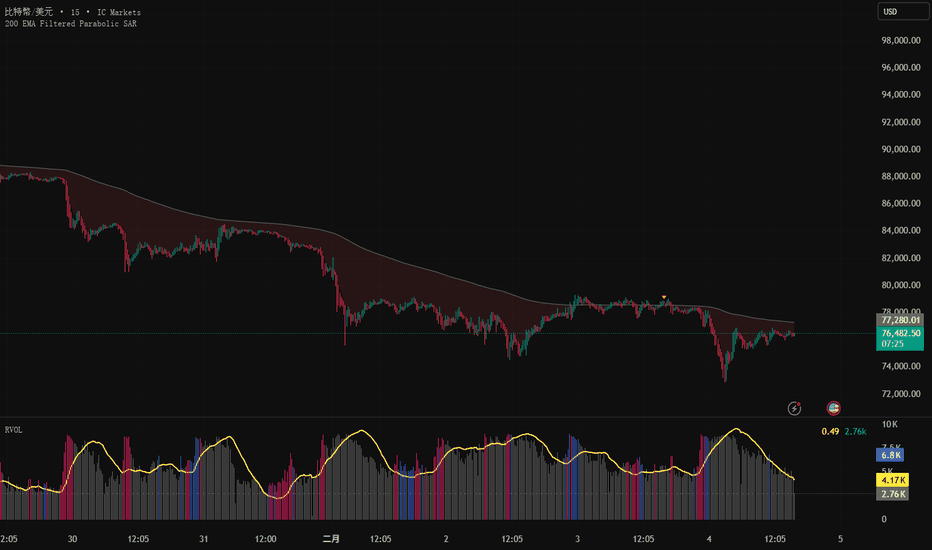

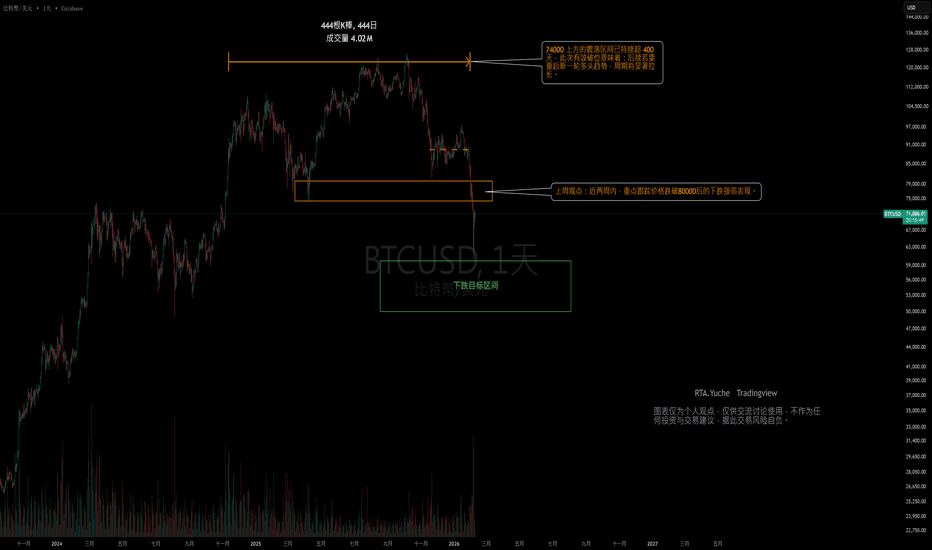

【RTA加密貨幣行情分析-BTC】關鍵比特失守:BTC下破74000,Q1剩餘週期震盪主旋律已定此前判斷市場處於下跌中繼階段,空頭力量需於2月中旬前完成集中釋放,現時該訊號已明確落地。 上周BTC價格有效跌破周線級別關鍵支撐74000關口,隨後快速下探至60000整數比特。 周線級別多頭趨勢結構,已在價格破位後正式確認終結。

74000上方的震盪區間已持續超400天,此次有效破位意味著:後續若要重啓新一輪多頭趨勢,週期將顯著拉長。

在上週末BTC價格觸及60000後迎來技術性反彈,當前回升至74000壓力比特附近。 需明確,此輪反彈為破位後的修復行情,74000一線為反彈極限區間。 結合Q1季度節奏,後續走勢大概率圍繞60000-74000區間展開震盪整理。

交易策略建議

期權策略

依託當前高隱含波動率(IV)環境,佈局賣出寬跨策略為最優選擇。 上周1周IV一度逼近80%,建議行權價分別設定於74000附近(壓力比特)與63000附近(支撐比特),充分賺取波動率溢價收益。

期貨策略

參攷去年11月節奏,止跌初期的前3筆高拋低吸操作仍可參與; 但隨著震盪週期拉長,價格波動將趨於無序,期貨並非後續階段的最優交易工具。

2026年1月26日腳本發布Liquidity Raid VisualizationUpper and lower wicks can be understood as price sweeping liquidity above and below.

At first, I used to draw them manually as lines. Later, I thought: what if I coded it instead—wouldn’t that be more convenient?

That’s why this script exists. It’s only meant to help with visualization. It doesn’t mean that every downward sweep is valid or guaranteed to work.

Good luck to all traders.

上下影線 可以理解為 像上下 清掃流動性但我一開始適用手繪的方式呈線 鬥後來我突然想說 如果我將他寫出來 會不會更方便 一點 所以才會出現 這個腳本 但他只是幫助你可視化並不代表一定 也不是說向下清掃了就一定有效等 加油各位交易者

終於完成了真的很開心

各位可以修改成自己喜歡的樣子 我覺得短虛線 乾淨而且很好看

131、江恩矩陣圖佈道者MJ~BTC走勢2026/1/20時間之窗分析1/21盤中跌破前二變盤時間12/21低點87501時,1/8時間之窗修正為:轉折向下!

1/21是1/20變盤時間分析日,以1/21修正日開盤88310、收盤89363為研判轉折標準;

1/21收盤89363,在1/21修正日開盤之上;

依“時間=趨勢”分析,1/20時間之窗即是:轉折向上! (參考《甘氏矩陣圖-時間推算新篇》P438)

時間趨勢往1/28移動……

時間之窗在1/30之前的趨勢修正為:跌破前二變盤時間12/28低點87349。

(免責聲明:本想法所有信息僅供參考!不代表任何投資建議!!不承擔任何法律責任!!!)

COINBASE:BTCUSD

【RTA加密貨幣行情分析-BTC】BTC突破95000後沖高回落,關稅爭端引爆風險資產閃崩上周,BTC價格成功突破左側關鍵壓力比特95000,上周行情的關鍵窗口期特徵同步兌現。 此前觀點已明確指出,價格回踩震盪區間中軸後,若能重拾漲勢並有效突破95000前高位置,即可擺脫下跌中繼的陰霾。

然而,多頭漲勢未能延續。 上週末,歐美關稅爭端再度陞級,特朗普針對丹麥自治領地格陵蘭島相關問題發出關稅威脅,歐盟多國則於今日早盤醞釀對價值930億歐元的輸歐美國商品加征關稅,直接引發風險資產在週一早間出現“閃崩”行情。

資料顯示,比特幣在1小時內最大跌幅達3.79%。 與此同時,貴金屬板塊大幅走强,現貨金銀開盤跳空高開,雙雙重繪歷史新高; 股指期貨同步下挫,納指期貨跌幅達1%。

當前市場對於後市走向的覈心分歧,聚焦於行情性質是底部確認訊號,還是下跌中繼形態,這一判斷的本質仍需依託趨勢線突破後的上漲高度與持續性來驗證,二者亦是界定行情性質的覈心依據。

但今早的快速下跌已破壞本輪上漲的延續性。 從多頭理想走勢來看,價格需在95000關口附近企穩,並於本周一延續上攻態勢,向100000整數關口發起衝擊,而當前走勢已令多頭再度陷入被動局面。

需要警惕的是,本輪上漲大概率歸屬於反彈行情範疇。 基於此,交易策略需遵循價格上行過程中逐級減倉的原則,以此規避趨勢反轉不及預期所帶來的潛在風險。

【RTA加密貨幣行情分析-BTC】突破趨勢線後承壓回落:多頭動能衰减,本周迎關鍵驗證視窗上周BTC價格突破長期下降趨勢線後,隨即上探左側關鍵壓力比特95000一線,隨後承壓回落。

此前分析已明確指出,在長期下降趨勢線突破的背景下,後市覈心觀察錨點為上漲的持續性與上漲空間高度。 當前價格上方95000-100000區間構成強壓帶,而上周上漲在觸及95000壓力比特後,價格回落至震盪區間中軸位置89500。 從左側走勢來看,前期經歷了長時間的低位窄幅震盪後才啟動上漲,此次回落幅度已超出合理範疇,這一訊號直指多頭動能衰减,上漲持續性存疑。

關於後市走勢的關鍵分歧——是底部確認訊號還是下跌中繼形態,其本質仍需通過趨勢線突破後的上漲高度來驗證,囙此上漲的持續性與高度依舊是判斷覈心。

本周將成為行情的關鍵窗口期。 價格回踩震盪區間中軸後,若能重拾漲勢並有效突破95000前高,則有望擺脫下跌中繼的陰霾; 反之,若多頭反攻乏力,在當前整體偏空的市場環境下,行情演變為下跌中繼的概率將顯著上升。

【RTA加密貨幣行情分析-BTC】告別假期低波動:BTC突破關鍵趨勢線,兩大情景推演進入驗證期隨著新年度開啟,BTC市場正逐步擺脫雙旦假期的低波動區間,當前價格已穩步回升至90000美元關口上方,且自125000美元高點下行的日線級別下降趨勢線已被有效突破。

回顧去年年末對本季度走勢的預判,覈心存在兩種情景推演:

1.底部確認型震盪:以80000美元為階段底部,震盪上沿區間界定為110000-120000美元,行情將以“時間換空間”的管道完成趨勢修復; 該情景的覈心驗證訊號為價格有效站穩110000美元整數關口。

2.下跌中繼型震盪:當前震盪行情屬於下跌中繼形態,後續價格存在下破80000美元支撐、進一步下探60000美元下方的可能; 該情景的關鍵約束條件為反彈高度受制於95000-100000美元區間,且需在2026年Q1中期前擊穿前期左側低點。

鑒於日線下降趨勢線已被突破,當前反彈行情的覈心觀察要點在於上漲的持續性與高度,這將直接驗證上述兩種情景的有效性。 若後續反彈呈現量能衰竭特徵,則需警惕行情仍處於下跌中繼階段; 反之,若價格強勢突破100000美元關鍵阻力位,則有望打破自125000美元開啟的長期空頭趨勢格局。

2026年,比特幣會複製歷史嗎?

首先祝願大家2026年一切順利!去年年初,我曾預測了2025年比特幣的走勢,當時判斷可能會複製之前幾次牛市的週期,然後在10月結束本輪牛市。

最終結果非常幸運,真的應驗了,說明雖然短暫,但歷史規律依然有效。不過2026年還會再次複製歷史嗎?

我覺得有難度,一方面之前幾次牛市,並沒有華爾街的參與,市場由散戶主導,波動性大。而現在,華爾街成為市場主力,他們有強大的演算法和對沖工具,市場再想隨心所欲就不容易了。

所以我覺得2026年可能會是打破歷史的一年。

首先,3年牛市,調整1年的週期可能會被顛覆。至少今年有美聯儲降息的預期,而黃金等貴金屬漲幅頗豐,比特幣的價值凸顯。而且市場流動性一旦充裕,加密貨幣也不容易走熊市了。

當然,不走熊市,也不一定走牛市,非常可能走震盪市。

其次,每一次熊市調整都有超過70%的幅度。而現在看,大量的槓桿交易,以及ETF參與,如果還有這麼大的振幅,不容易。所以調整的幅度可能也會縮小,比如50%左右。

當然,這些預測的依據都非常主觀,缺乏數據支撐,所以只能作為參考。交易上,還是要嚴格執行策略。

【RTA加密貨幣行情分析-BTC】12月交易策略收官複盤及Q1趨勢展望上周臨近聖誕假期,比特幣市場整體波動顯著收窄。 上週五,比特幣年度期權交割順利完成,最終交割價格定格於88700附近。

複盤12月交易執行情况,12月交易方案已完美收官。 本月策略採用兩階段佈局:月初以期貨合約為覈心工具,通過高拋低吸波段操作積累收益; 中下旬則切換至期權工具,依託市場波動率收斂的特徵,精准執行期權低買策略,最終實現月度收益目標。

隨著新季度臨近,本周元旦假期因素將進一步壓制市場交投活躍度。 參攷歷史同期表現,比特幣價格大概率維持窄幅震盪格局,實質性波動視窗預計將延後至1月4日之後。

回顧一下我對新季度走勢的觀點:1,底部確認型震盪:80000美元為階段底,震盪上沿110000-120000美元,以時間換空間修復趨勢; 覈心訊號:價格有效站穩110000美元; 2,下跌中繼型震盪:當前震盪為下跌中繼,後續或下破80000美元看向60000美元下方; 關鍵約束:反彈壓制於95000-100000美元,2026年Q1中期前需擊穿左側低點。

基於上述判斷,未來兩周建議採取多看少動的操作原則,以觀察市場訊號、驗證趨勢方向為主,謹慎開展交易佈局。

【RTA加密貨幣行情分析-BTC】年度期權交割倒數計時:26萬枚名義持倉壓陣,後市兩大路徑如何抉擇?上周BTC價格再現多輪异常波動,價格沖高突破90000美元關口後隨即快速回落,整體呈現無規律震盪走勢,顯著提升了合約交易的操作難度。

回溯12月初的交易建議,自價格在80000美元附近企穩止跌後,前期三筆期貨交易具備較高參與價值; 而隨著市場環境變化,後續交易策略已明確切換為期權工具,以替代高波動風險的期貨交易。

進入12月中下旬,市場波動率自5日後持續收斂,期權策略的執行重心同步轉向**低買策略**:通過賣出80000-85000美元區間看跌期權(PUT),若價格下破行權價則完成交割,同步買入期現貨頭寸,並持倉至Q4季度期權交割結束後離場。 從本月實際表現來看,該策略已實現預期收益。

2025年臨近收官,本週五將迎來年度期權交割,本次交割對應的BTC名義持倉規模高達26萬枚。 疊加耶誕節假期臨近的市場環境,歷史經驗顯示節日前後市場交投活躍度通常下降,波動空間受限,本次期權合約平穩交割的概率較大,預計交割價格大概率落在85000-95000美元區間。

待週五年度交割完成後,市場將正式進入新季度週期。 結合當前市場結構,對BTC後市走勢提出兩種潜在演化路徑:

1.底部確認型震盪:以80000美元附近為階段性底部,構建上沿110000-120000美元的大級別震盪整理格局,通過時間換空間完成趨勢修復。 該路徑的覈心驗證訊號在於反彈强度——只有當價格有效站上110000美元上方,才能確認震盪築底的覈心邏輯。

2.下跌中繼型震盪:當前止跌後的區間震盪屬於下跌中繼形態,後續價格或將重啓下行趨勢,目標下看60000美元下方。 此路徑下,反彈力度將受明顯壓制,極限反彈高度大概率止步於100000美元附近,常規壓力比特集中在95000美元區域; 從時間維度約束來看,若符合該預期,2026年Q1中期前需出現明確空頭力量釋放,實現對80000美元附近左側低點的有效擊穿。

基於對後市兩種路徑的不確定性判斷,短期將暫停新倉佈局,計畫通過1-2周的觀察期,跟踪價格關鍵位置突破情况及量能變化,再確定後續交易方向。