1/30加權盤勢看法週四美指震盪劇烈收盤漲跌互見,那斯達克盤中一度貫破季線但收盤收斂小跌破5ma轉弱,觀察今日能否站回5ma!費半表現相對強勢收盤重新回到5ma之上續多!台積電震盪後也是強勢收在5ma之上續多!期指夜盤下殺331點跌破5ma轉弱,觀察是否能重回5ma之上!

加權週四下跌267點收32536點維持在5ma之上,綜合上述指數表現,受夜盤大跌影響是必會先反應利空,但由於費半及台積adr仍守在5ma之上,估計加權震盪後有機會守在5ma之上!

還記得有跟大家說過不會一直過年🧧,昨晚美指的反應就表示震盪開始了,雖不會一次就烙賽,但時不時痛一下敲你的城門就夠你受的了!

今加權若收盤跌破5ma,短線將轉弱,到時真的就要更小心了!

市場指數

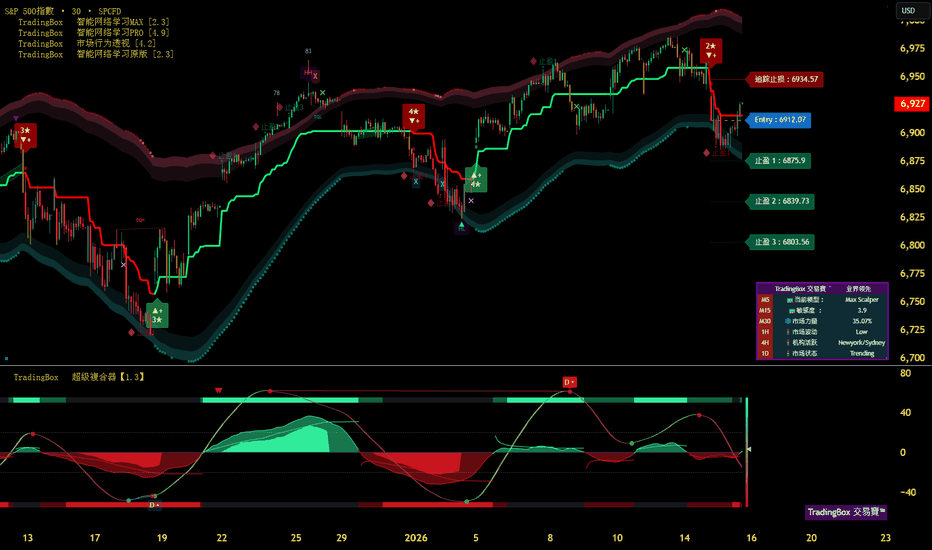

S&P 500 趨勢與基本交易策略週線複合:混合的週線動量持續反映了過去數週的震盪區間走勢。

日線複合:空頭,且未處於超賣區,這意味著短期趨勢應為橫向偏弱至下行,持續約 2–3 天,隨後才完成一個日線低點。(熊)

關鍵因素:標普現貨(SPX)與標普期貨(ES)在上週到達了一個幾乎理想的位置,用於完成第五浪的終結型結構。但必須出現一個日線收盤價跌破 12 月 31 日的擺動低點收盤價,才能對此形成確認。

交易策略建議:目前沒有具體的交易策略,儘管當前形態位置強烈暗示至少一個週線高點已經形成,至少需要日線收盤價跌破 1 月 8 日的收盤價,才能發出該信號。而日線收盤價跌破 12 月 31 日收盤價,則可確認這一判斷。

⚠ 短期交易者應以 TradingBox 信號系統為準!

1/21加權盤勢看法週二美指全數收黑,那斯達克跳空下殺罐破5/10/20/60ma直接回測半年趨勢轉空!空方缺口沒封閉前都維持空方看待!費半跌破5ma轉弱,目前還未封閉多方缺口也還在月線之上,月線是防守重點!台積電adr大跌4.45%貫破5ma及多方缺口轉弱,一樣觀察月線防守是否有效!期指夜盤下跌292點失守5ma,短線轉弱,先觀察前高支撐是否有效!

加權週二上漲120點收在31759點也守在5ma之上,綜合上述指數表現來看,即便費半/期指夜盤的跌幅較小但也都失守5ma轉弱,加權今天勢必反應並跌破5ma支撐轉弱,接下來觀察上週五大量低點30844是否能產生支撐阻擋此波修正!若失守必將回測月線!

S&P 500 趨勢與基本交易策略週線複合:混合。

日線複合:混合,日線高點可能已經非常接近。

關鍵因素:就日線多頭趨勢而言,一個非常重要的警告信號是:下週初若無法對本次「突破新高」形成跟隨性上漲(follow through),將嚴重削弱立即延續多頭趨勢的可能性。這同時意味著:多頭倉位的止損位需要上移至 12 月 31 日收盤價(6778.5,ESH26)。若日線收盤跌破該價位,將否定當前的多頭形態,並明確警告:ES 目前並不具備立即向新高突破的條件。日線時間週期因素顯示:最遲在週二之前,應至少形成一個日線級別高點。

交易策略建議:在日線收盤未跌破 6992.5(ES M26,12 月 31 日收盤價)之前,可繼續持有多頭倉位。若日線收盤跌破該價位,將意味著:ES 在進入一輪更大級別修正之前,仍需要經歷數週的橫盤至下跌走勢,以完成一次主要修正與週線低點的構築。

⚠ 短期交易者應以 TradingBox 信號系統為準!