時區傾向(第一篇):亞洲盤歡迎來到「時區傾向」三部曲的第一篇。本系列將探討 24 小時市場在不同交易時段中的基礎行為差異。市場在亞洲、倫敦與紐約時段的表現並不相同,參與度與流動性的轉換,會直接影響哪些策略更有效、哪些表現受限,以及哪些情境需要格外謹慎。

對多數外匯與全球指數交易者而言,亞洲盤大致落在英國時間 00:00 至 08:00,涵蓋東京及亞太市場時段。雖然不同商品的流動性高峰略有差異,但這段時間的市場結構明顯不同於歐洲與美國時段。它不只是「更安靜」的交易時段,而是擁有自己的節奏、風險與機會。

亞洲盤通常更獎勵「位置」、「耐心」與「反應能力」,而非動能與進攻性。若以倫敦或紐約盤的預期來操作亞洲盤,往往容易感到挫折;但若能順應亞洲盤的特性,交易表現通常會更穩定且一致。

亞洲盤的三大核心傾向

1️⃣ 盤整輪動多於趨勢擴張

在多數市場中,亞洲盤更傾向於圍繞價值區輪動,而非展開持續性的單邊趨勢。價格常在區間內來回震盪,而非乾淨俐落地朝單一方向推進。

這並不代表趨勢不會在亞洲盤啟動,而是「平衡」通常是更常見的狀態。

因此,相較於突破型策略,基於極端位置反向操作、回歸價值區的思維,往往更貼近亞洲盤的自然節奏。此時市場多在「探索」,而非「承諾方向」。

2️⃣ 位置重於動能

在亞洲盤,「價格在哪裡」往往比「價格移動多快」更重要。

前一交易日高低點、VWAP,以及近期價值區,經常成為價格停滯、輪動或反轉的關鍵參考點。

從不佳位置啟動的行情通常難以延續;反之,若從明確極端或關鍵參考位展開,回應通常更具可靠性——即便波動幅度相對溫和。

3️⃣ 波動率通常隨時間推進而提高

亞洲盤往往以較為平靜的節奏開啟,隨著接近歐洲開盤,市場逐步活躍。

早盤多為較窄區間、較慢輪動與節制型走勢;隨著流動性提升,區間擴大,關鍵價位的反應也更加明顯。

這不代表亞洲盤會突然轉為趨勢盤,而是同樣的參考價位開始變得更重要,價格脫離價值區後,可能在停滯或反轉前走得更遠。

早盤交易需要更多耐心;後段交易則需要更寬的空間與更嚴謹的風控。

機會與風險

亞洲盤最大的優勢在於「結構乾淨且可重複性高」。價格經常尊重前一日高低點、VWAP 與區間極端值。對於專注於位置與均值回歸的交易者而言,這能創造以「反應」為核心,而非追逐動能的明確交易機會。

最大的風險則是「對延續性的過度期待」。在參與度較低的環境中,看似果斷的行情可能迅速停滯或反轉。突破的可靠度較低,方向需要被證明,而非假設成立。

此外還有實務層面考量:點差可能較寬、流動性較薄,使得合理目標空間有限。即便市場走勢符合預期,報酬風險比也未必理想。因此亞洲盤並非不能交易,而是更需要篩選與選擇性。

亞洲盤的情境思考框架

與其視為僵化規則,不如將以下情境當作「條件框架」,幫助調整交易策略。

情境一:前一日為強勢趨勢日

亞洲盤往往轉為壓縮與整理。

在大量參與與明確方向承諾的一天之後,市場常進入消化階段。此時更可能維持窄幅區間、圍繞價值區輪動,並尊重前一日關鍵水平,而非延續趨勢。

這類環境通常更適合耐心與均值回歸思維,而非預期續漲續跌。

情境二:前一日為區間震盪或高度重疊

亞洲盤多半延續平衡,而非打破它。

前一日高低點往往成為邊界,VWAP 與價值區的重要性高於動能。

在此條件下,於區間極端反向操作、回歸中軸,通常比追價更貼近市場特性。

情境三:亞洲盤開盤位於前一日區間上三分之一或下三分之一

前一日高點或低點通常成為第一個「吸引點」與測試位。

多數情況下,這些價位更常作為阻力或支撐,而非乾淨突破位。若無法站穩,價格常重新回到區間內輪動。

亞洲盤出現有效突破並建立接受度屬於例外,而非常態。

情境四:亞洲盤突破前一日高低點但無法建立接受度

延續性應保持高度懷疑。

在低參與度環境中,假突破與快速反轉十分常見。動能延續必須被證明,而非預設成立。

這種環境往往更適合反應型交易,而非動能型交易。

這些情境本身並非交易訊號,而是幫助交易者將戰術與亞洲盤常見結構對齊的篩選條件。

範例說明

以下範例中,EUR/USD 在紐約收盤疲弱後,於亞洲盤開始時位於 VWAP 下方。

東京早盤,價格下探前一日低點,但關鍵在於——無法有效站穩其下方。價格迅速被拉回,顯示該突破更可能是流動性掃單,而非新趨勢的起點。

隨後價格回到區間內輪動並重新站上 VWAP。這正是典型的亞洲盤行為——由「位置」主導,而非動能。

前一日低點成為支撐,而非啟動點;市場回歸平衡,而非擴張下行。

此案例說明亞洲盤為何更獎勵「反應式思維」。交易重點不在預測新趨勢,而是在關鍵參考位辨識拒絕訊號,並順應亞洲盤回歸價值的傾向,而非追逐衝動延伸。

EUR/USD 5分鐘K線圖

過去績效並非未來結果的可靠指標。

免責聲明: 本內容僅供資訊與教學用途,並不構成投資建議,亦未考慮任何投資人的個別財務狀況或目標。任何涉及過往績效之資訊均不代表未來結果或表現。英國居民不適用社群媒體相關內容。

點差投注與差價合約屬於複雜金融商品,因槓桿作用而具有迅速虧損資金的高風險。**85.24% 的散戶投資者帳戶在與本提供者交易點差投注與差價合約時產生虧損。**請確認您已充分了解其運作方式,並評估是否能承受高風險資金損失。

圖表形態

過度管理交易的隱藏風險當一筆交易正式進場、真實風險開始暴露時,「動手調整」往往會帶來一種安心感。

調整止損、減碼部位、移動目標價——這些行為讓人感覺自己仍然掌握局勢,而不是把結果交給市場決定。

但實際上,這種想要頻繁干預的衝動,往往源自對不確定性的焦慮,而非真正有效的管理能力。同時,還有一種較為隱性的偏誤正在發揮作用:當交易開始浮盈時,它不再只是單純的交易構想,而變成「需要被保護的成果」。

以下我們將探討過度管理交易的隱藏風險,以及三種可有效降低此問題的方法。

過度管理實際上是什麼樣子?

過度管理通常不會以一次重大錯誤的形式出現,而是由一連串「看似合理」的小決定構成。

例行回檔後收緊止損。

價格暫停時提前部分獲利了結。

因為近期幾根K線顯得疲弱而下修目標價。

單看每一個動作都不算魯莽,甚至感覺是理性決策。

問題不在於單一決定,而在於「持續微調」的模式。當你每隔幾分鐘就試圖「優化」交易時,管理不再是依據計劃執行,而變成對短期波動的情緒反應。

長期才會顯現的隱性成本

過度管理的傷害往往並非立即顯現的大幅虧損,而是逐漸體現在績效曲線的長期結構中。

它通常會侵蝕交易優勢公式中的一個關鍵變數——平均獲利交易的大小。

相較於虧損部位,浮盈部位更容易被頻繁調整。原因有兩個:

「做對」所帶來的多巴胺回饋

已經產生的利潤讓人產生「必須保護」的心理

久而久之,贏家單的利潤空間被壓縮,平均獲利下降,最終削弱整體交易優勢。

另一個隱藏成本是:績效變得難以評估。

當每筆交易都以不同方式處理時,你很難判斷究竟是策略本身有效,還是結果只是當下壓力情境下臨時決策的產物。

三種減少過度管理的方法

1️⃣ 依結構管理,而非依浮動盈虧管理

最簡單且有效的轉變之一,是停止以未實現盈虧作為主要決策依據。

例如在一筆趨勢交易中,真正該問的問題不是「今天帳面盈虧多少」,而是:

上升趨勢中的高低點結構是否仍然完整?

更高低點是否持續守住?

動能是否仍與原始交易邏輯一致?

市場行為是否真的出現改變?

當管理決策以市場結構為核心,而非帳面盈虧時,情緒性調整會顯著減少,而優質交易也更有空間發展。

EURUSD 一小時K線圖

過去績效並不代表未來結果。

2️⃣ 管理週期應與規劃週期一致

我們都經歷過這種情況:

在4小時圖上建立波段交易,卻在5分鐘圖上盯盤。

使用比規劃週期更低的時間框架,是導致過度管理最常見的原因之一。

若交易邏輯建立於日線或4小時結構,5分鐘圖上的波動本來就會充滿雜訊。若用該週期作為管理依據,正常震盪也會看起來像風險訊號。

將管理決策維持在原始規劃的時間框架上,可以有效過濾大量不必要的干預。

交易應以它被設計的視角來評估,而不是被短期噪音牽動。

3️⃣ 預先定義何時允許介入

並非每筆交易都需要多次調整。很多時候,較少但更高品質的決策,反而能帶來更穩定的結果。

實務上,可以事先定義哪些情況才構成調整理由,例如:

明確的結構破壞

關鍵價位失守

動能出現明顯轉折

若未出現這些條件,則保持原計劃不動。

這並不是忽視市場,而是避免因為不適感而產生的頻繁微調。

從「控制」走向「一致性」

過度管理往往讓人感覺自己更有掌控力,但實際上,它通常讓績效變得更不穩定,也更難優化。

明確的預期、基於市場行為的決策,以及更少但更精準的干預,不會讓交易變得被動。

相反地,它讓交易變得可衡量。

而凡是可衡量的,就能被優化。

良好的交易管理,不在於做得更多,而在於只在真正重要時才出手。

免責聲明:

本內容僅供資訊與學習用途,不構成任何投資建議,亦未考量個別投資者之財務狀況或投資目標。任何與過去績效相關之資訊,均不代表未來結果或表現之可靠指標。社群媒體內容不適用於英國居民。

黃金:週線多空對立的 Pin Bar有時候,把視角拉回到週線,反而是最快看清市場真正變化的方式。黃金近期在週線圖上連續出現兩根方向相反的 Pin Bar,這樣的組合在出現近期少見的「買盤動能衰竭」訊號後,清楚劃出了一個全新的多空交戰區。

動能衰竭與市場回應

第一根 Pin Bar 是關鍵訊號。在一段延續性上漲後,價格於高位出現明顯拒絕,這不僅代表上方拋壓浮現,更重要的是,這種價格行為已經有一段時間沒有在黃金走勢中出現。從實務角度來看,該根 K 線的高點在被有效突破前,都可視為短期上方壓力,因為市場已經清楚表態,願意在該區域積極賣出。

而上週形成的多頭 Pin Bar,則是市場給出的回應。黃金並未順勢轉弱下跌,反而吸引買盤進場,推動價格回到大方向的趨勢一側。這並不代表行情「重新開始」,但至少說明多頭趨勢仍在被防守,同時也為接下來的走勢劃定了相對清晰的活動區間。

黃金週線 K 線圖

過去表現不代表未來結果

進一步觀察日線結構

切換到日線圖,可以為這場週線層級的多空對峙補充更多結構細節。先前的急跌在一個關鍵共振支撐區止穩——該區域同時包含上升中的 50 日均線,以及去年 10 月的前波高點。到目前為止,這個支撐帶有效發揮作用,幫助價格穩定下來,並為市場提供短期依靠。

此後,黃金也形成了一個新的小級別「更高低點」,這是偏多的結構細節,顯示整體趨勢尚未被破壞。買方仍願意在回檔時進場,只是相較之前,態度明顯更加謹慎。

不過,那波下跌留下的壓力仍未完全消散。反彈走勢偏向溫和,而非強勢推進,價格行為呈現較多重疊而非單邊延伸。換句話說,日線圖目前反映的是「穩定」,但還談不上「信心十足」。在週線高低點已經界定出大方向區間的情況下,接下來的重點將放在價格如何在這個區間內運行,而不是急著預測下一次突破發生的時機。

黃金日線 K 線圖

過去表現不代表未來結果

免責聲明

本文內容僅供資訊與學習用途,不構成任何投資建議,亦未考慮任何投資者的個別財務狀況或投資目標。文中提及之任何過往表現,均不代表或保證未來結果或績效。社群媒體內容不適用於英國居民。

差價合約(CFDs)與點差交易屬於高風險槓桿性金融商品,可能在短時間內造成快速虧損。**85.24% 的零售投資者帳戶在與本交易商進行差價合約與點差交易時蒙受虧損。**請務必確認您已充分了解相關運作機制,並能承擔可能損失全部資金的風險。

壓力下的交易執行你是否曾經花了不少時間擬定清楚的交易計畫,標好關鍵價位,耐心等待價格到位,結果當市場真的走到你預期的位置時,反而感到倉促、不安?

在準備階段看起來冷靜且理所當然的決策,一旦進入實際執行,卻突然變得急迫。理論上很清楚的判斷,現在必須在更短時間內完成,交易執行反而變得更困難,而不是更簡單。這正是「壓力下的交易執行」,也是許多原本合理的交易想法開始失效的地方。

關鍵在於:這種壓力並非隨機出現,而是因為市場正在發生重要的事情。

為什麼壓力總是出現在關鍵價位

圍繞著關鍵支撐/阻力、突破或反轉所建立的交易,自然會吸引大量市場參與。參與度一旦提高,價格波動速度就會加快,走勢也會變得不那麼「乾淨俐落」。

這並不是異常,而是市場在重要區域的正常行為。

問題在於,多數交易者只為「交易想法」做準備,卻沒有為「實際執行時的市場環境」做準備。當價格開始加速,執行條件已經改變,如果事前沒有納入考量,猶豫或過度反應就很容易出現。

要在壓力下做好執行,第一步就是接受一個事實:關鍵價位很少慢慢走,也很少完美對齊。

降低對精準度的依賴

改善壓力下執行能力最有效的方法之一,是降低對精準進場的要求。

這通常從部位大小開始。

較小的倉位能拉寬執行的時間與價格空間,降低提早或延後幾個 tick 所帶來的心理壓力,讓注意力回到整體交易行為,而不是「完美進場點」。

當部位過大,交易者會被迫追求絕對精準;當部位合適,執行就會更有彈性。

與此相關的是,將「單一價格」轉為「執行區間」。高參與度區域很少嚴格尊重某一個數字,把它視為區間,才符合市場實際運作方式,也能在速度加快時靈活執行,而不偏離原本的計畫。

進場的理由,是價格在區間內的行為正確,而不是是否剛好碰到某個精確價位。

這兩個調整,都能有效減少猶豫,讓你在市場快速運行時,仍能有信心地做出決策。

將「進場」與「驗證」分開

壓力下常見的另一個問題,是過度期待「立刻驗證」。

在快速市場中,交易者進場後往往立刻期待價格延續。如果下一根 K 線沒有立即發動,懷疑就會出現,交易被過早質疑,儘管市場結構其實並沒有任何實質改變。

將「進場條件」與「交易驗證」區分開來會很有幫助。

進場是基於價格進入區域時的背景與行為;驗證往往出現在之後,當參與度延續或明顯退潮時才會確認。

允許進場後出現一些雜訊,可以避免因短期波動而非行為改變所導致的非理性出場。

這種區分,能在高波動、走勢不整齊的環境中,維持執行穩定度。

壓力下,交易執行如何失控

當上述因素沒有事先納入考量,執行往往會以可預期的方式出問題。

有些人猶豫不決,錯過整筆交易;有些人追價,進場時行情已經延伸;也有人進場正確,卻因為初期波動不適而過早出場。

在這些情況下,交易計畫本身可能仍然有效,但執行並沒有配合市場環境。

壓力會增加認知負擔,當同時處理的資訊過多,決策品質自然下降。

解法不是消除壓力,而是為壓力做好準備。

範例:Tesla 的壓力下執行

在日線圖上,Tesla 已經上漲數月,並推進至接近前高的明確壓力區。交易邏輯很清楚:若有效突破並站穩壓力,代表多頭趨勢延續。相關準備早已完成,關鍵價位與預期在價格到達前就已規劃好。

Tesla 日線 K 線圖

過去表現不代表未來結果

當行情在小時線出現突破時,執行壓力明顯升高。價格並未緩慢通過該區,而是參與度上升、K 線放大,走勢變得果斷。這正是突破應有的行為,但同時也壓縮了執行空間,使精準度要求提高,猶豫與追價的誘惑隨之增加。執行規則若設得過於狹隘,往往難以應付這種環境。

Tesla 小時線 K 線圖

過去表現不代表未來結果

5 分鐘圖更清楚地說明了彈性的重要性。價格短暫壓縮後快速上破,但並未立刻加速,而是先進入整理。若期待立即延續,這段停頓很容易讓人感到不安,儘管整體行為仍然支持原本的交易方向。

透過降低倉位、將突破視為區域而非單一價格,以及將進場與驗證分開,能在高波動與高參與度的環境下,讓執行持續與原計畫一致。

Tesla 5 分鐘 K 線圖

過去表現不代表未來結果

三個重點總結

1️⃣ 機會最大的地方,壓力也最大

關鍵區域的突破與反轉必然伴隨速度與波動,這是環境的一部分,而不是異常訊號。

2️⃣ 放鬆精準度,執行反而更好

較小的部位與較寬的執行區間,能讓決策聚焦在行為本身,而非完美進場。

3️⃣ 進場不等於立刻驗證

正確進場後未必馬上延續,給市場一些雜訊空間,有助於在快速行情中保持紀律。

免責聲明

本文僅供學習與資訊分享之用,不構成任何投資建議,亦未考慮個別投資者的財務狀況或投資目標。任何關於過去表現的資訊,均不代表未來結果或績效。社群媒體內容不適用於英國居民。

價差合約(CFDs)與點差投注屬於高風險金融商品,因槓桿關係,可能迅速造成資金損失。**與本提供者交易差價合約與點差投注的零售投資帳戶中,有 85.24% 處於虧損狀態。**請在交易前確認你已充分了解其運作方式,並能承擔相關風險。

部位交易:以紀律掌控趨勢的完整方法部位交易(Position Trading)或在個股中逐步建立部位,經常被誤解。許多交易者以為自己在「建立部位」,但實際上卻是在對虧損單不斷攤平。當你在不知道自己錯在哪裡的情況下加碼,這並不是部位交易,而是缺乏風險管理卻被包裝成策略的行為。

真正的部位交易完全相反——它是有計畫、有結構、建立在確認訊號之上的操作。你是在強勢中加碼,而不是在弱勢中補倉。你在市場證明你的方向正確時增加部位,而不是在市場懲罰你時擴大風險。

透過紀律執行,交易者能在控管風險的前提下,有機會搭上持續數月的長趨勢。

什麼才是真正的部位交易

真正的部位交易建基於「確認」。

你在早期強勢信號出現時,以小部位啟動;只有當市場持續驗證這股強勢時,你才會加碼;一旦市場行為不再符合預期,你立即停止加碼。

它位於短線波段交易與長線投資之間的舒適區:

你不必對每根 K 線的噪音反應,但也不會在結構惡化時死抱不放。

目標不是買在最低點,而是在趨勢持續的機率提升時,逐步建立曝險。

哪些股票適合做部位交易

並非所有股票都適合這種方式。你應尋找那些在高週期上表現良好的標的——通常具備以下特性:

明確的長期趨勢

在支撐與壓力位有一致性的技術反應

基本面與題材推動週期較長

有清楚的基本面改善跡象

簡單來說,就是趨勢乾淨、節奏穩健,而不是波動雜亂、極端震盪的股票。

如何以紀律建立部位

一個有紀律的部位建立方式通常分為三個階段:

第一階段:初步確認下的啟動倉(P1)

這是最小的初始部位。

只有在股票出現動能轉強的跡象後才會建立,例如:

週線出現更高的低點(higher low)

關鍵壓力位被收盤突破

長跌勢後出現第一個更高的高點(higher high)

你不是要買在完美位置,而是先建立存在感。

第二階段:強勢延續後的加碼(P2)

當初始部位開始表現,市場出現更多確認信號時,加碼才有合理性,例如:

回測後形成更高的低點

突破位回踩成功並支撐有效

量能配合趨勢方向擴張

日線與週線結構同步強勢

此時的加碼,是因為趨勢延續機率提升,而不是因為你想壓低成本。

第三階段:趨勢中的整理加碼(P3、P4)

當趨勢已經建立,你可以在健康的整理或回檔結構中陸續加碼,例如:

旗形、三角收斂

小區間橫盤

有節奏的回調

重點是:

加碼要在價格「停下來」時,而不是「崩下去」時。

如何控管風險而不過度干預

部位交易常用較寬的停損,搭配較小的初始部位。

風險會設在具結構意義的位置之下,而不是五分鐘線的微小波動。

由於操作主要依賴大週期,決策更從容、情緒干擾也更小。

但紀律仍然必要:

當關鍵結構破壞、突破失效、動能完全停止時,你必須降低部位甚至退場。

你不能讓一筆原本屬於數月趨勢的交易,最後變成等待數年的解套。

範例:以紀律在 Barclays 建立部位

以下示範如何在 Barclays 的週線突破中,以部位交易框架來分析各階段。

圖表一:週線突破中的啟動倉(P1)

Barclays 在週線突破長期壓力區,且所處於良好的長期趨勢與基本面改善背景。

這是部位交易者會關注的環境。

我們在週線收盤確認突破後建立 P1,風險放在約 11% 下方的結構無效區。

此階段的目標只是開啟曝險,等待證據累積。

過去表現並非未來結果的可靠指標。

圖表二:強勢確認後的加碼機會(P2)

切換至日線後,突破後的回踩展現標準健康結構:

回測前壓力 → 成功支撐 → 再度上攻。

這讓 P2 加碼具有結構依據。

同時,停損可拉至回踩支撐下方,使風險下降、曝險提升。

過去表現並非未來結果的可靠指標。

圖表三:趨勢發展中的 P3、P4

隨著趨勢推進,日線持續創造新的支撐階梯。

每一次整理、高低點抬升、健康回調,都可能是新的加碼位置。

每一次的加碼,風險距離結構無效點越來越小,因此資金效率越來越高。

過去表現並非未來結果的可靠指標。

三大重點結論

1. 在強勢中加碼,而不是在弱勢中補倉

只有在市場站在你這邊時增加曝險,才能避免攤平的陷阱。

2. 每一次加碼都需要結構確認

無盲目操作,僅依據市場證據行動。

3. 紀律是部位交易成功的核心

你在每個階段都保持風險掌控,而不是希望行情替你解決問題。

重要聲明

本內容僅供資訊與教學用途,不構成投資建議,也未考量任何投資者的財務狀況或目標。過去績效並非未來結果的可靠指標。社群媒體資料不適用於英國居民。

差價合約(CFD)與點差投注屬高槓桿產品,風險極高。

有 85.24% 的散戶帳戶在本供應商交易此類產品時發生虧損。

請確保你理解這些產品的運作方式,並確認你是否能承擔高風險虧損的可能性。

升級你的交易管理大多數交易者都以為優勢在於找到完美的進場點。事實上,績效真正的差異來自於當風險開始暴露後,你如何管理這筆交易。出場決策會塑造你的平均獲利、平均虧損與勝率。只要升級你的交易管理流程,你就能讓交易結果有機會同步升級。

本文將帶你了解四個能處理大多數交易管理核心問題的簡單步驟,無論你是哪種交易風格、哪個週期。同時也分享三個你今天就能立刻改善交易管理的方法。

步驟一:在進場前先定義預期行為

交易假設必須是可衡量的。

例如,在做多時你可能期待市場出現:

持續形成更高的低點(Higher Lows)

突破位守住並轉為支撐

回調波動小於趨勢推進波

如果你無法定義「預期會發生什麼」,你就無法妥善管理交易。

步驟二:當市場表現符合預期時,維持部位曝險

只要市場如你所預期地運行,你就應該維持風險敞口。

正面延續訊號包括:

結構持續成立

回調保持可控

價格遠離你的進場點

VWAP 或趨勢工具持續提供支撐

好的交易通常不需要太多干預,你的任務是讓行情自然發展。

步驟三:當市場行為改變時,減少或退出曝險

當市場環境不再支持你的交易假設時,就應該立即降級這筆交易。

可能的訊號包括:

結構向對你不利的方向被破壞

在關鍵決策點動能消失

突破失敗,價格重新回到整理區間

若操作較低週期:當日 ADR 已完全走完

這不是謹慎,而是專業交易者對交易管理計畫的遵守。

步驟四:使用「時間」作為過濾器

價格吸引注意,但時間揭示真相。

一筆強勢的交易應該:

在早期就呈現進展

持續推進而不長時間猶豫

遠離風險位置,而不是反覆回測危險區域

若市場未展現明確意圖,代表優勢正在消退。

實例:管理 US500 的突破交易

以下示範在 US500 小時線上的多頭突破如何透過預期行為指引管理決策。

圖一:設定預期

價格突破多個壓力區並強勢收在其上,同時與較高級別的上升趨勢方向一致。我們對後續行情的預期是延續:更高的高點、受控的回調、以及從突破區有效擴散。只要市場行為符合預期,曝險就合理。

過去績效並非未來結果的可靠指標

圖二:早段走勢乾淨俐落

初段行情表現良好。價格以動能推高,持續站上 20 期均線;回調淺、買盤積極,次級回測都有人接。這些行為都證實了最初的交易假設,支持維持完整曝險。

過去績效並非未來結果的可靠指標

圖三:行為轉弱

行情開始轉變。價格兩次未能突破前高,顯示上漲意圖減弱。回調變深,並首次跌破 20 期均線。下跌 K 棒的動能強於上漲 K 棒。這些變化表明市場行為已與原本的預期不再一致。

決策:減倉或全數退出。

不久後,反轉加速深化。

過去績效並非未來結果的可靠指標

三個你今天就能做的快速改善

1. 在每筆交易前寫下預期行為

如果你無法定義它,就不該進場。

2. 當進場理由不再存在時立即出場

停損是保險,而你的判斷才是真正的優勢。

3. 用相同方法連續記錄 20 筆交易的決策

你會從這 20 筆學到比前 200 筆更多。

重點結論

更好的出場流程不需要更多指標或更複雜的技巧。

它需要的是更清晰的預期,以及更果斷的市場行為反應。

升級你的交易管理,你的交易績效才有機會真正提升。

免責聲明

本內容僅供資訊及教育用途,不構成投資建議,也未考量任何投資者的個人財務狀況或投資目標。任何與過去績效相關的資訊都不代表未來的結果或表現。社交媒體渠道不適用於英國居民。

差價合約(CFD)及金融衍生商品為高風險工具,因槓桿作用可能快速導致虧損。**85.24% 的零售投資者帳戶在本平台交易差價合約時出現虧損。**在決定是否交易前,你應充分了解差價合約的運作方式,並評估自己是否承擔得起虧損風險。

錨定 K 線方法:用一根 K 線讀懂整段走勢錨定 K 線方法:用一根 K 線讀懂整段走勢

許多交易者把圖表畫滿線與形態。圍繞一根「錨定 K 線」去思考,可以讓畫面簡單得多。

概念很直接:市場常常圍繞一根主導性的 K 線來展開後面的走勢。把這根 K 線的關鍵價位標好,就有了讀趨勢、回調和假突破的骨架。

什麼是錨定 K 線

錨定 K 線是啟動或重新點燃一段趨勢的高波動 K 線,通常會做到下列其中一件事:

突破關鍵高點或低點

在盤整或窄幅震盪之後拉出一段明顯推動

把結構從「橫盤亂震」變成「單邊推進」

典型特徵:

實體或整體波幅明顯大於附近 K 線

收盤價靠近區間的一端(多頭推動靠近高點,空頭推動靠近低點)

出現在壓縮、整理或慢速磨價之後

不需要精確定義多少點或趴數。錨定 K 線主要是視覺工具,目標是找到那一根「帶頭」的 K 線,後面走勢往它附近聚集。

在圖上如何找到它

以一個商品與一個工作週期為例:

先在較高級別(例如你做 5–15 分鐘,就看 1 小時)判斷短期方向

切回工作週期

找出該方向上最近一次乾淨的推動

在這段推動裡,挑出最明顯、波幅最大的那根 K 線

確認它有做「關鍵的事」:突破區間、掃過局部高/低,或啟動整段走勢

如果沒有任何一根特別突出,就先放棄。這個方法比較適合乾淨的 impuls,而不是重疊凌亂的走勢。

錨定 K 線內部的關鍵價位

選好之後,標記四個價位:

K 線最高價

K 線最低價

區間 50%(中線)

收盤價

每個價位各有用途。

最高價

在多頭錨定 K 線中,最高價常常變成追高買盤被套的位置。如果價格衝破後又快速跌回 K 線內部,常代表是假突破或洗流動性。

最低價

在多頭錨定 K 線中,最低價接近結構的「失敗線」。之後若出現實體收在最低價下方,表示原本的推動被完全反向吃掉。

中線(50%)

中線把控制權切成兩半。多頭錨定 K 線裡:

價格維持在 50% 之上,多頭仍然掌控局面

收盤一再落在 50% 之下,賣方開始佔上風

收盤價

收盤價顯示當根 K 線內部最終誰說了算。之後如果市場多次在這個價位附近反應,代表參與者「記得」這根錨定 K 線。

多頭錨定 K 線的基本情境

假設趨勢向上,且我們標了一根多頭錨定 K 線。

1. 從上半部延續趨勢

常見樣子:

錨定 K 線之後,價格回落到該 K 線上半部

回調大致守在中線之上

回調過程波動與量能放緩,接著再出現新的買盤

進場思路可以是:

在中線附近出現明確反轉訊號時進場

在上半部小結構高點被突破時跟進

停損多放在錨定 K 線最低價下方,或放在 K 線內最後一個小回調低點下方。

2. 從最高價出現假突破與反轉

樣子:

價格突破錨定 K 線最高價

很快跌回 K 線區間內

隨後幾根 K 多次收在中線附近或以下

這種畫面常顯示買方力道耗盡。做反轉的交易者通常會:

等待一次乾淨的收盤回到 K 線內部

把錨定最高價當成空單的失效點

3. 跌破最低價並在下方停留

如果價格不只進入下半部,還在最低價下方收盤並停留,原本的推動結構大致宣告結束。

實務上常見做法:

平掉依賴這個推動存在的多單

等待最低價的下方回測,當成新的壓力區規劃空單

空頭錨定 K 線:邏輯相同,方向相反

在空頭錨定 K 線中:

最低價變成追空者容易被反包的位置

最高價是空單的失效點

K 線上半部成為偏空操作區

收盤與中線仍然用來判斷誰掌控 K 線

架構只是左右互換,閱讀方式不變。

可重複的日常流程

一個簡化的檢查清單:

先定出較高級別的方向

在工作週期找到那個方向上最近一次清楚的推動

挑出代表這段推動的錨定 K 線

標出最高、最低、中線與收盤價

看目前價格相對這些價位的位置

判斷:是趨勢延續、假突破,還是結構已壞

這個方法不會消除不確定,只是把雜訊壓縮成幾個明確的參考點。

錨定 K 線常見錯誤

在雜亂盤整中,看到稍微大一點的 K 就硬當錨定

忽略高級別方向,看到訊號就雙向亂做

把每一次碰觸錨定價位都當作信號,而不看整體背景

在市場已經創造出新的推動後,仍然固執地只盯著舊錨定

錨定 K 線會過期,新鮮的推動通常提供更好的結構。

關於指標的一點補充

不少交易者習慣手動畫出這些 K 線與價位,也有人偏好用指標自動標示寬幅 K 線並畫出對應區間。手動方式有助於訓練眼力,而自動化工具在同時檢視多個商品與多個週期時,常能節省不少時間。

收縮到擴張:掌握波段啟動的時機大多數交易者都理解市場的基本節奏 —— 價格強勢推進、停頓、再度推進。有人稱之為平衡與失衡,也有人稱為推動與回調,傳統技術分析則可能標記為 ABCD 結構。無論名稱如何,核心概念都一樣:市場在運動與休息之間循環。

然而,還有另一種價格行為特徵,市場卻鮮少深入討論——收縮與擴張。如果平衡 / 失衡描述的是結構,那麼收縮 / 擴張描述的是市場的「質地」。

收縮是波動縮窄、市場整理能量的階段;

擴張則是能量釋放、價格開始有方向、有速度地運動。

這個循環是最乾淨、最直觀的節奏掌握方式之一。它自然融入趨勢行為,也與波段交易完美契合,更提供了轉向低週期精準執行的理想背景。當你能及早辨識收縮,你不再追逐已經突破的行情,而是開始提前布局,即將啟動的波段。

收縮真正的含義

收縮不只是橫盤,更不是雜亂無章的震盪。真正的收縮是有形狀、有意圖的市場狀態 —— 市場正在變得精準。

K 線變小

上下影縮短

波動明顯收窄

價格更乾淨地尊重區間

高低點開始收斂、結構變得更聚焦、少了情緒化波動

在收縮期間,流動性被悄悄吸收。市場參與者降低風險、重新平衡部位,價格開始「盤繞」。收縮越乾淨、越持久,後續的擴張往往越具意義。

示例:GBP/USD 日線圖

壓縮是有結構、可讀性高的,而非隨機或混亂。

過往表現並非未來結果的可靠指標

擴張如何開始

擴張是能量被釋放的時刻。當波動回升、區間放大,價格通常會清晰地脫離收縮結構:

一根強勢的大實體 K 線常常成為起點

或是結構被乾淨地突破並確認方向

擴張通常是「看得見的」。價格移動帶著意圖,因為剛剛的收縮已經清除了噪音。提前布局的交易者獲利,站錯邊的人被迫調整,這種壓力製造了波段啟動的急迫性。

示例:Gold 日線圖

市場以明確方向突破收縮區間時,即是擴張的開始。

過往表現並非未來結果的可靠指標

為什麼收縮能改善波段交易的時機

波段交易的核心是抓住結構之間的移動 —— 難點在於「何時進場」。

收縮正是解答。

當波動收窄,風險界定變得更容易:

停損位置更接近

不必等到突破已經走出一段距離才追單

你是在「彈簧壓緊時」進場,而不是「彈簧跳開後」才跟進

收縮也能過濾掉品質差的波段。如果市場雜亂、寬幅、無方向,那之後的波段通常不乾淨。但當市場在清晰結構內開始壓縮,這代表參與者正在準備移動,而不是互相拉扯 ——

這是從噪音轉向意圖的過程。

用低週期提升執行精準度

理解收縮最實用的地方,是能在低週期抓到更佳的切入點。

高週期提供收縮結構(背景)

低週期提供擴張啟動的訊號(執行)

在更低的週期,你可以觀察:

第一根 impulsive 的強勢 K 線

微結構的轉換

內部區間的小型突破

這讓你能以更小的停損、更好的風報抓住波段啟動。

示例:Gold 小時線圖

高週期給劇本,低週期負責精準時機。

過往表現並非未來結果的可靠指標

交易者最常犯的錯誤

很多交易者要嘛完全忽略收縮,要嘛錯誤解讀:

把任何橫盤都當成收縮 → 被雜訊反覆洗

擴張開始後才有興趣 → 總是太晚、風報變差

真正的收縮需要耐心。訊號較少,但一旦出現,其結構與時機是其他型態難以替代的。

整合收縮與擴張的交易思路

市場在所有週期都在收縮與擴張之間循環。當你理解這個節奏,你不再對每一次跳動作出反應,而是開始提前預判下一段有意義的波段可能從哪裡啟動。

收縮是市場蓄勢

擴張是市場表態

抓住兩者的轉換,波段變乾淨、趨勢更順暢、突破更明確、時機更直覺。

示例:Gold 日線圖

最強勁的波段常常始於受控的收縮,並透過明確的擴張展開。

過往表現並非未來結果的可靠指標

三大重點整理

1. 收縮是有控制、有形態的緊縮,而非雜亂橫盤

留意精準度提升、波動縮窄、結構乾淨。

2. 擴張從結構被釋放時啟動

這是趨勢推動與波段啟動的核心階段。

3. 認出轉換後,進場時機自然改善

高週期找收縮,低週期抓擴張。

免責聲明

本內容僅作為資訊與教育用途,不構成投資建議,亦未考量任何投資者的財務狀況或投資目標。任何提及過往數據,均不代表未來結果或表現。社交媒體渠道並不適用於英國居民。

差價合約與點差投注為複雜產品,因槓桿效應存在快速虧損的高風險。

85.24% 的散戶投資者帳戶在本供應商交易差價合約與點差投注時蒙受虧損。

請務必評估自己是否理解這些產品的運作方式及是否承受得起高風險虧損。

Context Is King|情境為王大多數交易者把時間花在尋找「完美形態」上——完美的型態、完美的 K 棒、完美的確認訊號。然而市場並不獎勵完美,市場獎勵的是 視角。

缺乏情境的 setup 只是噪音。就算圖表看起來乾淨,如果出現在錯誤的位置、錯誤的時間,或市場已經耗盡動能,那它只是另一個準備誘發的陷阱。

情境讓 setup 變成 signal。

這是你能否早一步捕捉行情,或只能追在尾巴後面的關鍵差別。

交易的語法

把交易想成一種語言:「關鍵位 + setup + 確認」就是語法,賦予交易邏輯與結構。但真正使其合理的,是 情境所構成的故事。

它解釋了市場正在做什麼、誰被困在市場裡、目前處於日內或更大週期的哪一個階段。

一個看似完美的多頭 setup 若出現在行情已走完大部分日均波幅、動能正衰退時,反而更可能失敗;但若同樣的型態出現在更早的時間點、清掃前低後、且日內還有足夠擴張空間,那就是完全不同的結果。

同樣的型態,不同的情境,就是不同的故事。

情境的層次

情境存在於多個層次,它們共同拼出一張完整的圖,讓你知道 setup 在整體結構中的位置。

1. 市場階段(Market Phase)

市場是趨勢、盤整,還是反轉?

如果行情在平衡區間內,即便是再乾淨的型態也不值得交易。

最好的 setup 總出現在 結構與波動性協同一致 的時刻。結構突破若剛好發生在階段轉換點,其意義完全不同。

2. 交易時段(Session Environment)

現在是一天中的什麼時段?

倫敦是否已經掃過區間兩端?是否接近歐、美重疊時段?

情境會因時段而變化。出現在主要時段開盤前後的 setup,其權重與午間清淡時段完全不同。

3. 流動性結構(Liquidity Landscape)

止損在哪?哪一側的流動性已被清理?

往流動性區直接觸發的 setup 可靠性通常較低;而剛掃完流動性後形成的 setup,往往成為下一段行情的點火源。

4. 能量水平(Energy Level)

今日已走了多少 ADR(平均日波幅)?

40% ADR 的 setup 尚有延展空間;但在 90% ADR 時,市場往往已「走完了」。

市場一天能走的距離有限。

這些層次彼此交互作用。最強的交易通常同時滿足:

結構、時間、流動性與能量的完美共振。

示例: 完美突破如何因情境而失效

以下三張圖展示了典型的突破 setup,在缺乏良好情境支持時如何失效。

第一張圖中,EUR/USD 一整天維持在 VWAP 上方,突破多個阻力、收在其上方,並且乾淨回測。光看技術面,無疑是高品質 breakout。

圖一

註解:乾淨結構與完美回測,看起來是強勢突破。

過去績效並非未來表現的可靠指標

接著加入缺失的關鍵情境:

當下是英國時間 18:00,也就是美盤後段,流動性快速減弱。突破直接迎向日線級別阻力,而 ADR 已達 100%。

換句話說,行情已跑滿、沒有燃料能延續。

圖二

註解:晚盤時段、上方阻力,以及用盡的 ADR 完全改變勝率。

過去績效並非未來表現的可靠指標

有了完整情境後,結果幾乎可預期——突破立即失敗,價格開始回落。

圖三

註解:日內能量已耗盡,突破缺乏後續動能,很快反轉。

過去績效並非未來表現的可靠指標

教訓很簡單:

一個 setup 看起來再完美,缺乏情境時就是走不動。

情境決定了它是有效的型態,還是只有外表像樣。

為何情境能過濾噪音

沒有情境,每個型態看起來都像機會;

有了情境,大多數型態會自動消失。

情境提醒你:setup 從來不是獨立存在的。

結構突破是否發生在掃單之後、是否符合時段、是否還有波動空間——這些都會改變它的意義。

舉例來說:

想像價格掃過前高後形成 bearish engulfing。

從型態上看是典型反轉訊號。

但如果 VWAP 向上、ADR 只走了 40%、且位於高週期支撐上方,你做空就是在逆勢。而同樣的 setup 若出現在 ADR 80%、VWAP 回測失敗後,故事就完全不同。

這就是為什麼情境能定義 setup 的品質。

打造你的情境框架

從簡單的問題開始,每次進場前自問:

現在市場處於哪個階段:擴張、盤整、反轉?

價格相對於當日高/低點或 VWAP 在哪?

今日 ADR 已走多少?

流動性已被掃過,還是仍在附近?

能回答這些問題後,setup 會開始「自我篩選」——

你不再因為型態符合就進場,而是因為 故事完整 才進場。

三大關鍵結論

1. 情境定義品質

有效 setup 若沒有結構、時間、流動性、能量的支撐,就不是高勝率機會。

2. 同樣的型態,也能講兩個故事

早盤、乾淨結構、尚有能量時,它可能是日內最佳交易;

晚盤、行情疲乏時,同型態往往變成誘多或誘空。

3. 情境能過濾噪音

你開始知道自己「在哪裡」,也更能讀懂市場的敘事,而不是對每個波動反應。

免責聲明

本內容僅供教育與資訊用途,不構成投資建議,亦未考量任何投資者的財務狀況或目標。所有與過去績效相關的資訊均 不代表未來表現。

社群媒體內容不適用於英國境內人士。

差價合約與點差交易屬於高風險槓桿產品, 85.24% 的散戶帳戶在交易此類產品時虧損。

請務必確認您理解相關風險,並確定是否承受得起可能的虧損。

在TradingView上設定比特幣期貨市場指標的方法在TradingView上設定比特幣期貨市場指標的方法

比特幣(BTC)期貨市場是一個強大的工具,可以讓交易者利用加密貨幣市場的波動性獲利,但同時也伴隨顯著風險。要成功進行期貨交易,必須深入理解揭示市場情緒與持倉狀況的關鍵指標。本指南分析比特幣期貨市場的主要指標,並說明如何在TradingView平台上有效設定這些指標。

📈理解期貨市場的結構

期貨合約是一種衍生商品,買賣雙方同意在未來特定時間以預定價格交易基礎資產(此處為比特幣)。交易者可以透過做多押注價格上漲,或做空從下跌中獲利,實現雙向收益。槓桿進一步放大潛在利潤,但也會倍增風險。因此,嚴格的風險管理與完整的市場分析是成功交易的必要前提。

📊期貨市場分析與交易策略的關鍵指標

以下指標是了解期貨市場情緒與資金流向的重要工具。它們可提供市場過熱、趨勢強弱及潛在轉折點的訊號,每個指標都可以如下方式納入交易策略:

Open Interest (OI):

未平倉合約數量代表尚未結算的期貨合約總數,反映資金流入市場的規模以及參與者的整體持倉情況。

交易應用:

趨勢確認:當價格上漲且未平倉合約增加時,可增強看漲趨勢的可信度,作為維持或建立多頭倉位的依據。相反,若價格下跌且未平倉合約增加,則可能確認看跌趨勢,提供做空機會。

趨勢減弱/反轉訊號:當價格持續上漲但未平倉合約下降時,表示趨勢減弱並可能反轉,是平倉現有倉位或考慮反向建倉的訊號。

Liquidations:

清算是指在一定期間內被強制平倉的總持倉。

在極端波動期間,大規模清算往往標誌市場重要的轉折點。

交易應用:

波動性預測:單方向大規模清算(例如多頭擠壓)增加該方向價格加速的可能性,提供短線動能交易機會。

底部偵測:在急跌中,如果大量多頭清算後出現強烈反彈,可能意味短期底部形成。

頂部偵測:相反地,在急漲後大量空頭清算隨即下跌,可能意味短期頂部形成。

此類情況下,監控主要交易所的清算資料以綜合判斷短期頂部或底部形成非常重要。

Funding Rate:

在永續合約中,為縮小現貨與期貨價格差距,做多與做空交易者會定期交換資金費率。

可以同時比較多個主要交易所的資金費率。

交易應用:

過熱/超賣指標:持續高位正資金費率表示多頭過熱,可能面臨調整或看跌反轉風險;反之,持續低位負資金費率表示空頭過多,可能出現空頭擠壓導致反彈。

剝頭皮策略:資金費率劇烈波動可提供短線多空剝頭皮交易機會。

Long/Short Ratio & Long/Short Account %:

這些指標比較交易所或平台上持有多頭與空頭帳戶的數量或比例,有助於判斷整體散戶交易者的市場情緒。

交易應用:

逆向交易:當大多數交易者持倉極度偏向一方(例如多頭過多)時,可能是情緒驅動的不平衡。歷史上這類極端持倉常預示價格反轉,因此當多空比達到極端高或低值時,可策略性考慮逆向建倉。

大戶動向偵測:若某交易所多空比偏離常態模式,可能提供大戶(鯨魚)持倉線索。

💡利用指標組合進行市場判斷與策略制定

除了分析單一指標外,結合多個指標可獲得更深入洞察。以下為指標組合解讀示例:

看漲趨勢強度訊號:

價格上升 + 未平倉合約增加 + 資金費率持續為正

表示新資金持續流入市場,看漲動能可能延續,可考慮維持或加碼多頭。

看跌趨勢強度訊號:

價格下跌 + 未平倉合約增加 + 資金費率持續為負

表示新空頭進場,下降趨勢可能延續,可維持或新建空頭倉位。

潛在反轉訊號(超買/超賣):

上升趨勢反轉警告:

價格持續上漲,但未平倉合約增長放緩或下降,資金費率極高,多空比嚴重偏向多頭,表示市場過熱且存在調整或多頭擠壓風險,應重新評估多頭倉位,並謹慎考慮空頭進場。

下降趨勢反轉警告:

價格持續下跌,但未平倉合約下降放緩甚至增加,資金費率持續低位,多空比偏向空頭,表示市場超賣,短期可能出現空頭擠壓或反彈,應關注空頭獲利了結,並可能出現多頭機會。

✔️在TradingView上設定期貨指標

TradingView是可視化與分析加密期貨指標的強大平台。請按以下步驟設定主要指標:

打開期貨圖表:

選擇要分析的期貨圖表(例如BTCUSDT.P、ETHUSDT.P、XRPUSDT.P)。現貨圖表(如BTCUSDT)可能無法正確顯示期貨指標,請選擇帶.P或PERP後綴的標的。

訪問指標菜單:

點擊上方工具欄的“Indicators”按鈕。

搜尋並添加指標:

在搜尋欄輸入指標名稱以添加。

Open Interest:搜尋“Open Interest”,添加官方或社群版本。

Liquidations:搜尋“Liquidations”,添加可用指標。

Funding Rate:搜尋“Funding Rate”,添加指標,可同時比較多交易所資金費率。

Long/Short Ratio / Long/Short Account %:搜尋對應指標並添加。

※TradingView官方Financials指標

在指標列表左側點擊“Financials”,即可使用TradingView提供的五個官方期貨市場指標。

指標設定與可視化:

新增指標會顯示於圖表下方面板,點擊齒輪圖示可自訂顏色、線條樣式、資料來源與時間框架,可同時顯示多個指標以分析與價格的關聯性。

如果你覺得內容有幫助,請透過Boost(🚀)與留言(💬)支持。你的鼓勵將幫助我產出更優質的分析與內容。追蹤我以接收未來更新通知。

針對 Pin Bar 與回調的經典組合:簡單卻歷久不衰的交易策略在交易世界裡,人們常常過度複雜化。事實上,簡單往往才是關鍵。

Pin Bar(針形線)與 Pullback(回調) 的組合,就是那種經得起時間考驗的簡單而強大的策略。

這不是要你追逐所有的 K 線形態或指標,而是學會辨認出市場明確的拒絕訊號,並在結構化的節奏中找到重返趨勢的機會。

Pin Bar 的真正意涵

Pin Bar 是一根「拒絕」的 K 線。

它顯示市場曾嘗試朝某個方向推進,但最終失敗並迅速反轉。

長影線代表拒絕的證據,小實體表示價格無法延續,而影線的方向揭示哪一方輸掉了這場戰鬥。

但並非所有 Pin Bar 都值得關注。

出現在「毫無意義區域」的 Pin Bar 只是雜訊;

唯有出現在關鍵價位、且符合整體趨勢結構時,才是值得注意的交易訊號。

USD/CAD 日線圖上的 Pin Bar 示例

過往表現並非未來結果的可靠指標。

Pullback:市場的「呼吸節奏」

回調是趨勢中的自然修正。

它是市場喘息的時刻,清洗掉浮躁的交易者,同時給紀律良好的交易者第二次進場的機會。

在上升趨勢中,回調是回落至支撐位;

在下降趨勢中,則是反彈至阻力位。

它不是弱勢,而是市場的節奏。

USD/CAD 日線圖上的 Pullback 示例

過往表現並非未來結果的可靠指標。

為什麼這個組合有效?

Pullback 提供更理想的入場價格,

Pin Bar 顯示關鍵價位的拒絕,

而趨勢本身給出方向性偏好。

當這三者結合,你同時擁有了結構、心理、與時機的共振。

UK100 日線圖:Pullbacks 與 Pin Bars

過往表現並非未來結果的可靠指標。

理解背景與共振的重要性

Pin Bar 的力量,取決於它所處的背景。

在主要支撐位出現、並結束回調階段的看漲 Pin Bar,其信號遠強於盤整區中孤立的一根。

「共振(Confluence)」是提高成功率的關鍵。

當多個因素在同一區域重疊時,代表有更多交易者在關注與參與。

例如:50 日均線與水平支撐位重合,並伴隨 Pin Bar 拒絕該區域——

這就是一個具吸引力的高機率結構。

我們不需完美對齊所有條件,但需確信拒絕是有意義的、且市場共識存在。

UK100 日線圖:具有共振的 Pullbacks 與 Pin Bars

過往表現並非未來結果的可靠指標。

交易步驟指南

在高週期上識別主要趨勢

等待價格回調至合理區域

尋找在該區域出現的 Pin Bar

當 Pin Bar 收線後,順勢入場

將止損設於影線之外

根據目標或風報比管理倉位

常見錯誤

逆勢交易 Pin Bar

忽略背景與共振因素

在 K 線尚未收盤前過早進場

止損設得過近,遭正常波動掃出

三大關鍵觀念

1️⃣ Pin Bar 揭示拒絕

它顯示市場嘗試並失敗的痕跡,留下供需的足跡。

2️⃣ Pullback 提供時機

讓你在價格回到價值區時進場,而非追在高點或低點。

3️⃣ 共振建立信心

當 Pin Bar 與回調在趨勢與關鍵價位上對齊,信號更具可信度。

免責聲明

此內容僅供學習與參考之用,並不構成投資建議,也未考慮任何投資者的個人財務狀況或目標。

與過往表現相關的任何資訊皆不構成未來結果的可靠指標。

社交媒體內容不適用於英國居民。

差價合約(CFD)與指數交易具有高槓桿風險。

85.24% 的零售投資帳戶在與本供應商進行差價合約交易時虧損。

在參與交易前,請確保你了解這些產品的運作方式,並確認自己能承擔潛在損失的高風險。

運用比特幣主導率與 USDT 主導率圖表的市場分析運用比特幣主導率與 USDT 主導率圖表的市場分析

我們的目標是深入分析四項用來解讀加密貨幣市場結構與投資者情緒的關鍵指標:比特幣主導率(Bitcoin Dominance)、USDT 主導率(USDT Dominance)、TOTAL3 以及 Coinbase 溢價指數(Coinbase Premium),並探討如何在實際交易策略中有效運用這些指標。

透過綜合分析這四個指標,交易者可以辨識整體市場趨勢、評估山寨幣市場的活躍度與資金流向,並掌握機構資金動態,從而為中長期的交易策略建立穩固基礎。

首先,請點擊 Boost (🚀),讓更多人能看到這篇文章。

💡理解關鍵指標

Bitcoin Dominance: CRYPTOCAP:BTC.D

比特幣市值占整體加密貨幣總市值的比例。

此指標反映比特幣相對於山寨幣的市場強勢程度。

USDT Dominance: CRYPTOCAP:USDT.D

Tether(USDT)市值占整體加密貨幣總市值的比例。

可用來辨識市場的風險偏好(Risk-on / Risk-off)情緒,並評估市場流動性程度。

TOTAL3: CRYPTOCAP:TOTAL3

排除比特幣(BTC)與以太坊(ETH)後,所有山寨幣的總市值。

此指標可直接反映整體山寨幣市場的動能與資金活躍度。

Coinbase Premium Index: TradingView Indicator

顯示 Coinbase 與其他主要交易所(如 Binance)之間 BTC 價格差異的指標。

可間接觀察美國市場中機構的買盤壓力(正溢價)或賣壓(負溢價)。

⚙️指標互動與交易策略

這四個指標在不同的市場階段會呈現出特定的關聯模式。

透過整合分析,交易者能更準確地掌握中長期的潛在交易機會。

BTC 價格與各指標的相關性:

BTC 價格 vs BTC.D:關聯關係較複雜。

BTC 價格 vs USDT.D:多數情況呈反向關係(USDT.D 上升 = 市場避險、BTC 下跌)

BTC 價格 vs TOTAL3:多數情況呈正向關係(BTC 上漲 = TOTAL3 上漲)

BTC 價格 vs Coinbase Premium:多數情況呈正向關係(持續正溢價 = BTC 上升趨勢延續)

✔️情境 1:牛市初期📈(比特幣主導上漲)

BTC.D 上升:資金集中流入比特幣

USDT.D 下降:風險偏好增加、資金流入市場

TOTAL3 橫盤或小幅上揚:山寨幣仍偏弱或反應遲緩

Coinbase Premium 上升並維持正值:機構買盤湧入

解讀:

機構資金主導買入比特幣,推動整體市場上行,資金由穩定幣轉向 BTC。

山寨幣在此階段通常表現落後。

策略:

若 Coinbase 溢價在 BTC 小幅回調時仍保持正值,可視為建立 BTC 多單的良機。

當正溢價持續且 BTC 突破關鍵阻力位時,代表強烈買進訊號。

早期階段應以比特幣為主要操作標的,不建議重倉山寨幣。

✔️情境 2:強勢牛市📈(山寨幣全面接力)

BTC.D 下降:資金自比特幣輪動至山寨幣

USDT.D 下降:市場持續風險偏好、資金不斷流入

TOTAL3 上升:山寨幣市場動能達高峰

Coinbase Premium 維持正值:流動性持續湧入

解讀:

比特幣穩定或緩步上漲後,資金開始積極湧向山寨幣板塊。

TOTAL3 上升代表山寨幣市場整體強勢。

策略:

挑選基本面穩健的優質山寨幣,分批建立多單。

此階段大型幣與小型題材幣常出現輪動行情,需密切留意市場敘事與熱門題材。

✔️情境 3:熊市📉

BTC.D 上升:BTC 下跌但山寨幣跌幅更深

USDT.D 上升:避險情緒上升、資金回流穩定幣

TOTAL3 下跌:山寨幣市場疲弱擴大

Coinbase Premium 下跌並維持負值:機構拋售或買盤消失

解讀:

市場恐慌升溫,投資人拋售高風險資產,轉向穩定持有 USDT 等資金避險。

機構拋壓使 Coinbase 溢價轉負並持續下滑。

山寨幣在此階段往往跌勢最重。

策略:

減少加密資產曝險,或轉換為穩定幣以控管風險。

在技術性反彈階段,可逢高減碼或謹慎嘗試短線空單(風險較高)。

✔️情境 4:盤整或修正階段

BTC.D 橫盤:市場進入區間整理

USDT.D 橫盤:避險情緒維持、成交量下降

TOTAL3 橫盤:山寨幣市場平淡或略顯疲弱

Coinbase Premium 穩定:在正負值間波動

解讀:

市場進入觀望期,以橫盤或輕微修正為主。

Coinbase 溢價的中性狀態顯示機構資金流動仍不明朗。

策略:

觀察 BTC 與 TOTAL3 在主要支撐位的反應,再決定是否重新入場。

在尚未出現明顯機構吸籌或市場催化劑前,維持觀望會較為穩健。

🎯TradingView 圖表設定與使用技巧

多圖佈局:使用 TradingView 的多圖功能,同時顯示 BTCUSDT、BTC.D、USDT.D、TOTAL3 進行對比分析。(可額外疊加 Coinbase Premium 指標。)

時間週期:短線分析建議使用 1H、4H 或 1D;中長期則使用 1W 或 1M。當多項指標於同一時間框架出現共振時,信號可信度更高。

趨勢線與支撐/壓力:在各圖表上繪製趨勢線與關鍵價位,觀察突破或跌破。特別是 USDT.D 或 BTC.D 的突破,往往預示市場結構轉變。

輔助指標:可搭配 RSI、MACD 等技術指標,觀察背離或超買超賣區間,提升分析精度。

⚡分析價值與注意事項

全局市場洞察:綜合四項指標分析能顯著提升對市場結構與資金流動的理解。

領先與滯後:Coinbase Premium 可作為領先信號,而 Dominance 與市值類指標則屬於同步或滯後指標。

機率思維:這些指標並非預測工具,應與其他市場變數一同參考判斷。

風險控管:務必設定停損與倉位管理,隨時準備應對市場偏離預期的狀況。

🌍結論

比特幣主導率(BTC.D)、USDT主導率(USDT.D)、TOTAL3,以及 Coinbase 溢價指數,是解析加密貨幣市場結構的核心基礎指標。

將這四項數據結合分析,能更深入理解市場情緒,提前洞察潛在機會與風險,並構建更智慧且穩健的交易策略。

💬 如果你覺得這份分析有幫助,歡迎留言分享你的想法!

🚀 別忘了點擊 Boost 支持這篇內容!

🔔 追蹤我,別錯過下一期市場洞察!

倫敦流動性地圖無論你交易的是指數期貨還是外匯,每個倫敦交易時段的開局,總有一套熟悉的節奏。

市場在亞洲時段後甦醒,價格已經劃出區間,流動性在區間上下方聚集,舞台為倫敦的主導動向準備就緒。

對日內交易者而言,理解這個結構至關重要。

標記前一交易日與亞洲時段的關鍵價位,有助於界定風險、確立方向性偏好,並預判流動性可能被掃取的位置。這,就是你的 倫敦流動性地圖(London Liquidity Map)。

流動性地圖的構成要素

在倫敦開盤前,於圖表上標出四個關鍵價位。這些價位就是市場即將圍繞的「地標」。

前一日高點(PDH)

這裡往往聚集突破買單。許多止損與買入掛單位於前一日高點上方,形成自然的流動性區。

當價格於開盤初期突破該區時,請思考這是真正的突破,還是「掃單陷阱」之後的反轉?

前一日低點(PDL)

與PDH相反,PDL吸引空方突破者與止損賣單。

當倫敦時段跌破前低時,同樣要問自己:這是真跌破,還是市場掃完流動性後回到區間內?

亞洲高點與亞洲低點

亞洲時段(通常為英國時間00:00至07:00)定義了當日的初步區間。

倫敦開盤時往往先測試區間的一側,掃除該側流動性後,再揭示真正的方向。

最乾淨的型態通常發生在倫敦掃完亞洲區間的一側後,重新收復並推向另一側。

這四個價位共同構成你的流動性地圖——清晰地呈現潛在陷阱區、流動性聚集處,以及價格可能擴張的方向。

範例:GBP/USD(5分鐘K線圖)

前一日高低點與亞洲高低點清楚描繪出倫敦時段的流動性地圖。

過往表現並非未來結果的可靠指標。

倫敦如何運用這張地圖

當你標出這些價位後,倫敦時段的結構就變得更有章法。

目標不是預測方向,而是解讀市場行為。

倫敦開盤常伴隨波動放大,流動性通常會先被掃除一側。

常見情境為 「倫敦掃盤」(London Sweep) —— 價格掃過亞洲高或低後反向運行,這反映了在新一波行情啟動前的流動性清理。

在強勢趨勢日中,倫敦往往延續紐約前一日下午的方向,果斷突破亞洲區間並持穩結構,持續推進。

這類「延續日」雖不戲劇化,但方向明確、相對容易操作。

另有「假突破反轉」型態:市場先掃過亞洲區間的兩側,最終又回到起點。

這通常發生於市場平衡、等待更高週期數據或消息時。

及早辨認這種情境,可避免陷入震盪、保護資金。

每一種走勢都在講述市場意圖:

是在清止損後展開趨勢?延續前一時段的動能?還是重置流動性,等待下一次消息推動?

範例:EUR/USD(5分鐘K線圖)

此例中可見清晰的倫敦流動性地圖。倫敦時段先掃過亞洲低點(AL),再上行測試並掃過由亞洲高點(AH)與前一日高點(PDH)重疊形成的阻力區。

過往表現並非未來結果的可靠指標。

實戰應用

每天早晨繪製你的倫敦流動性地圖僅需幾分鐘,卻能換來數小時的交易清晰度。

標出前一日的高點(PDH)與低點(PDL)。

接著標出至英國時間07:00的亞洲高低點。

若想增加結構,可加入VWAP,但光憑這四個價位,已能揭示主要流動性所在。

觀察倫敦開盤首小時內價格對這些關鍵位的反應。

若價格掃過一側後立即收復,意味反轉意圖;

若乾淨突破、持穩結構並於區間外築價,則更可能為延續行情。

你無需預測結果,只需解讀反應。

市場的第一步,往往奠定整個時段的基調。

範例:

前置圖:GBP/USD 5分鐘K線

過往表現並非未來結果的可靠指標。

此例中,倫敦先掃過亞洲高點(AH),隨後下破亞洲低點(AL)與前一日低點(PDL),觸發更大規模的下跌。

結果圖:GBP/USD 5分鐘K線

過往表現並非未來結果的可靠指標。

三大核心重點

1️⃣ 每個交易時段都留下地圖

前一日高低點與亞洲區間共同揭示流動性分佈。

標記它們,能讓混亂變成結構。

2️⃣ 看反應,不看突破

倫敦是否掃盤或延續,取決於價格在關鍵位的反應,而非是否短暫穿越。反應才是真相。

3️⃣ 穩定建立直覺

每天繪製、每週回顧。

隨著時間累積,倫敦價格行為的重複性會變成你的本能,而這種熟悉感就是信心的來源。

免責聲明

本文僅供教育與資訊參考之用,並不構成投資建議,亦未考慮任何投資者的個人財務狀況或投資目標。

任何涉及過往表現的資料均非未來結果的可靠指標。

本內容並非針對英國居民之社群媒體推廣。

差價合約與點差交易為高槓桿複雜金融工具,存在迅速虧損的高風險。

85.24% 的散戶投資者帳戶在與本提供商交易時出現虧損。

請確保你了解這些產品的運作方式,並評估是否能承受虧損風險。

交易者應避免的三個常見錯誤無論是新手還是經驗豐富的專業交易者,都可能陷入心理陷阱,做出錯誤的交易決策,最終導致虧損。

了解並避免這些常見錯誤,是建立穩健交易策略並在市場中實現持續成功的關鍵。

以下是交易者應盡量避免的三大常見錯誤:

1️⃣ FOMO(錯失恐懼症)

FOMO 是一種強烈的情緒,會模糊交易者的判斷,讓他們因害怕錯過機會而衝動進場。

這通常表現為盲目追漲或在缺乏分析的情況下入場,從而增加虧損風險。

👉 要克服 FOMO,交易者應嚴格遵守交易計畫,保持紀律,專注於高機率的交易機會,而不是被市場波動所驅使。

2️⃣ 報復性交易(Revenge Trading)

報復性交易是指交易者為了彌補先前的虧損而衝動入場,希望「贏回來」或證明自己是對的。

這種行為往往導致更大的錯誤與損失。

👉 為了避免報復性交易,交易者應培養情緒上的冷靜,接受虧損是交易的一部分,不讓情緒主導決策。

3️⃣ 賭徒謬誤(Gambler’s Fallacy)

賭徒謬誤是指錯誤地認為過去的市場走勢會影響未來結果,例如相信趨勢會永遠持續或隨機事件可以預測。

👉 要克服這一誤區,交易者應認識到每一筆交易都是獨立的事件,過去的結果並不能保證未來的表現。

應依靠扎實的分析與風險管理,而非憑感覺或迷信。

⸻

透過避免這些心理陷阱,交易者可以培養更有紀律與理性的交易心態,從而提高在市場中長期成功的機會。

簡化版訂單區塊教學:掌握市場真正重要的價格區域訂單區塊(Order Blocks)這個詞聽起來或許有點技術性,但其實它的本質相當簡單 —— 它們代表了市場中大量買入或賣出發生的位置。若能正確理解,它們能幫助你辨認出動能的起點,以及價格可能在未來回測的區域。

以下將為你拆解什麼是訂單區塊、如何正確繪製,以及為什麼它們在高週期圖表上最具參考價值。

什麼是訂單區塊?

訂單區塊是價格在明確方向性走勢發生前的最後一段買入或賣出區域。這裡是多空雙方權力轉換的關鍵點。

在多頭情境中,它是價格上漲並突破結構前的最後一根陰線;

在空頭情境中,則是價格下跌前的最後一根陽線。

這些K線通常顯示出流動性聚集、建倉行為,以及市場準備啟動趨勢的過程。

當價格之後回測這些區域時,它們往往會再次發揮支撐(多頭)或壓力(空頭)的作用,因為最初推動行情的參與者可能會在這裡再次進場防守。

多頭訂單區塊:GBP/USD 四小時圖

過往表現並非未來結果的可靠指標

空頭訂單區塊:UKOIL 四小時圖

過往表現並非未來結果的可靠指標

如何繪製訂單區塊(以K線實體為主的畫法)

關於訂單區塊該如何畫,常見的爭論是要包含影線(wick)還是只取K線實體(body)。本文採用實體法(Body-to-Body),因為這種方式更乾淨、一致且實用。

步驟 1:辨認結構轉折點

找出市場出現反轉並突破前高或前低的位置。

多頭區塊:找出上漲前的最後一根陰線

空頭區塊:找出下跌前的最後一根陽線

過往表現並非未來結果的可靠指標

步驟 2:標記K線實體

以該根K線的開盤價與收盤價為界,畫出矩形區域。

矩形應覆蓋整個K線實體(不含影線),這代表主要成交集中之處。

過往表現並非未來結果的可靠指標

步驟 3:將區域延伸至右方

把該矩形延伸,觀察未來價格在回測時的反應。若該區域再次發揮支撐或壓力作用,表示該訂單區塊仍具效力。

過往表現並非未來結果的可靠指標

為什麼不畫影線?

雖然「影線法」能捕捉整根K線的高低點,包含流動性掃盤區,但往往使區域過寬、精準度降低。

使用「實體法」更能突出主要交易活動所在的區域 —— 它顯示真實的買賣壓力,而非短暫的波動。

可以這樣理解:

影線反映極端價格,實體反映市場意圖。

因此在實際標註或回測時,「實體法」更具實用性與一致性。

為什麼訂單區塊在高週期上最有效?

許多新手交易者的常見錯誤,是在短週期圖上尋找每一個小訂單區塊。

雖然低週期上也能出現,但真正可靠的訂單區塊往往出現在高週期圖上(例如4小時、日線、週線)。

原因很簡單:

高週期能過濾雜訊。

每一根K線都代表更多交易量與更大的參與者決策,因此形成的訂單區塊更能反映實質的市場主導力量,而非短線波動。

在1分鐘圖上看似「訂單區塊」的形態,可能只是短暫的流動性波動;

但在日線上,同樣的形態代表了機構或大型交易者的資金重新配置。

高週期訂單區塊同時也能為整體市場方向提供參考依據。

當價格接近日線級別的重要訂單區塊時,你就能清楚看到主要供需區域的位置,再結合低週期圖進行入場或風險管理。

簡言之:

高週期的訂單區塊揭示了市場結構的核心戰場 —— 決定趨勢延續或反轉的關鍵區域。

GBP/USD 日線圖

過往表現並非未來結果的可靠指標

三大重點回顧

1️⃣ 訂單區塊揭示權力轉換區域

它標示了多空力量轉變的最後階段,顯示市場控制權的更替。

2️⃣ 以K線實體繪製區域

實體法更精準、更具一致性。影線僅作輔助參考,避免誇大區域範圍。

3️⃣ 聚焦高週期圖表

4小時與日線級別的訂單區塊反映機構資金活動,比低週期訊號更具方向性。

免責聲明

本文僅供資訊與學習用途,並非投資建議,亦未考慮任何投資者的個人財務狀況或目標。

文中涉及的過往表現並不代表未來結果或表現。

社交媒體平台的內容並不適用於英國居民。

差價合約(CFDs)及點差投注屬於高風險槓桿產品,

85.24% 的散戶帳戶在與本公司交易此類產品時蒙受虧損。

請確保你完全理解這些產品的運作方式,並審慎評估自己是否能承受高風險損失。

公允價值缺口(Fair Value Gaps):它真正揭示了價格行為的意義如果你常在社群媒體上瀏覽交易圖表,應該會看過有人在K線圖上框出一些空白區域,稱它們為「公允價值缺口(Fair Value Gaps,簡稱 FVG)」。如今,它已成為現代交易語彙的一部分,與「流動性掃盤(liquidity sweeps)」及「訂單區塊(order blocks)」齊名。雖然這個詞聽起來有點神秘,但其實背後的概念相當合理。

公允價值缺口代表價格移動過快而產生的不平衡現象——當激進的買盤或賣盤跳過掛單區時,市場留下了一段未經交易的空間。這些缺口往往揭示了市場控制方的力量,也暗示價格在延續下一波走勢前,可能會回測該區域進行再平衡。

什麼是公允價值缺口?

公允價值缺口(FVG)是一種短期價格失衡,通常以三根K線的結構呈現。

在多頭 FVG中,第一根K線的最高價低於第三根K線的最低價,中間形成一段由第二根強勢上漲K線所造成的可見缺口。

在空頭 FVG中則相反:第一根K線的最低價高於第三根K線的最高價,第二根K線以強勢下跌的動能切穿價格區間。

這段「未被交易」的空間代表市場在該區域缺乏買賣雙方的交互。通常,它們出現在快速的突破行情、新聞事件或結構性轉折之中。

換句話說,FVG 是市場不平衡的「足跡」。當機構或演算法以強勢成交量推動價格時,會在圖表上留下這種空洞。而當動能放緩,價格往往會回測這些區域,以完成市場再平衡的過程。

這並非魔法,而是市場運作的機制 —— 流動性被快速吞噬後的自然結果。

GBP/USD 一小時K線圖

過往表現並非未來結果的可靠指標

公允價值缺口對市場結構的啟示

公允價值缺口不只是圖上的方框,它講述的是價格運動背後的故事。它揭示了市場中何時出現激烈參與、何處發生非效率交易。

在趨勢行情中,這些缺口顯示了機構可能加倉或轉向的關鍵點。例如:

在結構突破後出現的多頭 FVG,意味著強勁需求。

若價格回測該缺口並在中點(Mean Threshold)附近獲得支撐,通常表示這個失衡區仍被市場尊重,買方仍掌控局勢。

反之,若價格直接貫穿先前的缺口而不作停留,則意味著訂單流動已改變,創造缺口的一方已失去控制,暗示市場結構可能反轉。

因此,專業交易者不會把 FVG 當作獨立的訊號,而是結構分析的輔助工具。搭配高低點結構(Higher Highs, Lower Lows)與結構突破(Break of Structure)分析,FVG 成為價格敘事的視覺化表現。

US500 四小時K線圖

過往表現並非未來結果的可靠指標

如何運用公允價值缺口進行交易

關鍵在於順勢交易,而非逆勢操作。

先確定高週期趨勢方向(如日線或四小時線)。

再切換至低一階或兩階的週期,尋找與主趨勢一致的 FVG。

上升趨勢中:

價格突破結構後形成強勢多頭K線並留下 FVG;

當價格回測該區域時,若在缺口中點附近出現拒絕訊號或小級別結構突破向上,常是潛在的延續交易機會。

下降趨勢中:

反之,價格跌破結構後的空頭 FVG 區域,常成為潛在阻力帶或再度賣壓的區域。

一些交易者會將缺口中點作為風控參考。若價格明確收於中點之外,通常意味該 FVG 已失效。

並非所有缺口都會被迅速回補,有些甚至會持續存在數週甚至數月。這些未填補的缺口可作為長期觀察位,特別是與關鍵波段高低點或 VWAP 水準重合時。

許多交易者常犯的錯誤是把每個 FVG 都視為入場訊號。事實上,它只是輔助證據。

當你把它與市場結構、流動性掃盤及趨勢方向結合時,才會形成有說服力的交易故事。

GBP/USD 一小時K線圖

過往表現並非未來結果的可靠指標

三個重點結論

1️⃣ 公允價值缺口揭示市場失衡

這些區域代表價格移動過快、雙方未能充分參與的區段,反映機構主導下的非效率流動性消耗。

2️⃣ 它提供結構背景,而非單一交易訊號

FVG 幫助辨識市場控制方。若缺口被尊重,趨勢強度獲得確認;若被突破,可能意味趨勢反轉。

3️⃣ 最佳交易源於多重共振(Confluence)

結合高週期趨勢、流動性掃盤與結構突破確認,當所有條件一致時,交易邏輯完整且更具說服力。

免責聲明

本文僅供學習與資訊用途,並不構成投資建議,也未考慮任何投資者的個人財務狀況或投資目標。過往績效並非未來表現的可靠指標。

差價合約(CFD)及點差投注屬於複雜金融工具,因槓桿效應存在高風險。

85.24% 的零售投資者賬戶在本公司交易CFD與點差投注時蒙受虧損。

請謹慎評估自身風險承受能力與交易知識後再行參與。

性格轉變(Change of Character,簡稱 CHOCH):掌握市場控制權的轉折時刻每一個趨勢在看起來最堅挺的時候,往往正是即將反轉的開始。

相信你也見過這樣的情況:價格一路穩步上升,突然停滯、反轉,讓交易者不禁想問「市場怎麼變了?」

事實上,轉折的跡象早在 K 線明顯變化之前就已出現。這個早期訊號,就是交易者所稱的「性格轉變」(Change of Character,簡稱 CHOCH)。

什麼是性格轉變(CHOCH)

CHOCH 代表市場主導權在買方與賣方之間悄然轉移的時刻。

它意味著主導的一方開始失去動能或信心。

在上升趨勢中,這通常發生於價格無法再創新高,反而跌破前一個擺動低點。

在下降趨勢中,則是價格未能再創新低,隨後突破前一個擺動高點。

CHOCH 並非單一的買賣訊號,而是一種市場行為的轉變。

它可能預示反轉、較深的回調,或僅是暫時的整理。

重點在於——市場的節奏變了,而你需要調整預期。

無論是一分鐘圖還是四小時圖,CHOCH 的邏輯都適用。

時間週期越大,轉變的重要性越高;但即使是日內交易者,也能藉此捕捉反轉或動能減弱的時刻。

CHOCH 的結構要素

要識別 CHOCH,前提是市場必須存在可辨識的結構。若沒有明確趨勢,就沒有「轉變」可言。

觀察重點包括:

清晰的趨勢走勢,具明確的高低擺動點

最後一波推進未能延續,常見於小實體 K 線或快速拒絕形態

結構被打破——價格突破最近的反向擺動點

(可選)回測:價格回抽以確認轉勢後再延續新方向

舉例而言,在原油(UKOIL)一小時圖中,市場原先處於穩健上升趨勢。

當買盤在高位出現疲態後,最終突破了前一個低點,結構被打破——這正是性格轉變的明確信號。

UKOIL K 線圖

過往表現並非未來結果的可靠指標。

實際應用方式

CHOCH 最有價值的地方,是能與你的既有交易框架結合,將市場「情緒」轉化為可執行的依據。

搭配日內方向判斷:

若你的日線與小時偏向多頭,但盤中出現 CHOCH,這可能是提示:

應考慮收緊止損、分批獲利,或暫停進場,等待結構再次明朗。

搭配 VWAP:

CHOCH 在 VWAP 附近特別有力量。

當趨勢進入 VWAP、嘗試突破失敗並打破結構時,往往是控制權轉移的關鍵點。

若價格之後屢次無法重新站上 VWAP,則說明新方向已占上風。

搭配流動性掃單(Liquidity Sweep):

若掃單後出現 CHOCH,往往代表陷阱已成功。

掃單清理止損,CHOCH 確認結構翻轉——兩者結合,說明主導權確實易手。

讓 CHOCH 更具客觀性

起初,CHOCH 可能看似主觀,但只要明確定義「擺動點」的標準,它就能變得一致可重複。

專注於清晰的結構,而非微小波動。

等待完整的 K 線收盤突破關鍵點,而非僅反應於影線。

在所有交易中保持一致的邏輯應用。

在低時間週期中,CHOCH 有助於更精準地控制進出場;

在高時間週期中,則能揭示主要轉折點或新市場階段的開始。

案例分析

GBP/USD(四小時圖):

上升趨勢出現買盤衰竭,價格刺破高點卻未能站穩。

下一根 K 線跌破前低,明確形成 CHOCH。

動能轉弱,交易者開始尋找反向(做空)機會。

過往表現並非未來結果的可靠指標。

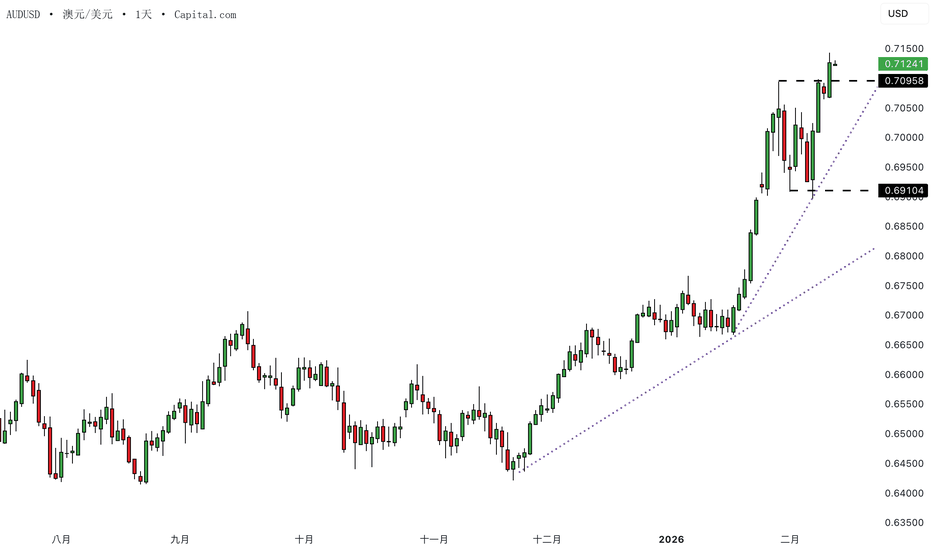

AUD/USD(一小時圖):

日內上升趨勢在關鍵阻力區遇到阻力。

價格衝高未果,隨後跌破前低,明確形成 CHOCH。

此後,市場展開短期下跌走勢。

過往表現並非未來結果的可靠指標。

總結

「性格轉變」關鍵在於覺察。

它讓你察覺市場結構、節奏、波動性與信心的細微變化。

市場在真正轉折前,往往已經留下線索,而 CHOCH 幫助你讀懂這些信號。

這不是在「抄頂」或「摸底」,而是讓你與市場節奏保持同步——

從趨勢轉向不確定,從強勢轉為疲弱,從主導變為被動。

無論短線或長線,只要持續練習,你將自然感受到這些變化。

在那之前,CHOCH 提供一個框架,幫助你以清晰的方式觀察市場。

免責聲明

本文僅供資訊與學習用途。所提供內容不構成投資建議,也未考慮任何投資者的個人財務狀況或目標。

涉及過往表現的資料並不代表未來結果。

社交媒體內容不適用於英國居民。

差價合約(CFD)與點差投注屬於高風險槓桿產品,可能導致資金迅速虧損。

85.24% 的散戶投資帳戶在本提供商交易時發生虧損。

請謹慎評估自己是否了解相關產品運作機制,並能承受高風險損失。

每日交易偏向檢核表每位短線交易者都曾在 5 分鐘圖上看到相互矛盾的訊號。一根看似突破的多頭 K 線,下一刻卻又被高點反轉吞沒。若沒有更大時間框架的偏向,你很容易同時追逐多空訊號,最終付出代價。建立「每日偏向」能提供結構,過濾雜訊,並讓你保持與主要趨勢一致。

為什麼偏向重要

低週期走勢總會同時出現多空形態。真正的優勢不在於你能否辨認出形態,而在於你知道該交易哪一個。若日線與小時線同時指向上方,那麼 5 分鐘上的多頭吞噬形態就比雙頂更值得關注。沒有偏向,你就是在擲硬幣;有了偏向,你就是在疊加勝率。

日線的「氣壓」與小時線的「順風」

日線圖是你的「氣壓」。趨勢是向上、向下,還是盤整?50 日均線能快速判斷傾向。同樣重要的是前一日的收盤強弱:若上升趨勢中收在高點附近,動能往往延續至次日;反之,若收在低點,市場容易承壓;若收在中間區間,則意味著猶豫不決。

日 K 也循環於「擴張」與「收縮」:大 K 線顯示市場走勢強勁,但若延伸過度,也可能意味著力竭;小 K 線代表壓縮與震盪,但往往為下一次突破鋪路。讀懂這種循環有助於判斷延續還是謹慎。

小時圖則是你的「順風」。若小時走勢與 50 小時均線與日線背景一致,你就同時擁有氣壓與順風。若小時圖走勢背離,則需要給予更多重視,因為它更貼近你在 5 分鐘的執行。日線設定「氣候」,小時線則是「今日天氣」。

每日偏向檢核表

以下是一份簡單表格,你可在每個交易日開盤前完成。對每個因子勾選多頭、空頭或中性,最後用兩句話總結。

過往績效並非未來結果的可靠指標。

完成檢核後,你就能得到一個結構化的市場判讀:趨勢方向、價格相對 50 日均線的位置、前一日收盤的強弱,以及 K 線的擴張或收縮。小時圖再進一步細化,檢視短線趨勢與 50 小時均線。若日線與小時線同向,5 分鐘交易應順勢而為;若背離,則更重視小時圖,或暫時轉為中性等待結構理清。

範例總結

日線偏多,價格在 50 日均線之上,昨日收盤強勢,K 線擴張。小時走勢與 50 小時均線同樣向上。偏向為多,將專注於 5 分鐘逢低做多。

日線偏多並站上 50 日均線,但昨日收盤在中段,K 線呈現收縮。小時走勢跌破 50 小時均線。偏向中性,等待小時結構重新回到趨勢。

總結

每日偏向並不是預測市場將收在哪裡,而是幫助你在 5 分鐘走勢混亂時保持紀律。日線提供「氣壓」,小時圖提供「順風」,兩者結合為交易提供方向。當它們一致,你就擁有清晰度;當它們背離,你要麼調整,要麼觀望。

有了這份檢核表,你在下第一筆單之前就清楚自己所處的位置,而這種清晰度,比任何一個 5 分鐘形態都更有價值。

⚠️ 免責聲明: 以上內容僅供學習與參考,並不構成投資建議,亦未考慮任何投資者的個人財務狀況或目標。過往績效並非未來結果的可靠指標。差價合約與槓桿產品屬高風險工具,可能迅速導致虧損。**85.24% 的零售投資者帳戶在本供應商進行差價合約與槓桿交易時蒙受虧損。**請務必確認您是否充分理解這些產品的運作原理,以及是否承受得起虧損風險。

如何平倉虧損交易?藝術家的心靈與交易者的策略

停損是風險管理中重要的一項技巧。當您進行虧損交易時,您需要知道何時該出場並接受損失。理論上,減少損失並將損失保持在較小範圍內是一個簡單的概念,但實際上這是一門藝術。以下是在您進行停損時需要考慮的 10 件事:

不要沒有停損策略就進行交易。 在您輸入訂單之前,您需要知道何時該出場。

停損應設置在價格波動的正常範圍之外的水平,該水平可能表明您的交易觀點是錯誤的。

一些交易者會將停損設置為百分比。 例如,如果他們試圖在股票交易中獲利 +12%,他們會在股價下跌至 -4% 時設置停損,以創建 3:1 的 TP/SL 比率。

其他交易者使用基於時間的停損。 如果交易下跌但從未觸及停損水平或在規定時間內未達到獲利目標,他們只會因沒有趨勢而退出交易並尋找更好的機會。

許多交易者即使看到市場出現飆升,也會在價格尚未觸及停損水平時退出交易。

在長期趨勢交易中,停損必須足夠寬,才能捕捉真正的長期趨勢,而不會在初期因噪音訊號而被停止。 這是使用 200 日移動平均線等長期移動平均線和移動平均線交叉訊號來獲得更寬停損的原因。對於潛在波動性更大的交易和高風險價格波動,重要的是要擁有更小的倉位規模。

您是在交易中賺錢,而不是虧錢。 僅僅持有並希望您的虧損交易能夠回本以便您能夠無盈無虧地停損是最糟糕的計劃之一。

賣出止損頭寸的最壞理由是出於情緒或壓力。 交易者永遠應該有合理的定量理由來止損。如果停損過緊,您可能會被止損,並且每次交易都可能輕鬆成為小損失。您必須為交易的發展提供足夠的空間。

當您的交易資本達到最大允許虧損百分比時,請務必退出頭寸。 根據您的停損和倉位規模,將您的總交易資本的最大允許虧損百分比設置為 1% 到 2% 可以幫助減少帳戶爆倉的風險並保持回撤較小。

賣出止損交易的基本藝術是了解一般波動性和趨勢變化價格變動之間的區別。

大盘走弱时,谁还能逆势而上?强势股背后的关键线索每一波抛售背后都有一段故事,但并非所有股票在这场剧情中扮演的角色都相同。有些个股因为与宏观情绪、板块轮动或估值过高挂钩而被拖累;但也有一些股票展现出完全不同的特质——抗跌力。

在疲弱市场中寻找强势股,并不只是看谁在红盘日里开出绿灯,而是要识别那些具备长期韧性、基本面稳健,且能在压力消退后迅速反弹的公司。

以下是几项关键特征,帮助你在大盘压力下也能找出具备领先潜力的标的。

1. 长期多头趋势仍未改变

当市场剧烈波动时,从短线走势中抽离、拉远观察是关键第一步。你要找的是那些多年来持续走升的股票,而不只是近几个月的上涨。

判断标准包括:

• 价格长期维持上升结构,建议切换至周线图观察。

• 回档幅度符合过往修正范围,并守住主要支撑区域。

• 当前的调整仍属大趋势中的健康回落,而非趋势反转的起点。

这类股票即便出现短期卖压,但每次关键时刻都由买方取得主导。

范例:Spotify(SPOT)周线图

过往表现并非未来结果的可靠指标

2. 快速反弹能力(Bouncebackability)

这个源自足球术语的词语,其实完美诠释了强势股在疲弱市况中的表现。

某些股票一旦下跌就跌不停,但也有股票在测试支撑后迅速弹回,当卖压一减退便强势回升。这样的快速反弹,是潜藏买盘最直接的信号。

常见的表现包括:

• 价格迅速站回 50 日或 200 日均线之上。

• 虽曾跌破支撑,却未出现延续性下跌,反而重新回升至区间内。

• 跌幅明显小于同板块或大盘指数,走出自己的节奏。

这些反弹力强的股票,往往是行情反弹时的领头羊。若能在下跌时期及早辨识,将有机会抢占先机。

范例:BAE Systems(BA.)日线图

过往表现并非未来结果的可靠指标

3. 财务体质仍具优势

在市场情绪转弱时,基本面强劲的公司更容易突围而出。

相比高估值、亏损或未实现获利的概念股,那些具备稳定获利与健康财务结构的企业,更容易获得资金青睐。

值得关注的数据指标包括:

• 强劲自由现金流: 在各种市场环境中持续产生现金。

• 高资本报酬率(ROCE): 15%以上的 ROCE 是企业效率与盈利力的象征。

• 低负债或净现金: 在利率走高时,低杠杆企业具有优势。

• 稳定毛利率与营业利润率: 能显示公司拥有议价能力,即便成本上升也能维持利润。

如果技术面抗跌,基本面也够稳,你手上的不只是防守型股票,更可能是下一波行情的领头羊。

4. 即将出现的财报催化剂

在弱势市场中,股价与基本面有时会出现脱节,但这种偏离往往在财报或重大消息公布时修正。

因此,留意公司是否即将:

• 发布交易更新,可能超出市场预期?

• 公布财报,有望重申其长期成长路径?

• 遇上产业利多(如监管明朗化、产品发布)?

你要找的,就是能让市场重新聚焦基本面的触发点(trigger),引发资金回流的催化剂。

5. 相对强弱是关键指标

最后也是最直接的方法:观察相对强弱表现。

这不是 RSI,而是实际比较个股与其板块或指数的表现:

• 大盘在跌,个股持平——强势。

• 大盘一片绿,个股独自上涨——领先。

• 板块重挫,个股盘整抗跌——压力酝酿中。

可透过简单的比率图、重叠线图或板块比较进行观察,是一种精准识别潜力股的技巧。

范例:Netflix 相对 S&P 500 图表

过往表现并非未来结果的可靠指标

总结:强势股的核心条件

在弱势市场中找出强势股,重点不在于抄底,而是从市场杂讯中发现真正的价值。

• 长期趋势尚未改变。

• 出现快速反弹迹象。

• 财务基本面稳健具韧性。

• 具备可能触发关注的事件或财报。

• 相对表现稳定或逐步走强。

满足以上条件的,不只是「不错的图形」,更可能是下一轮行情的核心领袖。

免责声明:本资料仅供信息和学习用途。提供的信息不构成投资建议,也未考虑任何投资者的个人财务状况或目标。任何涉及过去表现的信息均不可靠地指示未来结果或表现。社交媒体渠道对于英国居民不适用。差价合约和差价交易是复杂的金融工具,因杠杆效应而伴随着快速亏损的高风险。 82.67%的零售投资者在与本提供者交易差价合约和差价交易时亏损。 您应考虑您是否了解差价合约和差价交易的运作方式,并且是否能够承担高风险以避免资金损失。